Перечисление налога за третье лицо организацию в 2026 году является важной процедурой для бизнеса. В этой статье будут рассмотрены основные шаги, которые необходимо выполнить, чтобы правильно и своевременно перечислить налоги. Мы рассмотрим, какие документы необходимо подготовить, какие сроки нужно придерживаться и как воспользоваться различными методами оплаты налогов. Следуя этим рекомендациям, вы сможете избежать проблем с налоговыми органами и упустить возможные штрафы или пени.

Оформление под отчет

Оформление под отчет по налогу за третье лицо представляет собой важный процесс, который требует точности и аккуратности во всех деталях. В этой статье мы рассмотрим основные аспекты оформления данного документа.

Подготовка необходимых документов

Перед тем, как приступить к оформлению под отчет, необходимо убедиться, что у вас есть все необходимые документы. В качестве третьего лица, вы должны иметь следующие документы:

- Договор или иная форма соглашения с организацией, по которому вы перечисляете налог за третье лицо. В этом документе должны быть указаны все условия и сроки оплаты.

- Квитанции об оплате налога за третье лицо за каждый отчетный период.

- Счета-фактуры или иные документы, подтверждающие факт поступления средств на счет организации.

- Протоколы или иные документы, подтверждающие деятельность организации и необходимость перечисления налога за третье лицо.

Оформление под отчет

После того, как вы убедились в наличии всех необходимых документов, необходимо приступить к оформлению под отчет. Для этого выполните следующие шаги:

- Заполните строку «Перечислитель» в отчете, указав ФИО или название вашей организации в соответствующем поле.

- Укажите сумму перечисляемого налога в поле «Сумма» и выберите соответствующую валюту.

- Внесите необходимые реквизиты в соответствующие поля отчета, такие как номер счета организации, БИК и наименование банка.

- Подпишите отчет личной подписью или печатью организации, в зависимости от указанных в договоре условий.

Отправка отчета

После того, как вы завершили оформление под отчет, необходимо его отправить организации, которой вы перечисляете налог за третье лицо. Для этого вы можете воспользоваться одним из следующих способов:

- Электронная почта: отправьте отчет в формате PDF на адрес организации.

- Почтовая служба: отправьте отчет почтовым отправлением с уведомлением о вручении.

- Личная передача: передайте отчет в организацию лично, получив подтверждение передачи.

При отправке отчета обязательно сохраните копию для себя, чтобы иметь возможность подтвердить факт его отправки и получения организацией.

Комплекс решений для эффективного управления бизнесом

В современном бизнесе успешность организации зависит от множества факторов. От правильного управления и контроля, до эффективного планирования и анализа. Чтобы обеспечить успешное функционирование и развитие бизнеса в 2026 году, необходим комплекс решений, который поможет бизнесу добиться поставленных целей и преодолеть сложности.

1. Управление финансами

Одним из ключевых компонентов управления бизнесом является эффективное управление финансами. Благодаря инструментам анализа данных и прогнозированию, можно принимать взвешенные решения и оптимизировать расходы. Компьютерные программы для учета и финансового анализа позволяют автоматизировать процессы и повысить точность бухгалтерии.

2. Управление ресурсами и процессами

Для эффективного функционирования организации необходимо контролировать и управлять всеми ресурсами и бизнес-процессами. Использование систем управления ресурсами помогает максимально оптимизировать использование ресурсов, улучшить производительность и сократить издержки.

3. Автоматизация маркетинга и продаж

Для привлечения и удержания клиентов необходимо эффективно вести маркетинг и продажи. Системы автоматизации маркетинга и управления клиентскими отношениями помогают оптимизировать маркетинговые кампании, повысить конверсию и улучшить обслуживание клиентов.

4. Управление персоналом

Одним из важнейших ресурсов в бизнесе является персонал. Управление персоналом должно быть организовано эффективно и профессионально. Современные системы управления персоналом позволяют автоматизировать процессы рекрутинга, управления рабочим временем, оценки и развития сотрудников.

5. Безопасность и защита данных

С увеличением количества цифровых угроз и развитием киберпреступности, защита данных становится важным компонентом ведения бизнеса. Цифровые системы защиты данных помогают обеспечить безопасность информации и защитить бизнес от угроз.

Успешное ведение бизнеса требует использования комплекса решений, которые помогут эффективно управлять всеми аспектами. От финансового учета и анализа до управления персоналом и защиты данных. Использование современных систем и технологий позволяет бизнесу достичь высокой эффективности и конкурентоспособности в 2026 году.

Наличными или безналом?

Один из важных вопросов, с которым сталкиваются организации, это выбор между использованием наличных средств или безналичных счетов для выполнения различных финансовых операций.

Преимущества и недостатки каждого из этих вариантов необходимо оценить в контексте конкретной ситуации именно для вашей организации.

Наличные деньги

Использование наличных денег имеет свои преимущества:

- Быстрая и простая процедура оплаты

- Большая гибкость в проведении финансовых операций

- Отсутствие необходимости использования дополнительного оборудования или технических средств

Однако есть и недостатки использования наличных средств:

- Ограниченные возможности отслеживания расходов и доходов

- Больший риск кражи или потери денег

- Требование направления сотрудников в банк для перевода денег или снятия наличных со счета

Безналичные счета

Использование безналичных счетов также имеет свои преимущества:

- Точное учет и отслеживание всех финансовых операций

- Удобство аудита и налоговой проверки

- Упрощение процедуры оплаты, особенно при работе с большим количеством поставщиков

Но тоже есть и недостатки использования безналичных счетов:

- Необходимость дополнительного времени на проведение транзакций

- Затраты на обслуживание банковского счета и возможные комиссии за переводы

- Возможные технические проблемы или сбои, которые могут привести к задержкам в проведении платежей

Итак, выбор между использованием наличных средств или безналичных счетов зависит от конкретных потребностей и ситуации вашей организации. Некоторые организации могут выбрать комбинированный подход и использовать оба варианта в зависимости от ситуации. Важно провести анализ, чтобы принять правильное решение и учесть все факторы, связанные с учетом, безопасностью и оперативностью финансовых операций.

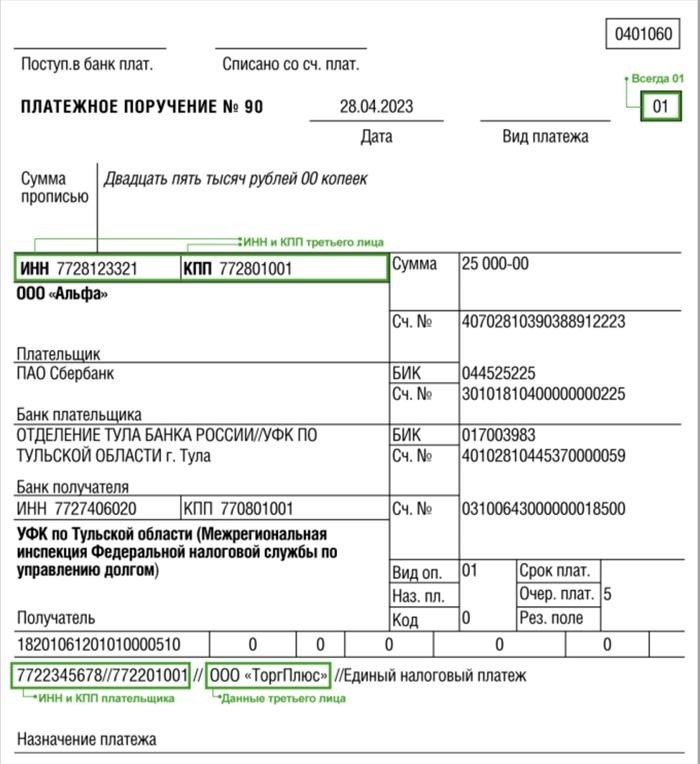

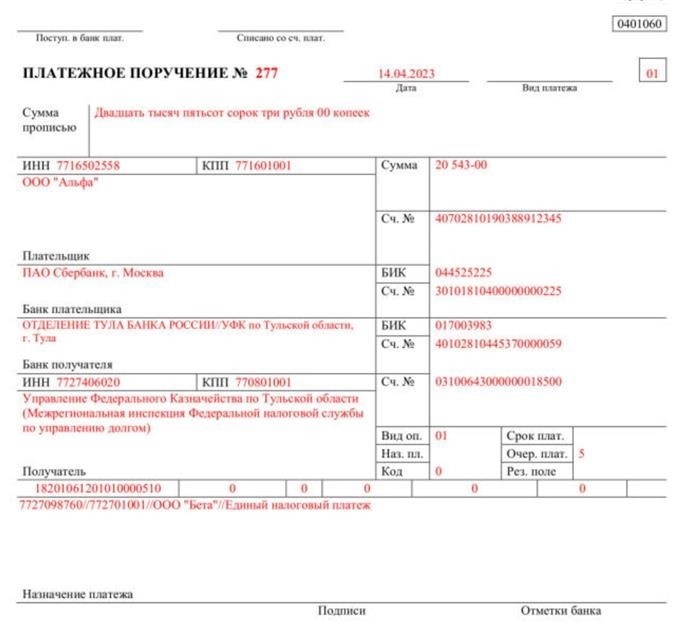

Как оформить платежное поручение при оплате налога за компанию

Шаг 1: Получите сведения о налоге

Перед тем, как оформить платежное поручение, необходимо получить подробную информацию о размере налога, его сроках оплаты и способах расчета. Важно убедиться, что вы располагаете всей необходимой информацией, чтобы избежать ошибок при заполнении документов.

Шаг 2: Заполните платежное поручение

Для оформления платежного поручения обратитесь к шаблону, предоставленному вашим налоговым органом или используйте стандартную форму платежного поручения, доступную в банке. Внимательно заполните все поля, указывая свои данные, данные организации, наименование налога, коды и сумму платежа.

Шаг 3: Проверьте правильность данных

Перед отправкой платежного поручения в банк, не забудьте проверить правильность всех введенных данных. Убедитесь, что правильно указаны сумма платежа и все коды. Это позволит избежать недоразумений и задержек при обработке платежа.

Шаг 4: Подготовьте документы для приложения

К платежному поручению могут потребоваться дополнительные документы в зависимости от требований налогового органа. Подготовьте их заранее, чтобы избежать задержек в процессе оплаты. Это могут быть копии налоговых деклараций, решения налоговых органов или другие документы, подтверждающие ваше право на получение налогового вычета или особого режима налогообложения.

Шаг 5: Отправьте платежное поручение в банк

Собрав все необходимые документы, отправьте платежное поручение в банк. Если у вас есть возможность, используйте интернет-банкинг или другие электронные способы оплаты, чтобы ускорить процесс и избежать очередей.

Шаг 6: Сохраните квитанцию об оплате

После проведения платежа обязательно сохраните квитанцию, подтверждающую оплату налога. Этот документ может потребоваться в дальнейшем при проведении проверок налоговыми органами. Храните его в течение нескольких лет для обеспечения юридической защиты вашей компании.

Оформление платежного поручения при оплате налога за компанию является важным шагом, требующим внимания и аккуратности. Следуйте указанным выше рекомендациям, чтобы правильно оформить и отправить платежное поручение, избежав ошибок и задержек.

Какие платежи можно внести за компанию?

Владение и управление компанией требует не только развития бизнеса, но и своевременного уплаты различных платежей. Внесение соответствующих платежей необходимо для поддержания легальности коммерческой деятельности и предотвращения возможных юридических проблем.

Ниже приведены виды платежей, которые могут быть необходимы для вашей компании:

1. Налоги и взносы

Налог на прибыль: этот налог взимается с прибыли компании и подлежит уплате в бюджет. Размер налога определяется по законодательству и зависит от размера прибыли компании.

НДС: налог на добавленную стоимость уплачивается при продаже товаров или услуг и включается в конечную стоимость продукта или услуги. Размер НДС определен в законодательстве и может варьироваться в зависимости от сферы деятельности и стоимости товаров или услуг.

ЕСН (единый социальный налог): этот налог уплачивается в фонды социального обеспечения и покрывает различные виды социальных выплат, таких как пенсии, медицинское обслуживание и др.

Страховые взносы: предприятие обязано уплачивать страховые взносы на социальное страхование и обязательное медицинское страхование для своих работников.

2. Регистрационные и лицензионные сборы

Регистрационные сборы: взимаются при регистрации компании и включают в себя госпошлину за выдачу свидетельства о государственной регистрации коммерческой организации, выдачу свидетельства о постановке на учет в налоговом органе, а также другие административные услуги.

Лицензионные сборы: платятся при получении специальной лицензии на осуществление определенных видов деятельности, таких как медицинская, строительная или транспортная деятельность. Размер сбора зависит от типа лицензии и регулируется законодательством.

3. Взносы в социальные фонды

Пенсионные отчисления: предприниматели обязаны выплачивать взносы и отчисления в Пенсионный фонд в качестве пенсионного страхования для своих работников и для себя.

Медицинские отчисления: отчисления в медицинский фонд обеспечивают работников средствами медицинского страхования и медицинского обслуживания.

4. Аренда и коммунальные платежи

Аренда: оплата аренды помещений, офисов, складов или транспортных средств для ведения бизнеса.

Коммунальные услуги: платежи за электроэнергию, воду, газ, отопление и другие коммунальные услуги для обеспечения нормального функционирования деятельности компании.

Помимо указанных платежей, также могут быть и другие обязательства, связанные с вашей компанией, в зависимости от сферы деятельности и местоположения компании. Важно правильно планировать и учитывать все необходимые платежи, чтобы избежать непредвиденных финансовых проблем и не нарушить законодательство.

Какие налоги можно перечислить за третье лицо?

Передавая проценты третьим лицам, организации должны уплачивать различные налоги. Вот некоторые налоги, которые могут быть перечислены в 2026 году за третье лицо:

1. НДФЛ (налог на доходы физических лиц)

Если организация выплачивает проценты третьему лицу по долговому обязательству или договору займа, она обязана удержать и уплатить налог на доходы физических лиц (НДФЛ) соответствующую сумму.

2. Налог на имущество

Организации также обязаны уплачивать налог на имущество за третье лицо, если передают его в пользование на время. Налоговая ставка исчисляется в процентах от кадастровой стоимости имущества.

3. Налог на добавленную стоимость (НДС)

В определенных случаях организация может обязана уплатить НДС за третье лицо, например, при оказании услуг или передаче имущества. Налоговая ставка НДС может варьироваться в зависимости от типа услуги или товара.

4. Единый налог на вмененный доход

Если третье лицо является индивидуальным предпринимателем или арендатором, организация может быть обязана уплатить единый налог на вмененный доход. Размер налога зависит от вида деятельности и учетной системы.

5. Социальные налоги

При передаче процентов третьим лицам организация обязана уплатить социальные налоги, такие как страховые взносы на фонды социального страхования, пенсионные взносы и медицинские взносы.

6. Налог на прибыль

Если организация получила доход от передачи процентов третьим лицам и величина этого дохода превышает установленную норму налогового вычета, она должна уплатить налог на прибыль.

Важно отметить, что каждый случай требует индивидуального рассмотрения, так как налоговые обязательства могут варьироваться в зависимости от типа деятельности, размера доходов и других факторов. Поэтому рекомендуется обратиться к специалисту для получения конкретной информации о налоговых обязательствах при передаче процентов третьим лицам.

Если директор прощает долг

Понятие прощения долга

Прощение долга – это акт, при котором директор компании отказывается от правовых претензий к должнику и не требует возврата долга.

Правовые аспекты прощения долга

Прощение долга является сделкой, которая должна соответствовать определенным правовым требованиям:

- Прощение должно быть добровольным и выраженным в письменной форме.

- Директор должен действовать в интересах компании и учитывать ее финансовое положение.

- Прощение долга не должно противоречить законодательству и уставу компании.

Последствия прощения долга

Прощение долга может иметь как положительные, так и отрицательные последствия для компании:

- Положительные последствия:

- Улучшение деловых отношений с должником.

- Избежание судебных разбирательств и затрат на их проведение.

- Получение репутационных преимуществ в бизнес-сообществе.

- Отрицательные последствия:

- Утрата денежных средств, если должник не выполняет свои обязательства в будущем.

- Потеря доверия со стороны других кредиторов.

- Негативное влияние на финансовое положение компании.

Прощение долга – это серьезное решение, которое должно быть тщательно обдумано и осуществлено в соответствии с законодательством. Директор компании должен принимать такие решения исходя из интересов компании и стремиться к улучшению ее финансового положения.

Оставьте заявку на подключение или консультацию

Если у вас есть вопросы по подключению или требуется консультация по налогам, оставьте заявку, и наш специалист свяжется с вами в кратчайшие сроки.

Мы предлагаем профессиональную помощь в оформлении и перечислении налога за третье лицо в организацию в 2026 году. При этом учитываем все актуальные законодательные требования и устанавливаем оптимальный порядок оплаты.

Преимущества работы с нами:

- Опытные юристы и эксперты в области налогообложения

- Индивидуальный подход к каждому клиенту

- Оперативная и качественная работа

- Конфиденциальность и юридическая гарантия

Наши услуги:

- Перечисление налога за третье лицо в организацию

- Консультации по налоговым вопросам

- Анализ и оценка налоговых рисков

- Разработка стратегии минимизации налоговых платежей

- Подготовка и сдача налоговой отчетности

Примерная стоимость услуг:

| Услуга | Стоимость |

|---|---|

| Перечисление налога за третье лицо | от 5000 рублей |

| Консультация по налогам | от 3000 рублей |

| Анализ и оценка налоговых рисков | от 7000 рублей |

Оставьте заявку прямо сейчас, и мы поможем вам с перечислением налога за третье лицо в организацию или дадим консультацию по налоговым вопросам.

Порядок оплаты Единого налогового платежа за третье лицо

Единый налоговый платеж за третье лицо является специальной формой ЕНП и предусматривает возможность перечисления налога посредством иных лиц. Перечисление ЕНП за третье лицо возможно в ситуации, когда организация не самостоятельно занимается предпринимательской деятельностью, а действует от имени другой компании или физического лица.

Как происходит оплата ЕНП за третье лицо?

Оплата ЕНП за третье лицо осуществляется с использованием специального квитанционного ордера, который заполняется организацией, осуществляющей перечисление налога. Квитанционный ордер должен содержать следующую информацию:

- Название организации, осуществляющей перечисление налога;

- ОГРН (Основной государственный регистрационный номер), ИНН (Идентификационный номер налогоплательщика) и КПП (Код причины постановки на учет) организации;

- Номер и дату квитанционного ордера;

- Сумму налога, подлежащую уплате;

- Специальный код, идентифицирующий перечисление налога за конкретное третье лицо.

Заполненный квитанционный ордер с подписью уполномоченного лица организации, осуществляющей перечисление налога, должен быть предоставлен налоговому органу вместе с оплачиваемой суммой налога.

Какие сроки уплаты ЕНП за третье лицо?

Срок уплаты ЕНП за третье лицо устанавливается налоговым законодательством и может варьироваться в зависимости от региона и особенностей предпринимательской деятельности организации.

Обычно, Единый налоговый платеж за третье лицо уплачивается в течение месяца с момента получения дохода. Однако, необходимо учитывать возможность изменения сроков, поэтому рекомендуется ознакомиться с требованиями налогового законодательства в регионе, где осуществляется предпринимательская деятельность.

Оплата Единого налогового платежа за третье лицо является важной финансовой обязанностью для многих организаций. Соблюдение правил и сроков оплаты является важным аспектом успешного ведения бизнеса и избегания штрафных санкций со стороны налогового органа.

При организации перечисления ЕНП за третье лицо, необходимо учесть требования к заполнению квитанционного ордера и своевременно произвести оплату с учетом сроков, установленных налоговым законодательством.

Заем: процентный и беспроцентный

Процентный заем

Процентный заем подразумевает, что заемщик должен будет вернуть не только сумму займа, но и уплатить проценты за пользование деньгами. Процентный заем обычно предоставляется банками или другими финансовыми учреждениями. Проценты могут определяться как фиксированной ставкой, так и зависеть от рыночных условий.

Процентный заем имеет следующие преимущества:

- Можно получить большую сумму денег;

- Возможность продлить срок погашения займа;

- Возможность использования заемных средств в любых целях.

Однако, процентный заем также имеет свои недостатки:

- Необходимость уплаты процентов, что увеличивает общую сумму погашения;

- Требования к заемщику, такие как наличие кредитной истории;

- Может быть неподходящим в случае краткосрочных финансовых нужд.

Беспроцентный заем

Беспроцентный заем подразумевает, что заемщик должен будет вернуть только сумму займа без дополнительных платежей. Беспроцентные займы чаще всего предоставляются частными лицами или организациями в качестве личного долга или временной финансовой помощи.

Беспроцентный заем имеет следующие преимущества:

- Отсутствие необходимости уплаты процентов;

- Гибкие условия возврата займа;

- Меньший уровень требований к заемщику.

Однако, беспроцентный заем также имеет свои недостатки:

- Обычно меньшая сумма займа, по сравнению с процентным;

- Ограничения в использовании заемных средств;

- Риск произвольных изменений условий займа со стороны кредитора.

В итоге, выбор между процентным и беспроцентным займом зависит от конкретных финансовых потребностей и возможностей заемщика. Перед принятием решения стоит взвесить все плюсы и минусы обоих вариантов, а также проконсультироваться со специалистами.

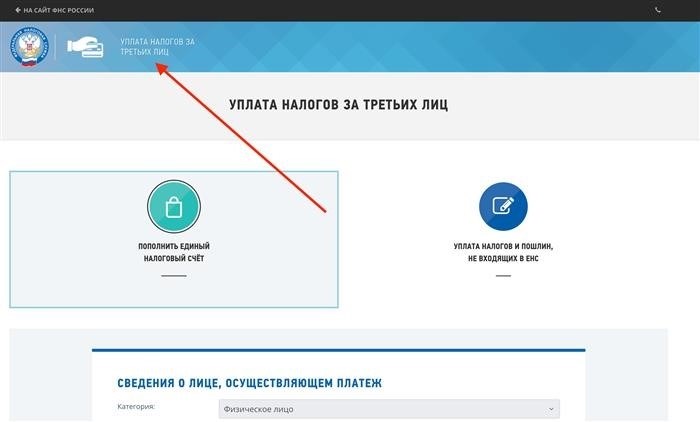

Как внести платеж за третье лицо

Внести платеж за третье лицо можно несколькими способами:

1. Банковский перевод

Самым распространенным способом является перевод денежных средств на счет организации через банк. Для этого вам потребуется знать следующую информацию:

- Банк, в котором у них открыт счет

- Полное наименование организации

- ИНН (индивидуальный номер налогоплательщика) организации

- БИК (банковский идентификационный код) банка

- Номер счета организации

2. Электронные платежные системы

Современные технологии позволяют осуществлять платежи через различные электронные платежные системы. Выбор такой системы зависит от предпочтений и возможностей каждого.

3. Почтовый перевод

Для тех, кто предпочитает более традиционные способы оплаты, можно воспользоваться услугами почтового перевода. В этом случае вам потребуется узнать адрес организации и правильно указать получателя.

4. Через кассу организации

Некоторые организации предоставляют возможность произвести платеж наличными через их кассу. В этом случае необходимо посетить офис организации и сделать оплату там.

Важно помнить, что для внесения платежа за третье лицо необходимо правильно указывать все данные и следить за сроками. Если у вас возникли сложности, вам всегда помогут в налоговой или банке.

Безвозмездно, т. е. даром

Безвозмездное оказание помощи часто возникает в различных сферах жизни. Но что означает безвозмездность и что требуется для того, чтобы передать имущество или услугу безвозмездно?

Что такое безвозмездность

Безвозмездность означает передачу имущества или оказание услуги без вознаграждения или какой-либо другой материальной компенсации. Данное действие основывается на добровольности и желании помочь другому человеку без ожидания получения выгоды взамен.

Безвозмездное оказание помощи может осуществляться как между физическими лицами, так и между юридическими лицами. В случае, когда безвозмездность осуществляется между юридическими лицами, требуются некоторые дополнительные действия для оформления передачи имущества или услуги.

Как передать имущество безвозмездно

Для того, чтобы передать имущество безвозмездно, необходимо выполнить следующие действия:

- Оформить договор дарения. В договоре указываются стороны, а также предмет дарения и признаки безвозмездности.

- Составить акт приема-передачи. В акте указываются даты передачи и приема имущества, а также подписи сторон.

- Оформить надлежащим образом необходимую документацию. При передаче недвижимого имущества, например, требуется переоформление права собственности в уполномоченных государственных органах.

Безвозмездность и налоги

Передача имущества безвозмездно может быть облагаема налогами. Однако законодательством предусмотрены определенные исключения, когда налоги не начисляются:

- Передача имущества между близкими родственниками (например, между родителями и детьми).

- Безвозмездная передача имущества в уставный капитал организации.

- Безвозмездное оказание услуг или передача имущества в рамках добровольных пожертвований.

Перед тем, как передать имущество безвозмездно, стоит проконсультироваться с юристом или налоговым консультантом, чтобы избежать непредвиденных налоговых обязательств.

Безвозмездное оказание помощи – это важный аспект общественных отношений. Передача имущества или услуги безвозмездно требует определенных действий по оформлению, а также может быть облагаема налогами в некоторых случаях. Поэтому для безопасной передачи имущества без ожидания материальной компенсации необходимо ознакомиться с основными правилами и требованиями законодательства.

Почему напрямую в бюджет лучше

Перечисление налога за третье лицо напрямую в бюджет государства может быть значительно более выгодным решением по сравнению с его перечислением через организацию. Это обусловлено несколькими причинами, которые следует учитывать при принятии решения о способе уплаты налога.

Во-первых, перечисление налога на прямую в бюджет обеспечивает прозрачность и надежность взаимодействия с государственными органами. Отсутствие посреднических структур и обеспечение прямого контакта с налоговыми службами позволяет избежать возможных ошибок и задержек, связанных с перечислением налогов.

Во-вторых, перечисление налога напрямую в бюджет позволяет избежать дополнительных расходов, связанных с услугами организации, которая будет осуществлять перечисление налогов от третьих лиц. Это может значительно сэкономить время и средства организации.

Также, перечисление налога напрямую в бюджет гарантирует, что средства будут использованы именно в социально значимых сферах, таких как здравоохранение, образование и социальная защита. В то же время, перечисление налога через организацию может означать, что часть этих средств будет потрачена на административные расходы и коммерческую деятельность фирмы.

Таким образом, перечисление налога напрямую в бюджет государства является более прозрачным, экономически эффективным и социально ответственным решением. Оно позволяет гарантировать правильное использование налоговых средств и их максимальную эффективность в решении важных государственных задач.