Муж работающий пенсионер решил помочь своей жене в оплате зубных протезов. Он стал искать способы получить налоговый вычет на эти расходы.

Налоговый вычет за лечение зубов: сколько можно получить

Налоговый вычет за лечение зубов предусматривает возможность получить часть денежных средств, потраченных на стоматологические услуги, обратившись в налоговую службу с соответствующими документами. Какую сумму можно вернуть и какие условия нужно соблюсти?

Сумма налогового вычета

Сумма налогового вычета за лечение зубов зависит от нескольких факторов:

- Общая сумма расходов на стоматологическое лечение;

- Категория налогоплательщика (пенсионеры имеют право на более высокий вычет);

- Ставка налога на доход физических лиц.

Установлены ограничения на сумму налогового вычета за лечение зубов. Например, для работающих граждан она составляет 120 тысяч рублей, а для пенсионеров – 250 тысяч рублей.

Как получить налоговый вычет

Для получения налогового вычета следует выполнить несколько шагов:

- Собрать все необходимые документы, подтверждающие расходы на лечение зубов: счета, квитанции, медицинские справки.

- Обратиться в налоговую службу и подать заявление на получение вычета. В заявлении необходимо указать сумму расходов на стоматологическое лечение и приложить копии документов.

- Дождаться рассмотрения заявления и получить уведомление о начислении налогового вычета.

Преимущества налогового вычета

Получение налогового вычета за лечение зубов имеет несколько преимуществ:

- Финансовая поддержка – вернув часть денег, потраченных на лечение зубов, можно сэкономить и использовать эти средства, например, на другие медицинские расходы;

- Мотивация к заботе о здоровье – наличие возможности получить вычет за лечение зубов стимулирует более аккуратное отношение к полости рта и здоровью в целом;

- Облегчение финансовой нагрузки на семейный бюджет – сумма налогового вычета может быть значительной и помочь снизить финансовые затраты на стоматологическое лечение.

Не забывайте, что налоговый вычет за лечение зубов – это легальная возможность получить компенсацию за затраты на стоматологические услуги. Если у вас были расходы на лечение зубов, обязательно воспользуйтесь этой возможностью и экономьте свои деньги.

За что можно получить возврат?

1. Вычеты на детей

Если у вас есть несовершеннолетние дети, то вы можете установить их налоговые вычеты. Данный вычет предоставляет возможность получить облегчение на сумму, которую вы уплачиваете в бюджет на содержание детей.

2. Вычеты на образование

Если вы учите своего ребенка, а также если вы сами учитесь или обучаетесь, то вы можете воспользоваться вычетами на образование. По данным вычетам можно вернуть часть суммы, оплаченной за образование.

3. Вычеты на лечение

Если вы имеете расходы на лечение себя или членов своей семьи, то вы можете воспользоваться вычетами на лечение. Сумма вычета зависит от фактических расходов на медицинские услуги и лекарства.

4. Вычеты на страховку

Если вы оплачиваете страхование жизни или страхование здоровья, то вы можете воспользоваться вычетами на страховку. Сумма вычета зависит от стоимости страхового полиса и установленных норм.

5. Вычеты на благотворительность

Если вы совершаете благотворительные пожертвования, то вы можете воспользоваться вычетами на благотворительность. Таким образом, вы сможете частично компенсировать сумму, потраченную на благотворительные цели.

6. Вычеты на недвижимость

Если у вас есть недвижимость (квартира, дом), то вы можете получить вычеты на недвижимость. Сумма вычета зависит от стоимости имущества и места его нахождения.

7. Вычеты на инвестиции

Если вы инвестируете в различные проекты или предприятия, то вы можете воспользоваться вычетами на инвестиции. Данный вычет предоставляет возможность получить облегчение на сумму инвестиций.

8. Вычеты на материальную помощь

Если вы оказываете материальную помощь нуждающимся лицам, то вы можете получить вычеты на материальную помощь. Таким образом, вы сможете частично компенсировать сумму, потраченную на помощь.

Какие документы понадобятся для получения вычета за лечение родителей?

1. Справка из медицинской учреждения

Один из основных документов, которые понадобятся для получения вычета — это справка из медицинской учреждения, подтверждающая факт лечения родителей. В этой справке должны быть указаны дата начала и окончания лечения, виды оказанных медицинских услуг, а также результаты лечения.

2. Документы, подтверждающие затраты на лечение

Для получения вычета необходимо предоставить документы, подтверждающие затраты на лечение родителей. Это могут быть ксерокопии медицинских счетов, квитанций об оплате медицинских услуг, а также чеки или платежные поручения. Важно, чтобы эти документы содержали информацию о дате и сумме оплаты, а также наименование медицинской организации, которая оказывала услуги.

3. Документы, удостоверяющие родственные отношения

Для подтверждения того факта, что родители являются ваши родственниками, могут потребоваться документы, удостоверяющие родственные отношения. Это могут быть свидетельство о рождении, свидетельство о браке или другие документы, содержащие информацию о ваших родителях.

4. Документы о вашем доходе

Для получения вычета за лечение родителей могут понадобиться документы, подтверждающие ваш доход. Это могут быть справка о доходах за текущий год, налоговая декларация или другие документы, подтверждающие вашу финансовую состоятельность.

5. Другие необходимые документы

Кроме вышеуказанных документов, для получения вычета могут потребоваться и другие документы в зависимости от требований налогового законодательства в вашей стране или регионе. Например, это могут быть паспортные данные родителей или документы, подтверждающие их место жительства.

Важно отметить, что уточнить полный перечень необходимых документов и требования к их оформлению следует в налоговой службе вашей страны или обратиться к юристу или налоговому консультанту для получения профессионального совета и помощи в оформлении вычета.

Каков размер налогового вычета по расходам на медицину?

В Российской Федерации существует возможность получения налогового вычета по расходам на медицинские услуги и лекарственные препараты, который позволяет гражданам снизить свою налоговую нагрузку. Налоговый вычет регулируется федеральными законодательными актами и может быть получен при определенных условиях.

Типы расходов, подлежащих учёту в налоговом вычете:

- Медицинские услуги, оказанные в медицинских организациях.

- Лекарственные препараты, приобретенные по рецептам в аптеках.

- Импортные лекарства, приобретенные в рамках индивидуального применения.

- Операции и услуги, проведенные за рубежом, если данные виды медицинской помощи не предоставляются в России.

Размер налогового вычета:

Размер налогового вычета по расходам на медицину составляет 13% от суммы фактически произведенных расходов. При этом существуют ограничения по максимальному размеру вычета. Для медицинских услуг и лекарственных препаратов, оказанных или приобретенных в России, максимальный размер вычета составляет 120 000 рублей в год. Для операций и услуг, проведенных за рубежом, максимальный размер вычета составляет 300 000 рублей в год.

Документы для получения налогового вычета:

- Медицинский счет, выставленный организацией, оказавшей медицинские услуги.

- Рецепт или другой документ, подтверждающий приобретение лекарственных препаратов.

- Документы, подтверждающие оплату операций и услуг за рубежом (например, счета, договоры).

- Справка о доходах и уплаченных налогах за отчетный период.

Для получения налогового вычета гражданин должен подать заявление в налоговый орган по месту своего нахождения. Заявление подается ежегодно и может быть подано как в течение года, так и после его окончания.

Важно отметить, что получение налогового вычета является законным правом граждан и может существенно снизить финансовую нагрузку на плательщика налогов при оплате медицинских услуг и лекарственных препаратов. Советуем обратиться к специалистам для получения подробной информации о порядке оформления налогового вычета и требуемых документов.

Возврат налога за лечение зубов: инструкция

Шаг 1: Отчет о расходах

Для начала вам необходимо собрать документацию, подтверждающую ваши расходы на лечение зубов. В список документов могут входить:

- Медицинские счета и квитанции

- Договор на оказание стоматологических услуг

- Рецепты и назначения врача

- Документы, подтверждающие оплату (чеки, банковские выписки)

Все документы должны быть оформлены на ваше имя или имя вашей жены.

Шаг 2: Заполнение декларации

При заполнении декларации налогоплательщика необходимо указать расходы на лечение зубов в разделе «Вычеты и льготы». Обратите внимание на следующие моменты:

- Убедитесь, что ваши расходы соответствуют требованиям закона и могут быть признаны в качестве вычета

- Заполняйте декларацию внимательно и точно

- Не забудьте указать сумму расходов на лечение зубов, которую вы хотите вернуть

Помните, что выход за пределы указанной суммы может привести к проверке со стороны налоговых органов.

Шаг 3: Подача документов

После заполнения декларации и сбора всех необходимых документов вы можете подать их в налоговую службу. Варианты подачи документов:

- Лично в налоговую инспекцию

- Почтовым отправлением

- Электронным способом через онлайн-сервис налоговой службы

Выберите наиболее удобный для вас вариант и отправьте документы.

Шаг 4: Ожидание решения

После подачи документов вам придется немного подождать решения налоговой службы. Обычно рассмотрение заявлений о возврате налога занимает от нескольких недель до нескольких месяцев. В этот период вас могут запросить дополнительные документы или провести проверку.

Шаг 5: Получение возврата

Если ваше заявление на возврат налога за лечение зубов будет удовлетворено, вы получите соответствующее уведомление или денежный перевод на ваш банковский счет.

Если ваше заявление будет отклонено, вы также получите уведомление соответствующего содержания с объяснением причины отказа.

Напоминаем, что возврат налога за лечение зубов является законным правом налогоплательщика, и, если у вас есть основания для вычета, рекомендуется воспользоваться этой возможностью. При возникновении вопросов или неясностей всегда можно обратиться в налоговую службу для получения консультации или помощи.

Как узнать сумму возврата

Получить информацию о сумме возврата налогов можно различными способами. Ниже приведены несколько простых и удобных способов узнать о размере возможного возврата:

1. Онлайн-сервисы налоговой службы

Один из самых удобных способов узнать сумму возврата — воспользоваться онлайн-сервисами налоговой службы. Для этого необходимо зайти на официальный сайт налоговой и зарегистрироваться в системе. После этого можно будет узнать свою сумму возврата в личном кабинете.

2. Консультация в налоговой инспекции

Если у вас возникли сложности с получением информации о сумме возврата через онлайн-сервисы, вы всегда можете обратиться в налоговую инспекцию для получения консультации. Сотрудники налоговой помогут вам узнать сумму возврата и ответят на все ваши вопросы.

3. Обращение к налоговому консультанту

Если вам сложно разобраться в правилах и процедурах возврата налогов, можно обратиться к профессиональному налоговому консультанту. Он поможет вам рассчитать сумму возврата и подготовить все необходимые документы для подачи налоговой декларации.

4. Использование специальных программ

Существуют специальные программы, которые помогают автоматически рассчитать сумму возврата налогов. Эти программы учитывают все возможные вычеты и льготы и позволяют получить максимально точный расчет. Одной из таких программ является «1С:Бухгалтерия».

Воспользуйтесь одним из этих способов, чтобы узнать точную сумму возврата налогов. Это поможет вам планировать свои финансы и использовать средства более эффективно.

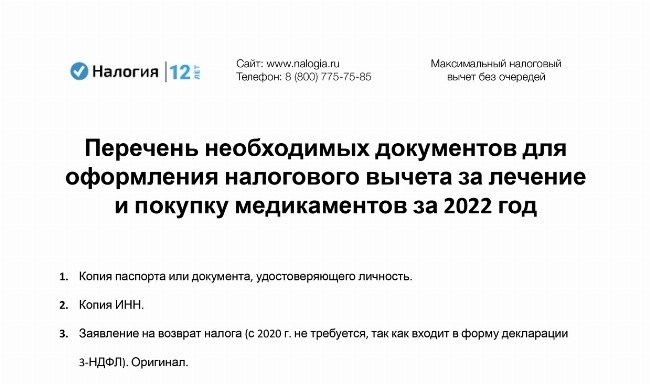

Какие документы нужны для оформления вычета?

Для оформления вычета налогоплательщику необходимо предоставить следующие документы:

1. Заявление на вычет

В первую очередь, необходимо заполнить и подписать заявление на получение вычета. В этом документе указываются персональные данные налогоплательщика, а также подробности о запрашиваемом вычете.

2. Документ, подтверждающий статус пенсионера

Вторым неотъемлемым элементом оформления вычета для работающего пенсионера является документ, подтверждающий его статус пенсионера. Это может быть выписка из пенсионного фонда, свидетельство о назначении пенсии или иной документ, удостоверяющий пенсионный статус.

3. Документ, подтверждающий материальную помощь

В случае, когда пожилому человеку необходимо помочь материально, например, оплатить зубные протезы его супруге, требуется предоставление документа, подтверждающего такую помощь. Это может быть расписка о предоставлении денежных средств или квитанция об оплате медицинских услуг.

4. Документы, подтверждающие затраты

Чтобы максимально удовлетворить требования налогового законодательства и получить вычет, необходимо предоставить документы, подтверждающие затраты на определенные цели. В данном случае, для оформления вычета на зубные протезы, следует предоставить копию счета или договора с клиникой, где указаны стоимость и описание предоставляемых услуг.

5. Другие необходимые документы

Помимо вышеуказанных документов, могут потребоваться и другие сопутствующие документы, в зависимости от конкретного случая. Например, если материальная помощь оказывается в форме передачи недвижимости или автомобиля, то потребуется предоставить договор купли-продажи или дарения.

Важно обратить внимание!

Весь пакет документов, необходимых для оформления вычета, рекомендуется предоставить в соответствующий подраздел налоговой инспекции до истечения установленного срока подачи декларации или заявления на вычет. Обратившись в налоговую инспекцию, можно уточнить все требования и получить консультацию по оформлению документов.

Какие документы требуются для возврата НДФЛ за стоматологию

Для получения возврата НДФЛ за стоматологические услуги, необходимо подготовить определенный пакет документов. Правильное соблюдение процедуры позволит вам сэкономить деньги и получить возможное возмещение.

1. Документы, подтверждающие стоимость и оплату стоматологических услуг:

- Договор на оказание стоматологических услуг;

- Квитанции или счета-фактуры, подтверждающие оплату услуг;

- Чеки или кассовые чеки с указанием стоимости услуг.

2. Документы, удостоверяющие личность и статус налогоплательщика:

- Паспорт гражданина Российской Федерации;

- Свидетельство о постановке на учет в налоговом органе (СНИЛС);

- ИНН (индивидуальный налоговый номер).

3. Документы, подтверждающие доходы и их определенные источники:

- Справка о доходах за год, выданная местом работы или пенсионным фондом;

- Справка-декларация о полученных доходах;

- Выписки из банковских счетов или подтверждающие документы о доходах от сдачи в аренду имущества или пассивных инвестиций.

4. Документы, подтверждающие факт получения медицинской услуги и стоматологического лечения:

- Медицинская карта или электронная форма медицинской истории;

- Заключения врачей и указания назначенных процедур и лечения;

- Справки об оказанных стоматологических услугах и протезировании.

Необходимо помнить, что все предоставленные документы должны быть оригинальными или нотариально заверенными копиями. Подачу документов можно производить лично, через электронные сервисы налоговых органов или через налогового представителя.

Кто имеет право на возмещение НДФЛ за лечение зубов

Возмещение НДФЛ за лечение зубов доступно для определенных категорий граждан. Заполнение налоговой декларации и получение вычета за затраты на лечение зубов позволяет сэкономить на налоговых выплатах и получить возмещение уже уплаченных сумм для дальнейшего использования на лечение и восстановление полости рта.

Категории граждан, имеющие право на возмещение НДФЛ за лечение зубов

- Работники предприятий и организаций, имеющие официальный трудовой договор и платящие налоги;

- Пенсионеры, продолжающие работать по совместительству;

- Военнослужащие и лица, находящиеся на военной службе;

- Лица, получающие стипендии;

- Инвалиды и лица с ограниченными возможностями, получающие социальные выплаты;

- ИП и предприниматели, уплачивающие единую налоговую ставку или упрощенку;

- Граждане, проживающие в Северных территориях;

- Родители, воспитывающие детей до 18 лет.

Для получения возмещения НДФЛ за лечение зубов необходимо соблюдать следующие условия:

- Сумма затрат на лечение должна быть подтверждена документально (медицинской справкой, квитанцией, чеком и т. д.).

- Лечение зубов должно проводиться на территории Российской Федерации.

- Получатель вычета должен быть налоговым резидентом России.

- Необходимо заполнить налоговую декларацию и указать сумму затрат на лечение.

Полученное возмещение НДФЛ за лечение зубов может быть использовано для оплаты новых протезов, протезирования, имплантации, ортодонтического лечения и других медицинских процедур, направленных на улучшение здоровья полости рта.

| Категория граждан | Максимальная сумма возмещения |

|---|---|

| Работники предприятий и организаций | до 120 000 рублей в год |

| Пенсионеры | до 60 000 рублей в год |

| Военнослужащие и лица, находящиеся на военной службе | до 50 000 рублей в год |

| Лица, получающие стипендии | до 30 000 рублей в год |

Важно отметить, что возмещение НДФЛ за лечение зубов не является автоматическим процессом, и для его получения необходимо предоставить полный пакет документов и правильно заполнить налоговую декларацию. Обратите внимание на сроки подачи декларации и необходимость соблюдения требований налоговых органов.

Документы для ФНС

Перечень основных документов, требуемых ФНС:

- Свидетельство о государственной регистрации — документ, удостоверяющий право юридического лица или индивидуального предпринимателя на осуществление своей деятельности. Свидетельство должно быть оформлено в соответствии с требованиями законодательства и содержать полную информацию о зарегистрированной организации;

- Устав — документ, в котором определяются цели и задачи организации, ее правовой статус, организационная и правовая форма, права и обязанности участников и другие важные аспекты;

- Бухгалтерская отчетность — комплекс документов, отражающих финансовое состояние организации, ее доходы, расходы, а также имеющуюся задолженность по налоговым платежам;

- Отчеты по уплате налогов — документы, подтверждающие факт уплаты налогов. Они могут быть представлены в виде квитанций, платежных поручений или иных документов, отражающих факт уплаты;

- Документы по обслуживанию кассового аппарата — при наличии кассового оборудования, нужно предоставить документы, связанные с его обслуживанием, ремонтом и калибровкой;

- Договоры аренды — если организация арендует помещения или оборудование, нужно предоставить копии договоров аренды;

- Документы, подтверждающие иные факты — в зависимости от отрасли и характера деятельности организации, могут потребоваться и другие документы, подтверждающие выполнение определенных обязательств или соответствие требованиям законодательства.

Важно помнить:

При предоставлении документов ФНС необходимо соблюдать следующие правила:

- Все документы должны быть представлены в оригинале или заверенных копиях;

- Документы должны быть представлены на русском языке или в сопровождающем их переводе на русский язык, заверенном нотариально;

- Документы должны быть информативными и полными, содержать все необходимые сведения.

При возникновении вопросов или неопределенностей в отношении предоставления документов следует обращаться напрямую в ФНС. Сотрудники ФНС смогут подробнее проконсультировать вас и помочь разобраться с конкретной ситуацией.

Как рассчитать размер компенсации?

Размер компенсации, которую можно получить, помогая материально супруге установить зубные протезы, зависит от нескольких факторов. Для рассчета используются следующие параметры:

- Среднемесячный доход пенсионера;

- Размер затрат на зубные протезы;

- Налоговые вычеты и льготы;

Для начала необходимо определить среднемесячный доход пенсионера. Он может быть рассчитан путем суммирования всех заработанных пенсионером денежных средств за приделы одного календарного года и деления этой суммы на 12.

Затем следует определить размер затрат на зубные протезы. Это можно сделать, обратившись к стоматологу, который проведет осмотр и оценит степень повреждения зубов и необходимость установки протезов. Стоимость протезов может варьироваться в зависимости от их типа и качества.

Далее необходимо учесть налоговые вычеты и льготы, доступные пенсионеру и его супруге. Существуют специальные налоговые ставки и дополнительные вычеты для пенсионеров, которые могут снизить общую сумму налоговых выплат.

И наконец, для рассчета размера компенсации необходимо вычесть из затрат на зубные протезы полученные налоговые вычеты и льготы, а также учесть среднемесячный доход пенсионера.

Как пенсионеру получить вычет

Как пенсионеру получить вычет из налогов? Это важный вопрос для многих пожилых людей, оказывающих финансовую поддержку своим родным, в том числе и супругам. В данной статье мы рассмотрим подробности получения вычета и предоставим советы, которые помогут максимально использовать данное льготное условие.

1. Основные требования для получения вычета

Для того чтобы пенсионер смог получить вычет из налогов, он должен соответствовать следующим требованиям:

- Быть пенсионером и иметь официальный статус, подтверждающий это.

- Оказывать материальную поддержку определенным категориям граждан, в нашем случае жене.

- Документально подтверждать факт оказания поддержки, например, иметь чеки или квитанции.

2. Порядок подачи заявления на получение вычета

Подача заявления на получение вычета происходит вместе с налоговой декларацией. В заявлении обязательно указываются сведения о пенсионере и аффилированных лицах, на которых осуществляется материальная поддержка.

Также, в заявлении необходимо привести документальное подтверждение факта оказания поддержки, а именно чеки или квитанции, а также документы, подтверждающие статус пенсионера.

3. Сумма вычета и ограничения

Сумма вычета, которую может получить пенсионер, зависит от ряда факторов, включая размер дохода и степень материальной поддержки, оказываемой супруге.

Ограничения на сумму вычета устанавливаются законодательством и могут меняться с течением времени.

4. Рекомендации по оптимизации получения вычета

Чтобы максимально использовать возможности вычета, пенсионерам рекомендуется:

- Внимательно изучить требования и порядок получения вычета.

- Взять консультацию у специалистов в области налогового права.

- Точно собирать и хранить документы, подтверждающие факт материальной поддержки.

- Вовремя подавать налоговую декларацию с заявлением о вычете.

Следуя данной информации, пенсионеры смогут повысить свои шансы на получение вычета из налогов и снизить финансовую нагрузку на себя и своих близких.

Компенсация налога на лечение зубов

Согласно действующему законодательству, работающий пенсионер имеет возможность получить компенсацию налога на лечение зубов для своей супруги. В данной ситуации муж решил помочь материально жене, чтобы она смогла получить необходимые зубные протезы.

Процесс получения компенсации налога на лечение зубов осуществляется по следующим правилам:

- Заявление о предоставлении компенсации должно быть подано в налоговую инспекцию до 30 апреля текущего года;

- Муж, как работающий пенсионер, должен предоставить документы, подтверждающие его доходы и право на получение компенсации;

- Материальная помощь должна быть направлена на оплату лечения зубов супруги;

- Сумма компенсации составляет 13% от затрат на лечение зубов, но не более 120 000 рублей.

Процедура получения компенсации налога на лечение зубов включает несколько этапов:

- Сбор и подготовка необходимых документов;

- Подача заявления в налоговую инспекцию с приложением всех сопроводительных материалов;

- Рассмотрение заявления и принятие решения о предоставлении компенсации;

- Перевод компенсации на банковский счет работающего пенсионера.

Важно понимать, что получение компенсации налога на лечение зубов возможно только при соблюдении всех требований и предоставлении необходимых документов. Также стоит отметить, что сумма компенсации ограничена и не может превышать 120 000 рублей.

За какое лечение можно получить налоговый вычет

На сегодняшний день существует возможность получить налоговый вычет за определенные медицинские услуги. Это позволяет существенно сэкономить налоговые платежи и получить дополнительные финансовые средства. Рассмотрим, за какое лечение можно получить налоговый вычет.

Стоматологическое лечение

Одной из категорий медицинских услуг, которые подлежат налоговому вычету, является стоматологическое лечение. В случае, если вы обратились к данному виду медицинской помощи и потратили средства на лечение зубов, вы имеете право на получение налогового вычета.

Пример: вы прошли лечение зубных протезов, потратив определенную сумму денег. Вы можете включить этот расход в налоговую декларацию и получить налоговый вычет за стоматологическое лечение.

Операции и процедуры

Операции и процедуры, выполняемые в медицинских учреждениях, также могут быть освобождены от налоговых платежей. Если вам была необходима хирургическая операция или другие медицинские процедуры, вы можете получить налоговый вычет за эти расходы.

Пример: вы прошли операцию на сердце и заплатили за нее определенную сумму денег. Вы можете учесть этот расход при заполнении налоговой декларации и получить налоговый вычет за хирургическое лечение.

Лечение в санаториях и пансионатах

Если вы отправились на лечение в специализированный санаторий или пансионат, то имеете право на получение налогового вычета за эту услугу. Такой вычет освобождает вас от уплаты налогов на сумму, потраченную на проживание и лечение.

Пример: вы отправились на лечение в санаторий, потратив определенную сумму денег на проживание и медицинские процедуры. Вы можете использовать этот расход для получения налогового вычета при заполнении налоговой декларации.

Консультации и осмотры

Также налоговый вычет может быть применен к консультациям и осмотрам у врачей различных специализаций. Если вы обратились к врачу за медицинской помощью или получили консультацию по определенным вопросам здоровья, вы можете использовать эти расходы для получения налогового вычета.

Пример: вы обратились к ортопеду, потратив определенную сумму денег на осмотр и консультацию. Вы можете учесть эти расходы при заполнении налоговой декларации и получить налоговый вычет за консультации у врачей.

Преимущества налогового вычета за лечение

Один из главных преимуществ налогового вычета за лечение заключается в том, что вы экономите деньги на налоговых платежах. Позволяет уменьшить сумму налогооблагаемой базы и, соответственно, сэкономить на выплате налогов.

Кроме того, налоговый вычет за лечение позволяет распорядиться собственными финансовыми средствами с учетом личных потребностей и заботы о здоровье. Вы можете использовать эти средства для оплаты медицинских услуг, что является дополнительным стимулом для поддержания и улучшения своего здоровья.

| Виды лечения | Примеры мероприятий |

|---|---|

| Стоматологическое лечение | Зубные протезы, лечение кариеса |

| Операции и процедуры | Хирургическое вмешательство, физиотерапия |

| Лечение в санаториях и пансионатах | Проживание, медицинские процедуры |

| Консультации и осмотры | Прием у специалистов различных направлений |

Как получить возврат НДФЛ после лечения в клинике «Бюджетная стоматология»

Что такое НДФЛ и как его вернуть?

НДФЛ (налог на доходы физических лиц) представляет собой налог, взимаемый с доходов граждан Российской Федерации. Для получения возврата НДФЛ после лечения в клинике «Бюджетная стоматология» нужно выполнить следующие шаги:

- После оплаты услуг в клинике, попросите сотрудника предоставить вам копию квитанции об оплате.

- Затем обратитесь в налоговую инспекцию, представив им копию квитанции.

- Заполните и подайте заявление на возврат НДФЛ, указав все необходимые данные.

- Дождитесь рассмотрения вашего заявления и получите возврат НДФЛ.

Преимущества лечения в клинике «Бюджетная стоматология»

Клиника «Бюджетная стоматология» предлагает ряд преимуществ, которые делают ее выбором для многих пациентов. Вот некоторые из них:

- Низкие цены на стоматологические услуги. Клиника «Бюджетная стоматология» предлагает доступные цены на лечение зубов, что особенно важно для людей с ограниченным бюджетом.

- Высокое качество оказываемых услуг. Несмотря на низкую стоимость, клиника не экономит на качестве и предоставляет профессиональное лечение зубов.

- Опытные специалисты. В клинике работают опытные стоматологи, готовые помочь вам в решении любых проблем со зубами.

- Индивидуальный подход к каждому пациенту. Врачи клиники «Бюджетная стоматология» уделяют особое внимание каждому пациенту, тщательно анализируя его состояние и подбирая оптимальные методы лечения.

Отзывы пациентов о клинике «Бюджетная стоматология»

| Имя | Отзыв |

|---|---|

| Алексей | Я долгое время откладывал поход к стоматологу из-за финансовых проблем. Однако узнав о клинике «Бюджетная стоматология», я решился и не пожалел! Качество лечения на высоте, а цены великолепны! Однозначно рекомендую! |

| Екатерина | Благодаря клинике «Бюджетная стоматология» я обрела уверенность в себе и здоровую улыбку! Спасибо огромное всему персоналу за проделанную работу! |

Теперь вы знаете, как получить возврат НДФЛ после лечения в клинике «Бюджетная стоматология». Не откладывайте лечение зубов на потом, ведь ваше здоровье – самое главное!

Размер налогового вычета

Как определить размер налогового вычета?

- Размер налогового вычета зависит от затрат, понесенных на лечение стоматологических проблем.

- Возможны два варианта определения размера налогового вычета:

- Фиксированная сумма налогового вычета. В этом случае, величина вычета определена законом и не может превышать определенную сумму.

- Процент от затрат на лечение. В этом случае, величина вычета определяется как процент от затрат на лечение стоматологических проблем и может варьироваться в зависимости от дохода налогоплательщика.

- Для получения налогового вычета необходимо обратиться в налоговую организацию, предоставив документы, подтверждающие понесенные затраты.

Примеры налоговых вычетов

| Тип вычета | Размер вычета |

|---|---|

| Фиксированная сумма | 10 000 рублей |

| Процент от затрат | 20% от суммы затрат |

Размер налогового вычета зависит от затрат, понесенных на лечение стоматологических проблем. Вычет может быть фиксированной суммой или процентом от затрат. Чтобы получить налоговый вычет необходимо обратиться в налоговую организацию и предоставить документы, подтверждающие затраты. Примеры налоговых вычетов могут помочь в определении ожидаемой компенсации.

Как вернуть деньги через работодателя: полезные советы

1. Убедитесь в наличии права на вычет

Перед тем, как приступить к процедуре возврата денежных средств через работодателя, необходимо удостовериться в том, что у вас есть право на налоговый вычет. Обратитесь к налоговому законодательству вашей страны или проконсультируйтесь с налоговым консультантом, чтобы уточнить детали и условия для получения вычета.

2. Соберите необходимые документы

Для того чтобы успешно вернуть деньги через работодателя, вам понадобятся различные документы, подтверждающие ваши затраты. К таким документам могут относиться медицинские справки, счета, чеки и другие документы, подтверждающие факт оплаты требуемых услуг или товаров.

3. Обратитесь к работодателю

Следующим шагом является обращение к вашему работодателю. Предоставьте ему все необходимые документы, которые подтверждают ваши затраты. Объясните ситуацию и попросите работодателя помочь вам вернуть деньги через налоговый вычет. Если ваш работодатель согласится, он может выплатить вам компенсацию, применив налоговый вычет к вашей зарплате.

4. Следите за процессом

После того как вы обратились к своему работодателю с просьбой о возврате денег через налоговый вычет, следите за процессом. Обратитесь к отделу кадров или другому ответственному лицу, чтобы узнать о ходе рассмотрения вашего запроса и о возможном возврате денег.

5. Уточните детали с налоговым органом

Если ваш работодатель не сможет вернуть вам деньги через налоговый вычет, обратитесь к налоговому органу. Уточните все необходимые документы и процедуры для получения компенсации напрямую от налоговой службы. Будьте готовы предоставить дополнительные документы и объяснить причину вашей просьбы.

Уверенный подход, сбор всех необходимых документов и общение с работодателем и налоговой службой поможет вам успешно вернуть деньги через налоговый вычет. Будьте внимательны и следите за деталями, чтобы избежать непредвиденных сложностей. Не стесняйтесь проконсультироваться с профессионалами, чтобы быть уверенными в своих действиях.

Можно ли вернуть НДФЛ через работодателя?

Вопрос о возврате НДФЛ через работодателя волнует многих налогоплательщиков. НДФЛ (налог на доходы физических лиц) представляет собой налог на доходы физических лиц, которые могут быть удержаны у налогоплательщика работодателем при начислении заработной платы. Возникает необходимость вернуть уплаченный НДФЛ, в том числе в случае, если человек совершил избыточные платежи или ошибочно уплатил этот налог.

Возможность вернуть НДФЛ через работодателя

Возврат НДФЛ через работодателя возможен только в определенных случаях, установленных законодательством. Работодатель может производить возврат излишне уплаченного налога, если:

- налоговая декларация налогоплательщика принята на исполнение;

- работодатель, при проверке налоговой декларации, выявил излишне уплаченный налог;

- ошибочный излишний платеж связан с размером вычетов, предоставляемых налогоплательщику.

В этом случае, работодатель может провести корректировку налоговой базы по согласованию с налоговым органом и произвести возврат излишне уплаченного НДФЛ на счет налогоплательщика.

Процедура возврата НДФЛ через работодателя

Процедура возврата НДФЛ через работодателя может включать следующие шаги:

- Заполнение налоговой декларации на возврат излишне уплаченного налога;

- Предоставление налоговой декларации работодателю;

- Проверка работодателем налоговой декларации и выявление излишне уплаченного налога;

- Согласование корректировки налоговой базы с налоговым органом;

- Возврат излишне уплаченного НДФЛ на счет налогоплательщика.

Важно помнить

При возврате НДФЛ через работодателя, рекомендуется соблюдать следующие правила:

- Держите все документы, подтверждающие ваше право на возврат излишне уплаченного налога;

- Обратитесь к налоговому консультанту или специалисту по налоговым вопросам для проведения возврата через работодателя;

- Убедитесь, что работодатель имеет право и возможность провести возврат налога, связанного с вашим случаем;

- Следуйте инструкциям работодателя для заполнения и предоставления налоговой декларации.

Таким образом, вернуть НДФЛ через работодателя возможно в определенных случаях, предусмотренных законодательством. Для этого необходимо правильно заполнить и предоставить налоговую декларацию и согласовать корректировку налоговой базы с налоговым органом.

Социальный и имущественный вычет в один год – это возможно?

Вопрос о возможности сочетания социального и имущественного вычета в один налоговый год волнует многих граждан. Давайте разберемся, есть ли такая возможность и как это работает с точки зрения законодательства.

Социальный вычет

Социальный вычет – это механизм, предоставляемый государством, для снижения налогооблагаемой базы по налогу на доходы физических лиц. Он предоставляется определённым категориям населения, включая пенсионеров и инвалидов.

- Пенсионерам необходимо достичь пенсионного возраста и иметь статус пенсионера.

- Инвалидам следует иметь соответствующую медицинскую группу инвалидности.

Максимальный размер социального вычета в настоящее время составляет 3 000 000 рублей. Это значит, что при расчете налога на доходы физических лиц, указанная сумма будет вычитаться из налогооблагаемой базы, что приведет к снижению суммы налога.

Имущественный вычет

Имущественный вычет предоставляется налогоплательщикам, совершившим определенные действия, например, приобретение жилья или земельного участка, капитальный ремонт жилого помещения и другие. Размер имущественного вычета может варьироваться в зависимости от типа сделки или процесса.

| Действие/Сделка | Размер вычета |

|---|---|

| Процесс приобретения жилья для себя | 2 000 000 рублей |

| Приобретение земельного участка для индивидуального жилищного строительства | 1 500 000 рублей |

| Капитальный ремонт жилого помещения | 1 000 000 рублей |

Сочетание социального и имущественного вычета

Как правило, социальный и имущественный вычет в один налоговый год не могут быть использованы вместе. Однако, существуют исключения для некоторых категорий граждан, в том числе для ветеранов труда или участников программы «Жилье для молодых».

Необходимо обратиться к налоговым резидентам из налоговых органов, чтобы узнать подробности о сочетании социального и имущественного вычета в конкретной ситуации. Каждый случай может быть индивидуальным, и лишь налоговые органы могут дать точный ответ.

Как оформить вычет через налоговую?

Шаг 1: Проверить возможность получения вычета

Прежде чем начать процесс оформления вычета, убедитесь, что вы соответствуете требованиям, установленным налоговой службой. Возможность получения вычета зависит от вашего статуса (пенсионер, работающий или оба) и суммы расходов.

Шаг 2: Собрать необходимые документы

Для оформления вычета вам понадобятся следующие документы:

- Справка о доходах за соответствующий налоговый период;

- Договор или счет, подтверждающий расходы на зубные протезы;

- Копия паспорта или иного документа, удостоверяющего личность;

- Другие документы, которые могут потребоваться в вашем конкретном случае.

Шаг 3: Заполнить налоговую декларацию

Налоговая декларация является основным документом для оформления вычета. Заполните декларацию, указав все необходимые данные o своем доходе и расходах.

Шаг 4: Проверить заполненную декларацию

Перед отправкой декларации налоговой службе, тщательно проверьте все данные, чтобы избежать возможных ошибок и задержек в рассмотрении заявки.

Шаг 5: Отправить документы в налоговую службу

После того, как вы заполнили и проверили декларацию, отправьте все необходимые документы в налоговую службу. Это можно сделать через почту или лично в офисе налоговой.

Шаг 6: Ожидать рассмотрение заявки

После отправки документов в налоговую службу, вы должны дождаться рассмотрения вашей заявки. Время рассмотрения может варьироваться и зависит от текущей загруженности налоговой службы. Благодаря оформленному вычету вы сможете получить обратно часть уплаченных налоговых средств.

Важно отметить, что процедура оформления вычета может сложиться по-разному в каждом конкретном случае. При возникновении вопросов и для получения более детальной информации обратитесь в местное отделение налоговой службы.

Налоговый вычет за протезирование зубов пенсионерам

Что такое налоговый вычет?

Налоговый вычет — это возможность снизить сумму налогооблагаемой базы, которую необходимо учесть при расчете налогов. В случае протезирования зубов пенсионерам предоставляется возможность уменьшить сумму налога на доходы физических лиц на сумму, потраченную на данные медицинские услуги. То есть, пенсионеры могут получить часть потраченных средств в качестве вычета и таким образом уменьшить сумму налога, который они должны заплатить.

Как получить налоговый вычет?

Для получения налогового вычета за протезирование зубов пенсионерам необходимо выполнить определенные условия и предоставить необходимые документы. Вот основные шаги, которые необходимо предпринять для получения вычета:

- Оформить все необходимые документы, подтверждающие затраты на протезирование (например, счета, чеки, медицинские справки и т. д.).

- Обратиться в налоговую инспекцию по месту жительства и подать заявление о получении налогового вычета.

- Получить решение налоговой инспекции о предоставлении (или отказе) в вычете.

Сумма налогового вычета

Сумма налогового вычета для протезирования зубов пенсионерам может варьироваться в зависимости от стоимости предоставленных медицинских услуг и налоговой политики государства. Обычно, вычет предоставляется в пределах установленного законом лимита. Кроме того, стоит отметить, что сумма вычета может быть разной в разных регионах страны или при разных ситуациях.

Важно помнить

Получение налогового вычета за протезирование зубов пенсионерам является законным правом каждого гражданина. Однако, для успешного получения вычета необходимо тщательно следовать всем требованиям и предоставлять правильную и достаточную документацию. Также стоит учесть, что налоговый вычет может быть предоставлен только за реальные затраты на протезирование зубов, которые были произведены в официальных медицинских учреждениях.

В итоге, налоговый вычет за протезирование зубов пенсионерам является важным инструментом для снижения финансовой нагрузки при лечении зубов. Соблюдение всех правил и требований поможет пенсионерам получить вычет и улучшить свою финансовую ситуацию.

Сроки подачи заявления на вычет – до 3 лет

Согласно законодательству, заявление на получение налогового вычета может быть подано в течение трех лет после расходов. Это означает, что если вы потратили деньги на зубные протезы для вашей жены, вы можете подать заявление на вычет в течение трех лет с момента оплаты. Однако, для того чтобы получить вычет, необходимо предоставить подтверждающие документы, такие как квитанции об оплате.

Вычет налога на доходы физических лиц предоставляется в соответствии с законодательством страны и может различаться в зависимости от разных факторов, таких как доходы, возраст и состав семьи. Важно обратиться к налоговым консультантам или ознакомиться с релевантной информацией в налоговых органах, чтобы получить точную и актуальную информацию о применимых сроках и условиях для вашей ситуации.