Фискальный накопитель является важным элементом учета и обработки налоговой информации. В системе 1С: 8 существует несколько возможных способов отнесения фискального накопителя, которые зависят от его функций и назначения. Рассмотрим основные варианты размещения фискального накопителя в программе.

Учёт онлайн-кассы: основное средство или материальный запас

Вопрос о классификации онлайн-кассы в бухгалтерском учёте имеет свои особенности. По своей природе, онлайн-кассы могут быть отнесены как к основным средствам, так и к материальным запасам в зависимости от обоснования использования. В данной статье мы рассмотрим основные факторы, влияющие на выбор классификации и учёт онлайн-касс.

Основное средство

Основное средство — это имущество, предназначенное для использования в течение длительного времени (более одного года) и служащее для осуществления хозяйственной деятельности. Онлайн-касса может быть отнесена к основным средствам, если она используется непосредственно для осуществления продажи товаров или услуг и является неотъемлемой частью бизнес-процесса.

- Возможность отнесения к основным средствам достигается при приобретении онлайн-кассы как основного производственного средства.

- Онлайн-касса в этом случае учитывается на счете «Основные средства», а её стоимость амортизируется на протяжении срока эксплуатации.

- Обязательным условием отнесения к основным средствам является составление акта про ввод в эксплуатацию и закрепление онлайн-кассы за определенным объектом.

Материальный запас

Материальный запас — это имущество, предназначенное для использования в процессе производства либо реализации товаров, услуг. Онлайн-кассу можно классифицировать как материальный запас, если она используется для продажи товаров или услуг, но является временным или заменяемым объектом.

- В этом случае онлайн-касса может быть учтена на счетах «Материально-техническое снабжение» или «Товары на складе».

- Она амортизируется на протяжении срока службы, который может быть определен как краткосрочный.

- Важным условием отнесения к материальным запасам является наличие документов, подтверждающих приобретение и использование онлайн-кассы.

Выбор классификации и учёта онлайн-кассы зависит от конкретных условий использования. Важно учитывать особенности законодательства и требования бухгалтерии при определении правильного подхода к учёту данного оборудования.

Как отразить в бухгалтерии фискальный накопитель

1. Регистрация фискального накопителя

Перед использованием фискального накопителя необходимо зарегистрировать его в бухгалтерии. Для этого нужно заполнить специальную форму и предоставить ее в налоговую инспекцию. После регистрации получите регистрационный номер устройства.

2. Создание счета в бухгалтерии

Для отражения фискального накопителя в бухгалтерии, необходимо создать соответствующий счет. В зависимости от конкретных требований вашей организации и налоговых законодательств, учтите следующие особенности:

- Укажите регистрационный номер фискального накопителя в названии счета.

- Установите связь между счетами, отражающими финансовые операции, и счетом фискального накопителя. Это поможет отслеживать соответствие данных в бухгалтерии и на фискальном накопителе.

3. Отражение операций

При проведении финансовых операций с использованием фискального накопителя важно правильно отразить их в бухгалтерии. Для этого учитывайте следующие моменты:

- Записывайте все операции, связанные с фискальным накопителем, на соответствующие счета.

- Следите за соответствием данных на фискальном накопителе и в бухгалтерии. Если возникла ошибка или расхождение, скорректируйте записи.

4. Проверка и сверка данных

Регулярно проверяйте и сверяйте данные на фискальном накопителе и в бухгалтерии. Это позволит избежать ошибок и расхождений.

Обратите внимание, что процесс отражения фискального накопителя в бухгалтерии может отличаться в зависимости от налогового законодательства вашей страны. Для более точной информации проконсультируйтесь с налоговым консультантом или юристом.

Учет приобретенного кассового аппарата

Выбор формы учета

Для учета приобретенного кассового аппарата можно использовать разные формы учета, в том числе:

- учет на основе первичных документов;

- учет на основе договора с поставщиком кассового аппарата;

- учет на основе акта приема-передачи.

Выбор формы учета зависит от предпочтений и особенностей организации. Однако, в любом случае необходимо придерживаться требований законодательства и регламентирующих документов.

Документирование приобретения

Приобретение кассового аппарата должно быть надлежащим образом задокументировано. Каждая стадия приобретения должна быть оформлена в соответствии с требованиями бухгалтерской отчетности. Важно учесть:

- договор купли-продажи кассового аппарата;

- накладная или акт приема-передачи товара;

- акт выполненных работ и услуг.

Все документы должны быть надлежащим образом оформлены, подписаны и храниться в соответствии с требованиями законодательства.

Учет в системе 1С

Для учета приобретенного кассового аппарата можно использовать систему учета 1С. В системе можно отражать:

- стоимость кассового аппарата;

- накладные расходы, связанные с приобретением и установкой кассового аппарата;

- оплату по договору с поставщиком кассового аппарата;

- амортизацию кассового аппарата.

1С позволяет вести полноценный учет и отчетность по использованию кассового аппарата, что облегчает работу бухгалтеров и помогает избежать ошибок при подготовке финансовых отчетов.

Правильный учет приобретенного кассового аппарата является неотъемлемой частью организации, осуществляющей наличные расчеты. При выборе формы учета и оформлении документов необходимо придерживаться требований законодательства. Применение системы 1С позволяет вести полноценный и прозрачный учет данного актива.

Отражение покупки кассового аппарата в бухгалтерском и налоговом учете

При покупке кассового аппарата (ККМ) важно правильно отразить эту операцию в бухгалтерском и налоговом учете. Здесь рассмотрим основные этапы и составные элементы, которые необходимо учесть.

1. Регистрация документа

Первым шагом является оформление документа, подтверждающего покупку ККМ. Обычно это счет-фактура или товарная накладная, выдаваемая продавцом. Документ должен содержать все необходимые данные: наименование продавца и покупателя, дату, условия оплаты и доставки, а также информацию о ККМ (марку, модель, серийный номер и т.д.).

2. Учет в бухгалтерии

Для отражения покупки ККМ в бухгалтерском учете необходимо создать соответствующий документ – запись о движении материальных ценностей (ЗМЦ). В этом документе указывается информация о ККМ (наименование, модель, стоимость) и проводятся необходимые дебетовые и кредитовые записи по счетам учета. Например, на счете 01 «Основные средства» происходит увеличение стоимости ККМ, а на счете 60 «Расчеты с поставщиками и подрядчиками» уменьшение денежных средств (если покупка была за наличный расчет) или увеличение задолженности перед поставщиком (если покупка была в кредит).

3. Налоговый учет

В налоговом учете покупка ККМ также должна быть отражена. При этом следует учитывать ряд особенностей:

- Амортизация: ККМ является основным средством предприятия и подлежит амортизации. Расходы на амортизацию ККМ учитываются в налоговом учете и могут быть учтены при определенных условиях.

- НДС: Если продавец ККМ является плательщиком НДС, то налоговый агент (покупатель) имеет право на вычет этого налога. При этом в налоговом учете указывается сумма НДС, включенная в стоимость ККМ.

- Статья расходов: При покупке ККМ, это может быть отнесено на статью расходов «Административные расходы» или «Расходы на оборудование». Правильный выбор статьи зависит от условий использования ККМ и внутренних правил бухгалтерии предприятия.

4. Приобретение лицензии

Важно учесть, что использование ККМ связано с законодательными требованиями и может потребовать наличия соответствующей лицензии или разрешения на использование. Приобретение лицензии также может быть отражено в бухгалтерском и налоговом учете.

В целом, отражение покупки ККМ в бухгалтерском и налоговом учете требует внимательности и соблюдения всех необходимых правил и требований. Налоговое и бухгалтерское законодательство может подвергаться изменениям, поэтому рекомендуется проконсультироваться с квалифицированным специалистом, чтобы быть уверенным в правильном отражении данной операции.

В составе основных средств

Здания и сооружения

Здания и сооружения играют важную роль в деятельности предприятий. Они могут использоваться для осуществления производственных процессов, офисного пространства, складских помещений и т.д. Средства основных фондов относятся к зданиям и сооружениям, к которым относятся:

- Производственные цеха;

- Складские помещения;

- Офисные здания;

- Торговые объекты;

- Автосервисы и автомойки;

- Здания общественного питания и другие.

Транспортные средства

Транспортные средства являются неотъемлемой частью основных средств многих предприятий. Они могут быть использованы для доставки готовой продукции, перевозки сотрудников, обслуживания клиентов и т.д. К транспортным средствам, составляющим основные фонды, относятся:

- Грузовики;

- Автобусы;

- Легковые автомобили;

- Спецтехника;

- Прицепы и полуприцепы;

- Велосипеды и другие.

Оборудование

Оборудование – это различные технические устройства, которые используются для выполнения технологических процессов и производства продукции. Оборудование, являющееся основными средствами, может относиться к различным сферам деятельности и включать в себя:

- Станки;

- Печи и котлы;

- Линии и комплексы;

- Медицинское оборудование;

- Компьютеры и периферийные устройства;

- Кассовые аппараты и другие.

Фискальный накопитель, который применяется для системы учета и хранения данных о денежных операциях предприятия, также может быть отнесен к основным средствам.

Материальные запасы или основное средство?

Материальные запасы

- Представляют собой объекты, которые используются непосредственно в процессе производства товаров или оказания услуг.

- Обычно представлены небольшими объектами, которые быстро изнашиваются или быстро устаревают.

- Относятся к оборотным активам и учитываются в составе запасов.

- Могут быть разделены на группы в зависимости от их функционального назначения.

Основные средства

- Представляют собой объекты, которые используются в производственной деятельности и обладают существенным сроком службы (более одного года).

- Обычно представлены большими и дорогостоящими объектами, которые служат для осуществления производственных процессов.

- Относятся к нематериальным активам и учитываются отдельно от запасов.

- Могут быть разделены на группы в зависимости от их функционального назначения и степени износа.

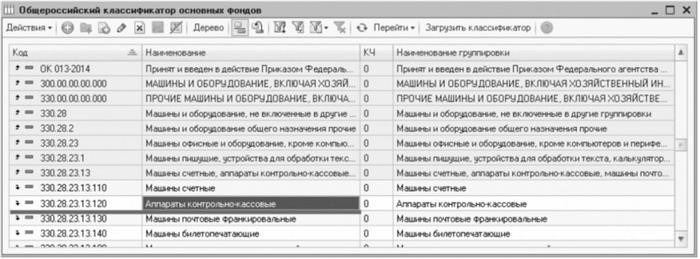

Определение, к чему отнести конкретный объект, зависит от его характеристик и назначения. При принятии решения рекомендуется обратиться к Классификатору основных средств и нематериальных активов, утвержденному Минфином РФ, или к Типовым положениям по бухгалтерскому учету.

Важно правильно определить категорию объекта, так как это существенно влияет на его учет, амортизацию и налоговые обязательства компании. Неверное определение может привести к ошибкам в бухгалтерии и возможным нарушениям в налоговом законодательстве.

Промокоды на Займер на скидки

Как получить промокоды на Займер

Промокоды на Займер можно получить различными способами:

- Подписка на рассылку компании Займер. Подпишитесь на новостную рассылку и получайте промокоды и другую интересную информацию о предложениях и акциях компании.

- Следите за официальными аккаунтами Займер в социальных сетях. Компания регулярно публикует актуальные промокоды и предложения для своих подписчиков.

- Участвуйте в специальных акциях и розыгрышах, которые проводит Займер. В качестве призов могут быть выданы промокоды на скидки или бесплатные займы.

Как использовать промокоды на Займер

Чтобы воспользоваться промокодом на Займер и получить скидку, следуйте инструкции:

- Выберите подходящий промокод из полученных вами или найденных на официальном сайте Займер.

- Перейдите на сайт Займер и заполните заявку на займ.

- В процессе оформления заявки найдите поле для ввода промокода.

- Вставьте код в соответствующее поле и нажмите «Применить».

- Проверьте, отобразилась ли скидка после применения промокода.

- Продолжайте заполнение заявки и завершите оформление займа.

Условия использования промокодов на Займер

При использовании промокодов на Займер необходимо учитывать следующие условия:

- Промокоды имеют ограниченный срок действия. Убедитесь, что вы используете код вовремя, чтобы не пропустить возможность получить скидку.

- Один промокод может быть использован только один раз. Повторное использование промокода будет недействительным.

- Промокоды могут иметь ограничения по сумме займа или другим параметрам. Внимательно читайте условия каждого промокода перед его применением.

- Промокоды могут не быть действительными для всех клиентов компании. Уточните информацию о доступности промокода перед его использованием.

Использование промокодов на Займер позволит вам сэкономить на услугах компании и получить дополнительную выгоду. Следите за актуальными промокодами и не упускайте возможность сделать займ по более выгодным условиям.

Как оприходовать онлайн-кассу

1. С использованием документа «Оприходование ТМЦ (материалов)»

Для оприходования онлайн-кассы по данному способу нужно создать и заполнить документ «Оприходование ТМЦ (материалов)». В этом документе следует указать данные об онлайн-кассе, такие как серийный номер, модель, стоимость и другие характеристики.

2. С использованием документа «Поступление на склад»

Другим способом оприходования онлайн-кассы в 1С 8 является создание и заполнение документа «Поступление на склад». В этом документе также необходимо указать все необходимые данные об онлайн-кассе.

3. С использованием регистра накопления

Также возможно оприходование онлайн-кассы с помощью регистра накопления «Оприходование основных средств». В этом случае происходит запись факта получения и использования онлайн-кассы в специальном регистре, который содержит информацию о движении основных средств.

Пример заполнения документа «Оприходование ТМЦ (материалов)»

| Номер | Наименование | Количество | Стоимость |

|---|---|---|---|

| 1 | Онлайн-касса «Штрих-М» | 1 | 25000 |

Примечания

- При оприходовании онлайн-кассы следует обязательно учесть все правила и требования законодательства, регламентирующего использование данного устройства.

- Перед оприходованием необходимо установить программное обеспечение онлайн-кассы и выполнить регистрацию в налоговой службе, а также получить необходимые документы и ключи.

- После оприходования онлайн-кассу можно использовать для проведения операций, связанных с оказанием и оплатой услуг, продажей товаров и другими финансовыми операциями.

- В случае необходимости возврата или списания онлайн-кассы, также следует оформить соответствующий документ для регистрации данного факта и корректировки учета.

Учёт фискального накопителя

Для корректного учёта фискального накопителя в программе 1С 8 необходимо следовать определённым правилам и рекомендациям.

Правила учёта фискального накопителя:

- 1. Фискальный накопитель должен быть зарегистрирован в системе 1С 8 и привязан к конкретной организации.

- 2. Вся информация о фискальных операциях, проведенных в организации, должна быть записана в фискальный накопитель.

- 3. Регулярно проверяйте доступность фискального накопителя и его работоспособность.

- 4. При замене фискального накопителя необходимо провести процедуру переноса данных и настройку соединения с программой 1С 8.

- 5. В случае обнаружения ошибок или несоответствий в работе фискального накопителя, обратитесь к специалисту для диагностики и устранения проблемы.

Важные моменты при учёте фискального накопителя:

- Не забывайте регулярно резервировать данные с фискального накопителя для предотвращения потери информации.

- Следите за сроком эксплуатации фискального накопителя и своевременно заменяйте его.

- При замене фискального накопителя выполняйте все необходимые настройки в программе 1С 8.

- В случае переноса фискального накопителя на другой компьютер или сервер, необходимо обновить информацию о его местонахождении в программе 1С 8.

Учёт фискального накопителя в программе 1С 8 является неотъемлемой частью системы электронного фискального учёта. Соблюдение правил и рекомендаций по учёту фискального накопителя позволит избежать проблем и обеспечить корректную работу всей системы. При возникновении вопросов или проблем обратитесь к специалисту для получения квалифицированной помощи.

Как списать ККТ

1. Подготовка документов

Перед началом процедуры списания ККТ, необходимо подготовить несколько документов:

- Заявление на списание ККТ;

- Акт об утилизации ККТ;

- Отчет об утилизации ККТ.

2. Заполнение заявления на списание ККТ

Заявление на списание ККТ должно содержать информацию о причине списания, характеристику актива, его инвентарный номер и данные о заводской маркировке. Он также должен быть подписан руководителем предприятия или уполномоченным лицом.

3. Заполнение акта об утилизации ККТ

Акт об утилизации ККТ содержит информацию о том, как и где будет произведена утилизация кассового аппарата. В акте указываются такие данные, как дата и место утилизации, а также подробное описание самой процедуры утилизации.

4. Заполнение отчета об утилизации ККТ

Отчет об утилизации ККТ содержит информацию о том, какие работы по утилизации были выполнены, а также какие новые активы приобретены взамен списываемого кассового аппарата.

5. Внесение изменений в 1С 8

После подготовки всех необходимых документов, необходимо внести изменения в учетную систему 1С 8. Для этого необходимо открыть соответствующую карточку ККТ и указать дату и причину списания, а также прикрепить сканы заявления на списание, акта об утилизации и отчета об утилизации.

6. Документирование процесса

Весь процесс списания ККТ, начиная от подготовки заявления до внесения изменений в 1С 8, должен быть задокументирован. Это необходимо для возможного аудита и обеспечения юридической прозрачности процесса.

Важно помнить, что списание ККТ является юридической процедурой, требующей соблюдения определенных правил и процедур. При выполнении списка действий, описанных в данной статье, вы сможете корректно и законно списать ККТ в 1С 8 и подготовить все необходимые документы для этого процесса.

Как провести фискальный накопитель в 1С 8: проводки

Для проведения фискального накопителя в 1С 8 и выполнения проводок необходимо следовать определенной последовательности действий:

1. Подготовка к проведению фискального накопителя

Перед проведением фискального накопителя необходимо убедиться, что все необходимые данные и документы находятся в системе 1С 8. Также необходимо проверить наличие актуальной конфигурации программы и настроек налогового учета.

2. Выполнение начислений по налоговым агентам

Важным этапом проведения фискального накопителя в 1С 8 является начисление налоговых агентов. Для этого необходимо выполнить соответствующие проводки, которые учтут начисления по налогам и отразят соответствующую информацию в фискальном накопителе.

3. Регистрация налоговых операций

Для правильной регистрации налоговых операций необходимо выполнить проводки, которые учтут уплаченные налоги и произведут записи в фискальном накопителе. При этом необходимо учесть все документы и данные о налогообложении, чтобы исключить возможность ошибок.

4. Проверка и анализ фискального накопителя

После проведения фискального накопителя в 1С 8 необходимо выполнить проверку полученных данных и проводимых проводок. Это позволит исключить ошибки и убедиться в правильной регистрации налоговых операций.

5. Формирование отчетности

Следующим этапом после проведения фискального накопителя в 1С 8 является формирование необходимой отчетности. Для этого необходимо выполнить соответствующие действия, чтобы получить актуальную информацию о налогообложении предприятия и соответствующую отчетность для налоговых органов.

Проведение фискального накопителя в 1С 8 и выполнение соответствующих проводок требуют точности и внимания к деталям. Следуя вышеуказанным шагам и осуществляя необходимые проводки, можно уверенно учесть налоговые обязательства предприятия и быть уверенным в правильности расчетов и регистрации налоговых операций.

В составе материальных запасов

Фискальный накопитель в 1С 8 может быть включен в состав материальных запасов, если он отвечает определенным требованиям.

Критерии включения фискального накопителя в материальные запасы:

- Цель использования. Если фискальный накопитель приобретен для использования в рамках основной деятельности организации, то он может быть учтен в составе материальных запасов.

- Специфика функционирования. Если фискальный накопитель используется для учета товаров или услуг, осуществления наличных расчетов или других операций, связанных с денежными средствами, то он может быть отнесен к материальным запасам.

- Формы собственности. Фискальные накопители, принадлежащие организации на праве собственности или на основании договора аренды, могут быть учтены в качестве материальных запасов.

Учет фискального накопителя в 1С 8:

Для учета фискального накопителя в 1С 8 необходимо создать соответствующий справочник и регистр накопления.

- Справочник. В справочнике должна быть указана информация о фискальном накопителе, такая как наименование, модель, серийный номер, дата приобретения и другие характеристики.

- Регистр накопления. В регистре накопления производится учет движения фискальных накопителей, включая приход и расход.

Отчетность и налогообложение:

Включение фискального накопителя в материальные запасы позволяет организации правильно отражать его стоимость и использовать соответствующие налоговые льготы или преимущества.

Для более подробной информации о включении фискального накопителя в состав материальных запасов рекомендуется обратиться к специалистам в области бухгалтерии и налогообложения. Консультация экспертов поможет организации оптимизировать процессы учета и использования фискального накопителя в соответствии с требованиями законодательства.

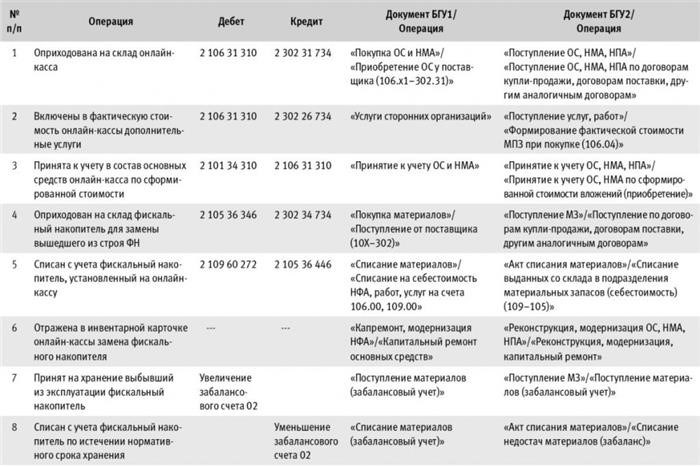

Учет онлайн-ККТ и фискальных накопителей в «1С:Бухгалтерии государственного учреждения 8»

Благодаря встроенным механизмам в программе «1С:Бухгалтерия государственного учреждения 8», пользователи имеют возможность создавать и вести реестры онлайн-ККТ и фискальных накопителей. В этих реестрах можно указать все необходимые данные об устройствах: серийные номера, наименования, даты смены накопителей и т.д.

Также «1С:Бухгалтерия государственного учреждения 8» предоставляет возможность автоматического импорта данных из устройств, чтобы не тратить время на ручной ввод информации. Это делает учет онлайн-ККТ и фискальных накопителей более удобным и эффективным процессом.

В итоге, при помощи программы «1С:Бухгалтерия государственного учреждения 8», пользователи могут учет налогового оборудования и фискальных накопителей. Это упрощает работу с устройствами и обеспечивает соблюдение всех необходимых требований по учету и хранению данных. Программа помогает сэкономить время и избежать ошибок в учете, что является важным аспектом для организаций и государственных учреждений.