Рассматривая вопрос о выплате компенсации при увольнении по собственному желанию, важно учесть, что НДФЛ может быть удержан с этой суммы. В случае увольнения по собственному желанию, компенсацию сотруднику, получавшему патент, может выплачивать как работодатель, так и третья сторона, но в любом случае при осуществлении компенсации следует учесть возможность удержания НДФЛ.

Категории иностранцев, которым необходимо получить патент

- Иностранные граждане, работающие на территории России по трудовому договору с российской компанией.

- Иностранные специалисты, приглашенные для работы в России по программам международного сотрудничества или на условиях взаимной согласованности.

- Иностранные граждане, участвующие в проведении исследований или научных работ на территории России.

- Иностранные специалисты, приглашенные для работы в научно-исследовательских институтах или университетах России.

- Иностранные граждане, работающие в России на основании международных договоров или соглашений.

- Иностранные граждане, прибывшие в Россию для работы в организациях с участием иностранных инвестиций.

Важно помнить, что отсутствие патента может привести к нарушению закона и иметь негативные последствия для иностранных граждан:

- Штрафы и финансовые санкции со стороны российских органов власти.

- Проблемы с продлением пребывания в России и получением разрешения на работу.

- Ограничения в получении социальных и медицинских льгот.

- Обругание правового статуса и ограничение возможности трудоустройства.

| Плюсы | Минусы |

|---|---|

| Легализация работы и защита прав иностранного гражданина в России. | Необходимость прохождения процедуры оформления патента и оплата соответствующих сборов. |

| Возможность получения выплат по налогу на доходы физических лиц (НДФЛ) при увольнении. | Ограничение деятельности в России только по указанной в патенте работе. |

Важно отметить, что категории иностранцев, обязанных получить патент, могут меняться в соответствии с законодательством Российской Федерации. Для уточнения информации иностранным гражданам рекомендуется обратиться в миграционные органы или юридические консультации.

Расчет фиксированного авансового платежа

Как рассчитать фиксированный авансовый платеж?

Для расчета фиксированного авансового платежа необходимо учитывать следующие параметры:

- Вид деятельности, по которому ведется расчет;

- Количество месяцев, в течение которых будет осуществляться деятельность;

- Ставка налога, установленная для данного вида деятельности.

Формула расчета фиксированного авансового платежа выглядит следующим образом:

Фиксированный авансовый платеж = Количество месяцев × Ставка налога

Пример расчета фиксированного авансового платежа

Допустим, у предпринимателя есть патент на оказание услуг и установлена ставка налога в размере 10 000 рублей за месяц. Предприниматель планирует осуществлять деятельность в течение 6 месяцев. Расчет фиксированного авансового платежа будет выглядеть следующим образом:

Фиксированный авансовый платеж = 6 × 10 000 рублей = 60 000 рублей

Подача декларации и уплата платежа

После расчета фиксированного авансового платежа предприниматель должен подать декларацию в налоговый орган, указав в ней сумму данного платежа. Уплата платежа может быть произведена одним из следующих способов:

- Наличными путем внесения денежных средств в налоговую инспекцию;

- Безналичным переводом со счета предпринимателя на счет налоговой инспекции;

- Через платежные системы, доступные налоговой службе.

Важные моменты

При расчете фиксированного авансового платежа необходимо учесть следующее:

- Ставка налога может быть изменена в течение года, поэтому важно следить за изменениями в законодательстве;

- Неуплата фиксированного авансового платежа в срок может повлечь за собой наложение штрафных санкций;

- Предприниматель должен вести учет фиксированного авансового платежа в своих бухгалтерских документах.

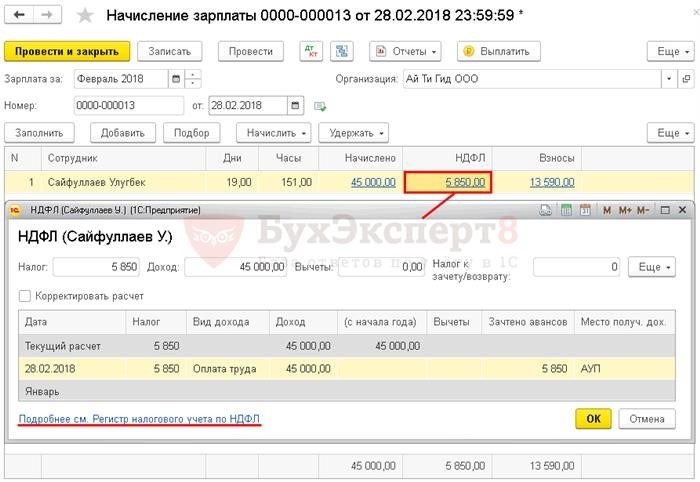

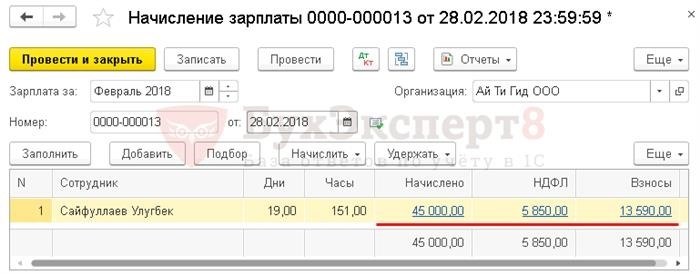

Особенности расчета НДФЛ

Расчет налога на доходы физических лиц (НДФЛ) имеет свои особенности, которые необходимо учитывать при заполнении налоговой декларации. Ознакомьтесь с основными аспектами расчета НДФЛ:

1. Сумма налога

НДФЛ рассчитывается как процент от дохода, полученного физическим лицом. Размер налоговой ставки может зависеть от различных факторов, таких как сумма дохода, тип дохода, налоговый режим и другие.

2. Вычеты

При расчете НДФЛ учитываются также различные вычеты, которые позволяют уменьшить сумму налога. Например, есть вычеты на детей, на обучение, на лечение и т.д. Вычеты можно указать в налоговой декларации и получить налоговое льготное облегчение.

3. Налоговые льготы

Некоторые категории налогоплательщиков имеют право на налоговые льготы, которые позволяют уменьшить сумму налога или освободиться от его уплаты. Например, инвалиды, ветераны, пенсионеры и другие могут иметь право на налоговые льготы.

4. Декларирование доходов

Физические лица должны декларировать свои доходы и самостоятельно рассчитывать сумму НДФЛ. Для этого необходимо заполнить налоговую декларацию и предоставить ее в налоговый орган.

5. Сроки уплаты

НДФЛ должен быть уплачен в установленные сроки. Обычно это конец календарного года, хотя могут быть и другие сроки в зависимости от конкретной ситуации.

6. Штрафы и санкции

За нарушение правил расчета НДФЛ могут быть предусмотрены штрафы и санкции. Поэтому важно тщательно учитывать все особенности и правила расчета налога.

7. Профессиональная помощь

В случае сложностей или неуверенности в правильности расчета НДФЛ рекомендуется обратиться за помощью к юристу или налоговому консультанту, которые помогут сориентироваться в правилах и учтут все особенности конкретной ситуации.

Что такое НДФЛ и какие вопросы он представляет для иностранного работника?

1. Регистрация по месту жительства в России

Иностранный работник, получающий доходы в России, обязан зарегистрироваться по месту жительства в установленном законодательством порядке. Это необходимо для уплаты НДФЛ и исполнения обязательств перед налоговыми органами.

2. Обязанность иностранного работника уплачивать НДФЛ

Иностранный работник, получающий доходы в России, должен самостоятельно уплачивать НДФЛ. Он самостоятельно расчитывает и вносит налоговые платежи в соответствии с законодательством России.

3. Налогообложение при увольнении

При увольнении иностранный работник должен учесть особенности налогообложения. Он может иметь право на компенсацию при увольнении в соответствии с патентной системой. При этом доходы, полученные от этой компенсации, могут быть подлежат налогообложению.

4. Возможные налоговые льготы

Иностранный работник может иметь право на налоговые льготы в соответствии с законодательством России и международными договорами. Например, существуют соглашения о предотвращении двойного налогообложения между различными странами, которые могут предусматривать особые правила налогообложения для иностранных работников.

5. Обязанность предоставления отчетности

Иностранный работник, получающий доходы в России, обязан предоставлять налоговую отчетность в установленные сроки. Отчетность должна содержать сведения о доходах, налоговых вычетах и других информационных данных.

6. Сотрудничество с налоговыми службами

Иностранный работник должен сотрудничать с налоговыми службами, предоставлять запрашиваемую информацию и документацию. Непредоставление информации или предоставление неправдивой информации может привести к административным и уголовным последствиям.

| Вопросы | Ответы |

|---|---|

| Какие доходы подлежат налогообложению? | Под налогообложение попадают различные виды доходов, включая заработную плату, гонорары, проценты по банковским вкладам и др. |

| Какие документы необходимо предоставить при уплате НДФЛ? | Необходимо предоставить документы, подтверждающие доходы и расчет НДФЛ, такие как выписки из трудовой книжки, договоры, платежные поручения и др. |

| Может ли иностранный работник уменьшить свои налоговые платежи? | Иностранный работник может использовать налоговые вычеты и льготы, предусмотренные законодательством, для уменьшения налоговых платежей. |

| Какие последствия могут быть в случае невыполнения обязанностей по уплате НДФЛ? | В случае невыполнения обязанностей по уплате НДФЛ могут быть применены штрафы, пени и другие меры ответственности. |

Иностранный работник, получающий доходы в России, должен быть осведомлен о своих правах и обязанностях в сфере налогообложения. При возникновении вопросов иностранный работник может обратиться за консультацией к специалистам в области налогообложения.

Что собой представляет налоговый вычет для иностранцев

В России иностранные граждане также имеют право на налоговые вычеты, которые позволяют снизить размер налоговых платежей. Налоговый вычет для иностранцев представляет собой возможность применить определенные льготы и получить облегчение при уплате налога на доходы физических лиц.

Какие виды налоговых вычетов предусмотрены для иностранных граждан

- Стандартные налоговые вычеты: иностранные граждане имеют право на те же стандартные налоговые вычеты, что и российские налогоплательщики. Они могут воспользоваться вычетами на детей, образование, лечение, пожертвования и другими.

- Вычеты по определенным категориям: для иностранных граждан могут быть предусмотрены специальные вычеты, связанные с их статусом или видом деятельности. Например, иностранные специалисты, работающие в научных или культурных областях, могут воспользоваться вычетами, связанными с их профессиональной деятельностью.

- Вычеты по международным соглашениям: Россия имеет международные соглашения с некоторыми странами, в соответствии с которыми иностранные граждане могут иметь право на дополнительные налоговые вычеты или облегчение в уплате налога.

Процедура получения налоговых вычетов для иностранных граждан

Для получения налоговых вычетов иностранные граждане должны представить следующую документацию:

- Заявление: иностранный гражданин должен подать заявление на получение налогового вычета в налоговый орган. В заявлении необходимо указать основание для предоставления вычета и приложить соответствующие документы.

- Документы: в зависимости от основания для налогового вычета, иностранный гражданин должен представить соответствующие документы. Например, для получения вычета на детей необходимо представить свидетельства о рождении детей.

- Проверка: налоговый орган проводит проверку предоставленных документов и рассматривает заявление о налоговом вычете.

- Решение: на основании предоставленных документов и результатов проверки, налоговый орган принимает решение о предоставлении или отказе в налоговом вычете для иностранных граждан.

Преимущества налоговых вычетов для иностранных граждан

Получение налоговых вычетов для иностранных граждан позволяет:

- Снизить налоговую нагрузку: налоговый вычет позволяет иностранным гражданам снизить размер налоговых платежей и сохранить большую часть своего дохода.

- Получить облегчение при уплате налога: налоговые вычеты облегчают уплату налога для иностранных граждан, делая их финансовое положение более устойчивым.

- Воспользоваться преимуществами международных соглашений: если иностранный гражданин имеет право на налоговые вычеты в соответствии с международными соглашениями, он может получить дополнительные льготы и преимущества в уплате налога.

Налоговый вычет для иностранных граждан является важным инструментом, который позволяет снизить налоговую нагрузку и облегчить уплату налога в России.

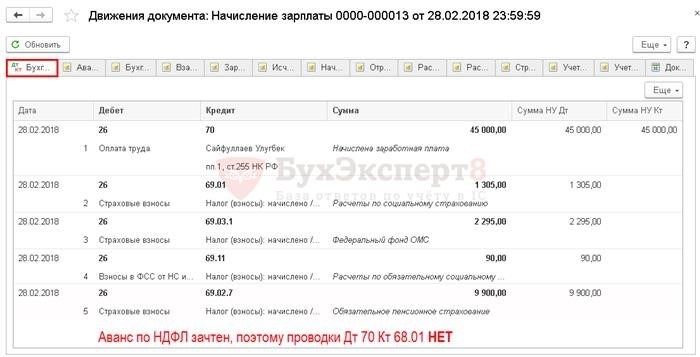

Расчет страховых взносов при уплате НДФЛ с компенсации при увольнении по патенту

Основы расчета страховых взносов

При расчете страховых взносов, работодатель должен учитывать следующие факторы:

- Ставку страхового взноса;

- Процедуру начисления и уплаты страховых взносов;

- Ограничения по сумме начисленных страховых взносов.

Ставка страхового взноса может различаться в зависимости от типа выплаты компенсации. Так, необходимо учитывать, является ли компенсация единовременной выплатой или выплачивается в виде регулярных платежей.

Процедура начисления и уплаты страховых взносов также может различаться в зависимости от правовых норм и налогового законодательства.

Ограничения по сумме начисленных страховых взносов могут быть установлены законодательством, и работодатель должен учитывать эти ограничения при расчете страховых взносов.

Таблица расчета страховых взносов

| Тип компенсации | Ставка страхового взноса | Ограничения по сумме страховых взносов |

|---|---|---|

| Единовременная выплата | 20% | Не более 600 тыс. рублей |

| Регулярные платежи | 13% | Не более 300 тыс. рублей в год |

Таблица показывает, что при единовременной выплате страховой взнос составляет 20%, при этом сумма не должна превышать 600 тыс. рублей. В случае регулярных платежей ставка составляет 13%, а ограничение по сумме составляет 300 тыс. рублей в год.

Пример расчета страховых взносов

Для лучшего понимания процесса расчета страховых взносов, рассмотрим пример:

- Работник получает компенсацию при увольнении по патенту в размере 800 тыс. рублей.

- Так как сумма превышает ограничение по сумме страховых взносов для единовременной выплаты, необходимо учесть этот фактор.

- Страховой взнос составляет 20% от суммы компенсации, то есть 160 тыс. рублей.

- Однако, максимальная сумма начисленных страховых взносов при единовременной выплате составляет 600 тыс. рублей, поэтому работодатель должен уплатить только эту сумму.

Таким образом, в данном примере работодатель должен уплатить страховые взносы в размере 600 тыс. рублей.

Расчет страховых взносов при уплате НДФЛ с компенсации при увольнении по патенту требует внимательного подхода и учета всех факторов, таких как ставка, процедура начисления и уплаты, а также ограничения по сумме. Корректный расчет страховых взносов поможет работодателю и работнику соблюсти законодательство и избежать нарушений в этой сфере.

Курсы повышения квалификации: гарантия успешной карьеры

Преимущества курсов повышения квалификации:

- Актуальность знаний: Курсы позволяют быть в курсе последних тенденций и инноваций в своей области, что помогает повысить эффективность и успешность в работе.

- Получение новых навыков: Курсы предоставляют возможность освоить новые технологии и методы работы, которые помогут улучшить производительность и расширить кругозор.

- Возможность обновить свои карьерные навыки: Курсы повышения квалификации помогают улучшить резюме и повысить шансы на получение большего количества перспективных вакансий.

- Увеличение самоуверенности: Посещение курсов позволяет получить уверенность в своих знаниях и навыках.

- Общение с единомышленниками: На курсах можно найти новых коллег, обсудить актуальные вопросы своей отрасли и расширить свою профессиональную сеть.

Курсы повышения квалификации могут быть полезны не только сотрудникам, но и работодателям. Многие компании поощряют своих сотрудников посещать такие курсы, чтобы они могли лучше выполнять свою работу и быть более эффективными в своих обязанностях.

| Название курса | Сфера применения | Продолжительность |

|---|---|---|

| Курс «Управление проектами» | Менеджмент | 2 недели |

| Курс «Digital Marketing» | Маркетинг | 1 месяц |

| Курс «Программирование на Python» | Информационные технологии | 3 месяца |

Повышение квалификации через курсы – это инвестиция в свою будущую успешную карьеру.

Срок подачи заявления о компенсации НДФЛ при увольнении

При увольнении работника с работодателем возникает вопрос о компенсации НДФЛ, удержанного с заработной платы в течение предыдущих лет. В соответствии с законодательством, работник имеет право на возмещение этого удержания. Однако для получения компенсации необходимо правильно оформить заявление и подать его в установленные сроки.

Срок подачи заявления

Согласно законодательству, работник имеет право подать заявление на возмещение удержанного НДФЛ в течение трех лет с момента увольнения. Этот срок является давностным и обусловлен тем, что работодатель обязан хранить документы о начислении и удержании НДФЛ в течение трех лет.

Исходя из этого, работнику необходимо подать заявление в течение указанного срока, иначе он рискует лишиться возможности получения компенсации НДФЛ.

Документы для подачи заявления

Для подачи заявления о компенсации НДФЛ при увольнении необходимо предоставить следующие документы:

- Заявление, оформленное согласно установленной форме;

- Копия трудовой книжки с отметкой об увольнении;

- Копии документов, подтверждающих начисление и удержание НДФЛ;

- Копия паспорта работника.

Процедура подачи заявления

Для подачи заявления о компенсации НДФЛ при увольнении работник должен выполнить следующие действия:

- Собрать необходимые документы;

- Оформить заявление в соответствии с установленной формой;

- Принести все документы в налоговую инспекцию или отправить почтой с уведомлением о вручении;

- Отслеживать статус рассмотрения заявления и, при необходимости, предоставлять дополнительные документы.

Срок подачи заявления о компенсации НДФЛ при увольнении необходимо соблюдать, чтобы иметь возможность получения компенсации. Необходимые документы должны быть правильно оформлены и предоставлены в налоговую инспекцию. Следует отметить, что подача заявления является одним из этапов процедуры получения компенсации, поэтому работнику следует быть внимательным и ответственным в этом вопросе.

Часто задаваемые вопросы по компенсации при увольнении и налогообложению НДФЛ

Чтобы прояснить основные вопросы, возникающие у граждан, касающиеся компенсации при увольнении и налогообложения НДФЛ, мы подготовили список часто задаваемых вопросов и ответы на них.

1. Какие выплаты считаются компенсацией при увольнении?

Компенсацией при увольнении считаются выплаты, предусмотренные законодательством или трудовым договором, включающие:

- выплату по средней заработной плате за период до увольнения;

- компенсацию за неиспользованный отпуск;

- компенсацию за неиспользованные больничные листы;

- компенсацию за неиспользованный социальный отпуск;

- индивидуальные выплаты, предусмотренные трудовым законодательством.

2. Каков порядок выплаты компенсации при увольнении?

Компенсация при увольнении выплачивается работникам после увольнения и расчёта всех сумм, которые должны быть выплачены по трудовым отношениям. Возможны несколько вариантов выплаты: в единовременной сумме, рассрочкой или в рассрочку.

3. Какая сумма компенсации при увольнении облагается НДФЛ?

В соответствии с законодательством о налогах и сборах, компенсация при увольнении облагается налогом на доходы физических лиц (НДФЛ). Размер НДФЛ зависит от общей суммы выплаты и процента, установленного законом.

4. Как рассчитать сумму НДФЛ с компенсации при увольнении?

Расчет суммы НДФЛ с компенсации при увольнении производится путём умножения общей суммы выплаты на ставку НДФЛ для данной категории граждан. Ставки НДФЛ зависят от суммы дохода и определяются государством.

5. Как выплачивается НДФЛ с компенсации при увольнении?

НДФЛ с компенсации при увольнении может выплачиваться следующими способами:

- Непосредственно работником при подаче декларации налогового резидента.

- Работодателем, который обязан удерживать НДФЛ из суммы компенсации и перевести его в бюджет.

6. Как оформить документы на получение компенсации при увольнении?

Для получения компенсации при увольнении необходимо представить следующие документы:

- заявление на выплату компенсации;

- трудовую книжку;

- расчеты по выплате;

- паспорт и иные документы, удостоверяющие личность.

7. Какие налоги не облагаются при увольнении?

При увольнении, некоторые выплаты и компенсации могут быть освобождены от обложения налогами. К таким выплатам относятся компенсация за выслугу лет, материальная помощь для восстановления нарушенного законодательством права и др.

| Период времени | Ставка НДФЛ |

|---|---|

| Сумма дохода менее 12 000 рублей в месяц | 0% |

| Сумма дохода от 12 000 рублей в месяц до 56 000 рублей в месяц | 13% |

| Сумма дохода более 56 000 рублей в месяц | 30% |

Надеемся, что данная информация поможет вам разобраться в вопросах компенсации при увольнении и налогообложении НДФЛ.

Основной орган, куда нужно обратиться для оформления НДФЛ с компенсации при увольнении патент, является налоговая инспекция. При обращении необходимо подготовить следующие документы: копию патента, трудовой договор, приказ об увольнении, копию заявления работника о предоставлении налоговой вычета, а также все необходимые справки и документы, подтверждающие получение компенсации.

- Копию патента следует предоставить для подтверждения права на получение компенсации;

- Трудовой договор и приказ об увольнении нужны для подтверждения факта увольнения и выплаты компенсации;

- Заявление работника о предоставлении налоговой вычета требуется для указания суммы полученной компенсации;

- Дополнительные справки и документы необходимы для подтверждения факта выплаты компенсации и ее размера.

При оформлении НДФЛ с компенсации при увольнении патент также необходимо учесть возможность предоставления дополнительной информации по запросу налоговой инспекции, а также правильно заполнить соответствующие формы документов.

Важно помнить, что налоговые правила могут быть изменены, поэтому всегда рекомендуется уточнять актуальную информацию на официальных сайтах налоговых органов или обратиться за консультацией к специалистам в этой области. Соблюдение порядка оформления НДФЛ с компенсации при увольнении патент позволит избежать возможных штрафов и проблем с налоговыми органами в будущем.