Менеджер: Здравствуйте! Чем могу помочь?

Клиент: Добрый день, я бы хотел получить кредитную карту.

Менеджер: Конечно, у нас есть несколько типов кредитных карт. Какой именно вам нужен?

Клиент: Мне бы подошла карта с низким процентом по кредитам и с возможностью получения кэшбэка.

Менеджер: Отлично, у нас есть карта с низкой процентной ставкой и возможностью получения кэшбэка. Могу предложить вам нашу карту «Кэшбэк+». Она предоставляет 2% кэшбэка на все покупки и имеет низкую процентную ставку 15% годовых по кредитам. Как вам это подходит?

Клиент: Звучит хорошо. Какие требования для получения этой карты?

Менеджер: Для получения карты «Кэшбэк+» вам необходимо быть нашим клиентом уже 6 месяцев, иметь стабильный доход и хорошую кредитную историю. Также вам потребуется предоставить документы в банк для оформления заявки. Можете прийти в отделение банка, и мы вам подробнее расскажем о необходимых документах и процедуре оформления.

Клиент: Спасибо за информацию. Завтра я найду свободное время и приду в банк для оформления карты.

Менеджер: Отлично, ждем вас! Если у вас появятся еще вопросы, не стесняйтесь задавать.

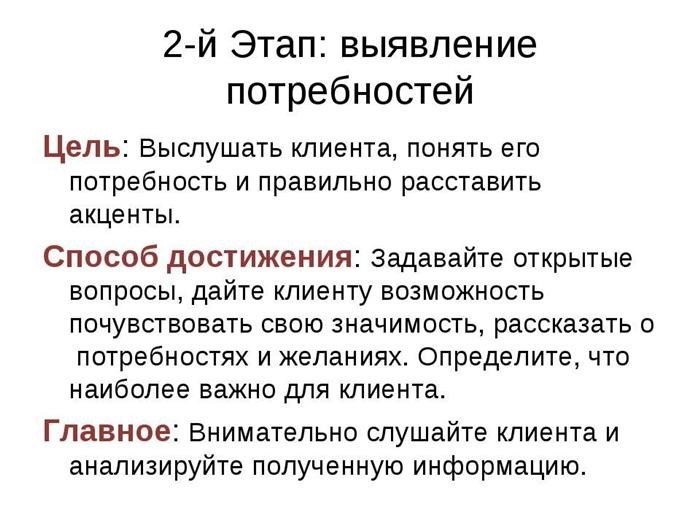

Второй этап: определение потребностей клиента

На этом этапе менеджер банка должен определить потребности своего клиента, чтобы предложить ему наиболее подходящую кредитную карту. Для этого менеджеру необходимо задать несколько вопросов, которые помогут понять, какие услуги и функции карты будут наиболее востребованы клиентом.

Определение финансовых потребностей

Сначала менеджер банка может спросить клиента о его текущих финансовых потребностях и целях. Например:

- Какие цели вы хотели бы достичь с помощью кредитной карты?

- Какую категорию товаров и услуг вы наиболее часто приобретаете?

- Планируете ли вы использовать карту для оплаты путешествий или других расходов?

Ответы на эти вопросы помогут менеджеру определить, какую карту лучше предложить клиенту и какие услуги и функции ему необходимы.

Оценка платежных потребностей

Далее, менеджер может узнать о платежных потребностях клиента, чтобы подобрать карту с наилучшими условиями. Например, он может спросить:

- Какую сумму вы планируете тратить с помощью кредитной карты ежемесячно?

- Какие виды платежей вы предпочитаете осуществлять с помощью карты?

- Имеете ли вы определенные предпочтения относительно лимита кредитной карты?

Ответы на эти вопросы помогут менеджеру предложить клиенту карту с оптимальными лимитами и условиями.

Уточнение дополнительных требований

Наконец, менеджер банка может задать клиенту вопросы о его дополнительных требованиях и предпочтениях. Например, он может спросить:

- Заинтересованы ли вы в дополнительных вознаграждениях или программе лояльности?

- Хотели бы вы иметь возможность снятия наличных с помощью кредитной карты?

- Существует ли у вас предпочтение относительно процентных ставок по кредиту?

Ответы на эти вопросы помогут менеджеру подобрать карту, учитывая индивидуальные требования клиента.

Процесс определения потребностей клиента позволяет менеджеру лучше понять, какая кредитная карта наиболее подходит каждому клиенту. Это позволяет предложить клиенту наиболее выгодные условия и функции, учитывая его предпочтения и цели.

Пакет продавца депозитов

Преимущества пакета продавца депозитов:

- Высокие процентные ставки на депозиты;

- Гибкие условия открытия и закрытия депозита;

- Разнообразие депозитных программ для выбора;

- Возможность получения кредитной карты с льготными условиями;

- Повышенная защита вложенных средств;

- Доступ к эксклюзивным предложениям и акциям;

- Персональный менеджер для консультации и поддержки;

- Преференции при оформлении других финансовых продуктов;

- Возможность участия в программе лояльности с накоплением бонусов;

Эти привилегии позволяют клиентам получить дополнительные выгоды от использования банковских услуг и создать долгосрочные отношения с банком.

Программа лояльности:

Пакет продавца депозитов также предлагает программу лояльности, которая позволяет клиентам получить бонусы за использование банковских услуг и покупки партнерских товаров и услуг. Бонусы могут быть использованы для оплаты комиссий по банковским операциям, погашения кредитной карты или получения скидок на покупки.

Кредитные карты:

Одним из привлекательных предложений пакета продавца депозитов является возможность получения кредитной карты с льготными условиями. Клиент может выбрать карту с наиболее подходящими лимитами, процентными ставками и дополнительными сервисами. Карты могут быть связаны с программой лояльности, что позволяет клиентам накапливать дополнительные бонусы при использовании кредитной карты.

| Программа | Процентная ставка | Льготный период | Кредитный лимит |

|---|---|---|---|

| Карта «Стандартная» | 18% | 30 дней | 50 000 рублей |

| Карта «Премиум» | 15% | 60 дней | 100 000 рублей |

| Карта «VIP» | 12% | 90 дней | 200 000 рублей |

Пакет продавца депозитов – это уникальный предложение для клиентов, позволяющее получить максимальную выгоду от использования банковских услуг. Высылайте заявку на получение депозитной карты сегодня и начинайте накапливать бонусы уже с первого дня!

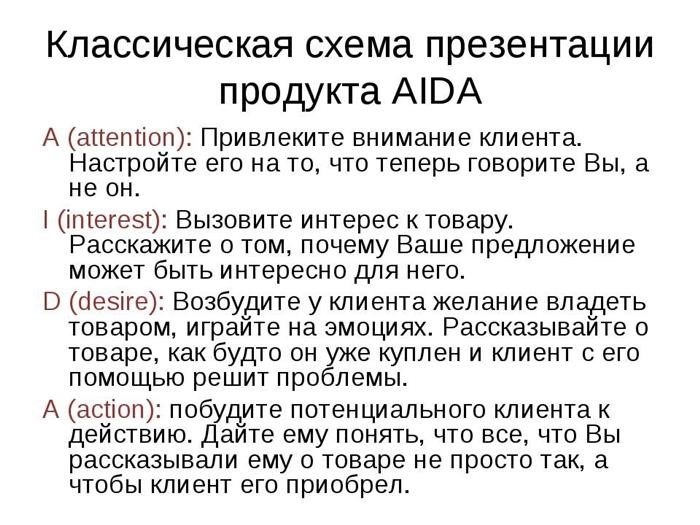

Первый этап: установление контакта с клиентом

Прежде чем начать процесс оформления кредитной карты, менеджер банка должен установить контакт с клиентом. В этом этапе особое внимание уделяется представлению и установлению доверия с клиентом. Ниже представлены несколько ключевых моментов этого этапа:

1. Приветствие и представление

Менеджер банка должен приветствовать клиента и вежливо представиться, указав свою должность и банк, в котором он работает. Например:

«Добрый день! Меня зовут Алексей. Я представляю банк «Финансовый Союз». Как мне к вам обращаться?»

2. Установление целей общения

Менеджер банка должен узнать, что именно клиент хочет получить и какие цели он преследует при оформлении кредитной карты. Например, это может быть:

- Увеличение платежной надежности;

- Возможность пользоваться отсрочкой платежа;

- Получение дополнительных вознаграждений и бонусов;

- Удобство в использовании в торговых точках и интернете.

Менеджер банка может спросить клиента о его основных потребностях и к чему он прежде всего стремится при использовании кредитной карты. Например:

«Какие задачи вы хотели бы решить с помощью кредитной карты?»

3. Полезная информация

Менеджер банка может предоставить клиенту полезную информацию о кредитных картах, например, их основные преимущества и возможные ограничения. Это поможет клиенту лучше понять, на что он может рассчитывать при использовании кредитной карты. Можно сказать, например:

«Наши кредитные карты предоставляют возможность получать кэшбэк до 5% за покупки в определенных категориях, а также имеют функцию бесконтактной оплаты. Кроме того, у нас есть возможность оформления кредитной карты с лимитом до 300 000 рублей.»

4. Вопросы и ответы

Менеджер банка может задать клиенту несколько вопросов, чтобы лучше понять его финансовое положение и потребности. Важно задавать открытые вопросы, которые позволят клиенту раскрыть свои мысли и ожидания от кредитной карты. Например:

«Какой доход вы получаете и каковы ваши основные ежемесячные расходы?»

«У вас уже есть опыт использования кредитных карт? Если да, то какие вам нравятся, а какие нет?»

На данном этапе главной целью менеджера банка является установление доверительных отношений с клиентом, понимание его потребностей и ожиданий от кредитной карты. Это поможет дальше эффективно проводить процесс оформления кредитной карты и предложить клиенту наиболее подходящую опцию.

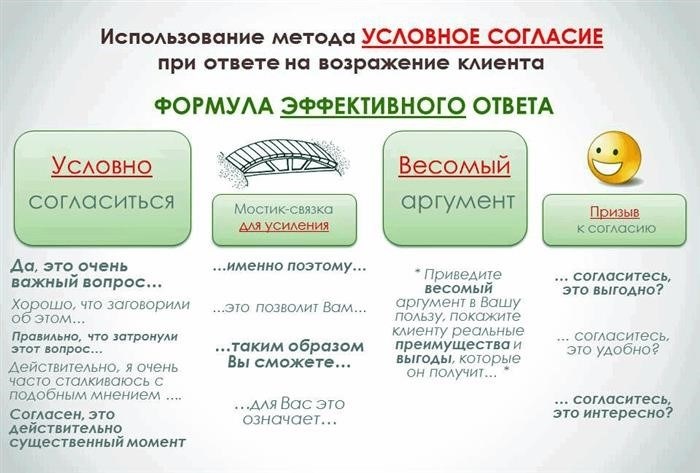

Четвертый этап: работа с возражениями клиента

1. Возражение: Слишком высокая процентная ставка

Клиент может выразить сомнения о процентной ставке по кредитной карте, которая может показаться ему слишком высокой. Менеджер банка должен объяснить, что процентная ставка зависит от множества факторов, включая риск, связанный с кредитованием, и что банк предлагает конкурентные условия с учетом всех рисков и затрат.

2. Возражение: Необходимость предоставления множества документов

Клиент может протестовать против необходимости предоставления большого количества документов для получения кредитной карты. Менеджер банка должен объяснить, что требования к документам обусловлены процессом проверки кредитоспособности клиента и защитой от мошенничества. Банк стремится обеспечить безопасность своих клиентов и соблюдение законодательства.

3. Возражение: Ограниченный лимит кредитной карты

Клиент может возразить против предлагаемого банком ограниченного лимита кредитной карты, считая его недостаточным для своих потребностей. Менеджер банка должен пояснить, что лимит кредитной карты определяется на основе финансовой стабильности клиента и его платежной дисциплины. Банк готов увеличить лимит по мере установления доверительных отношений с клиентом.

4. Возражение: Приходит много спам-писем от банка

Клиент может возразить против получения большого количества спам-писем от банка, которые вызывают дискомфорт и нежелание иметь дело с банком. Менеджер банка должен заверить клиента, что его предпочтения в отношении рекламных уведомлений будут соблюдены, и банк предлагает возможность отписаться от рассылок, повышая качество обслуживания.

5. Возражение: Банк не обладает достаточным опытом

Клиент может возразить против получения кредитной карты от банка, поскольку он считает, что банк не обладает достаточным опытом и надежностью. Менеджер банка должен доказать свою компетентность клиенту, предоставив информацию о длительном сроке работы банка, его репутации и надежных результатах. Банк стремится обеспечить своим клиентам надежное и надежное финансовое партнерство.

Особенности объявления цены клиенту

При обсуждении условий предоставления кредитной карты менеджер банка должен обратить особое внимание на объявление клиенту цены. Такой подход позволит избежать недопонимания и возможных конфликтов. Важно использовать четкие и понятные формулировки, чтобы клиент полностью осознавал все расходы, связанные с кредитной картой.

1. Прозрачность и доступность информации. Менеджер банка должен предоставить полную и объективную информацию о затратах, связанных с кредитной картой. Это включает в себя ежегодную процентную ставку, размер ежемесячного платежа, комиссии за обслуживание, пеню и другие возможные платежи. Важно объяснить клиенту все условия и сроки предоставления кредитной карты.

2. Правдивость информации. Менеджер банка не должен скрывать никаких фактов или предоставлять недостоверную информацию, чтобы привлечь клиента. Он должен быть честным и осведомленным о всех условиях предоставления кредитной карты.

3. Наглядность. Чтобы клиент мог легко воспринять информацию о цене кредитной карты, менеджер банка может предложить ему наглядную таблицу со всеми расходами и условиями. Это позволит клиенту проанализировать все затраты и сделать информированный выбор.

4. Гибкость и возможность выбора. Важно учитывать потребности и возможности клиента при формировании цены кредитной карты. Менеджер банка может предложить разные варианты карт с разными условиями и затратами, чтобы клиент мог выбрать наиболее подходящий для себя.

Объявление цены клиенту – важный этап в процессе предоставления кредитной карты. Корректное и понятное объяснение всех затрат и условий поможет клиенту принять обоснованное решение и оставить положительное впечатление о банке.