Форма 169 — документ, который необходимо заполнить и подать в налоговую службу до определенного срока для учета налоговых платежей за январь 2026 года. Эта форма содержит информацию о доходах и расходах организации за указанный период, а также о всех налоговых обязательствах. Заполнение и сдача этой формы является важной процедурой для бизнеса и должна быть выполнена в соответствии с требованиями налогового законодательства.

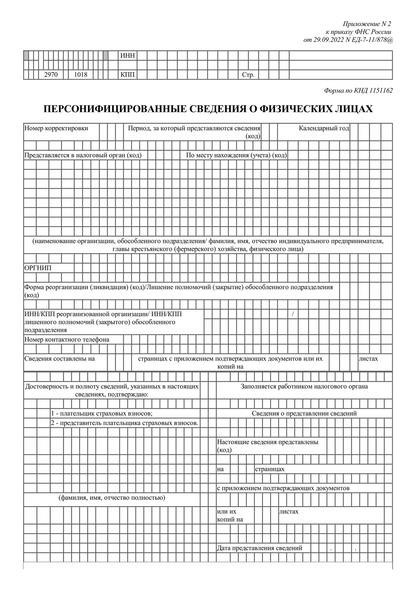

Как заполняются персональные данные в форме 169

Для заполнения формы 169 за январь 2026 года необходимо предоставить точные и полные персональные данные. Вся информация должна быть заполнена юридически грамотно и соответствовать требованиям закона.

Персональные данные для заполнения формы 169

В форме 169 требуется указать следующую информацию:

- ИНН налогоплательщика.

- Фамилию налогоплательщика.

- Имя налогоплательщика.

- Отчество (если имеется) налогоплательщика.

- Адрес регистрации налогоплательщика.

- Дата рождения налогоплательщика.

- Сумма доходов налогоплательщика.

Все эти данные являются обязательными и не могут быть пропущены при заполнении формы 169.

Грамотное заполнение персональных данных

При заполнении формы 169 очень важно обратить внимание на следующие моменты:

- Указывайте ИНН налогоплательщика без ошибок и опечаток.

- Внимательно проверьте правильность написания фамилии, имени и отчества. Используйте заглавные буквы для инициалов.

- Укажите точный адрес регистрации налогоплательщика с учетом дома, квартиры и почтового индекса.

- Укажите дату рождения налогоплательщика в формате день/месяц/год.

- Перечислите все доходы налогоплательщика точно и без пропусков. Укажите сумму в соответствии с требованиями налогового законодательства.

Если ваши персональные данные изменились после заполнения формы 169, обязательно уведомите налоговые органы об этом.

| Тип данных | Обязательность указания |

|---|---|

| ИНН налогоплательщика | Обязательно |

| Фамилия | Обязательно |

| Имя | Обязательно |

| Отчество | Необязательно |

| Адрес регистрации | Обязательно |

| Дата рождения | Обязательно |

| Сумма доходов | Обязательно |

Пример заполнения формы 169

Ниже приведен пример правильного заполнения формы 169:

- ИНН налогоплательщика: 1234567890

- Фамилия налогоплательщика: Иванов

- Имя налогоплательщика: Иван

- Отчество налогоплательщика: Иванович

- Адрес регистрации налогоплательщика: г. Москва, ул. Ленина, д. 10, кв. 5

- Дата рождения налогоплательщика: 01/01/1980

- Сумма доходов налогоплательщика: 100000 рублей

Важно заполнять форму согласно своим персональным данным и проверять правильность заполнения перед отправкой.

Нужно ли сдавать нулевые персонифицированные сведения, если не было начислений

В соответствии с законодательством Российской Федерации, сдавать нулевые персонифицированные сведения необходимо даже в случае отсутствия начислений. Это требование позволяет поддерживать актуальность данных и обеспечивает прозрачность ведения учета.

Почему нужно сдавать нулевые персонифицированные сведения:

- Соответствие законодательным требованиям. В силу действующих нормативных актов, каждый налогоплательщик обязан представлять персонифицированные сведения независимо от наличия или отсутствия начислений.

- Обеспечение корректности и актуальности данных. Представление нулевых сведений помогает исключить возможные ошибки и неточности, а также обновить информацию в базах данных налоговой службы.

- Контроль и обнаружение нарушений. Правильное и своевременное представление нулевых персонифицированных сведений позволяет налоговым органам отслеживать и выявлять любые нарушения и несоответствия в учете.

Как сдавать нулевые персонифицированные сведения:

Для сдачи нулевых персонифицированных сведений необходимо заполнить соответствующую форму декларации и представить ее в налоговую инспекцию по месту нахождения налогоплательщика. В случае электронного представления декларации, необходимо внести все необходимые данные в электронную систему налоговой службы и отправить ее.

| Форма | Документ |

| Форма 169 | Налоговая декларация для физических лиц |

Важно помнить:

- Сдача нулевых персонифицированных сведений является обязательным требованием, которое не зависит от объема доходов или наличия начислений.

- Несоблюдение требований по сдаче нулевых сведений может повлечь за собой наложение административных санкций.

- Нулевые персонифицированные сведения не требуют уплаты налогов или других обязательных платежей.

Следуя законодательству, необходимо сдавать нулевые персонифицированные сведения даже в случае, если не было начислений. Это помогает поддерживать актуальность данных, обеспечивает контроль и обнаружение нарушений, а также соответствует требованиям нормативных актов.

Кого включать в отчет

Отчет по форме 169 за январь 2026 года требует указать информацию о всех застрахованных лицах, получающих заработную плату. Включать в отчет нужно следующие сведения:

1. Сотрудников

- Всех работников, зарегистрированных по трудовому договору и имеющих выплаты в виде заработной платы.

- Временных работников, если они получают заработную плату за данный период.

- Основных и дополнительных работников, а также лиц, исполняющих обязанности работников, если они получают заработную плату.

- Работников, получающих заработную плату по ставке, окладу, почасово или сдельно.

2. Индивидуальных предпринимателей

- Всех индивидуальных предпринимателей, которые получают выплаты в виде заработной платы.

- ИП, выплачивающих себе заработную плату, должны быть включены в отчет.

3. Студентов и учащихся

- Студентов и учащихся, работающих по совместительству и получающих заработную плату.

- Студенты, обучающиеся на коммерческой основе, должны быть включены в отчет.

4. Отпускники и больничные

- Лиц, находящихся в отпуске и продолжающих получать заработную плату.

- Работников, находящихся на больничном листе, но получающих выплаты.

5. Инвалидов и пенсионеров

- Инвалидов и пенсионеров, имеющих официальный доход в виде заработной платы.

6. Иные лица

- Учредителей и директоров организаций, получающих заработную плату.

- Лиц, имеющих доход в виде авторских вознаграждений или гонораров.

Всех вышеперечисленных лиц следует включать в отчет по форме 169 за январь 2026 года, если они получают выплаты в виде заработной платы за данный период.

Как заполнять отчет на форме 169 за январь 2026 года

1. Укажите полные данные организации

Перед началом заполнения отчета на форме 169 необходимо указать полные данные вашей организации. В поле «Наименование организации» укажите полное название организации без сокращений. Также не забудьте указать ИНН и адрес организации.

2. Внимательно заполните сведения о доходах и расходах

Далее необходимо внимательно заполнить сведения о доходах и расходах организации за январь 2026 года. Отчет на форме 169 предусматривает разделение доходов и расходов по различным категориям.

| Категория | Сумма доходов | Сумма расходов |

| Выручка от реализации товаров (работ, услуг) | 100000 | 70000 |

| Прочие доходы | 5000 | 0 |

| Материальные затраты | 20000 | 15000 |

| Заработная плата и премии | 30000 | 20000 |

Укажите каждую категорию доходов и расходов с указанием соответствующих сумм. Если у вас возникли вопросы по заполнению какой-либо категории, обратитесь к специалисту по бухгалтерии или к вашему юридическому отделу.

3. Не забудьте указать налоговые показатели

Отчет на форме 169 требует также указания налоговых показателей организации. Вам необходимо указать сумму налога на добавленную стоимость (НДС) и сумму налога на прибыль.

- НДС: Укажите сумму НДС, которая была уплачена организацией в январе 2026 года.

- Налог на прибыль: Укажите сумму налога на прибыль, которая была уплачена организацией в январе 2026 года.

4. Проверьте итоговые суммы в отчете

После заполнения всех данных в отчете на форме 169, не забудьте внимательно проверить итоговые суммы. Убедитесь, что сумма доходов равна сумме расходов и что указанные налоговые показатели корректны.

Заполнение отчета на форме 169 за январь 2026 года требует пунктуальности и внимания к деталям. Следуйте указанным выше шагам и у вас не возникнет проблем с заполнением данного отчета. Если у вас остались вопросы или затруднения, обратитесь за помощью к профессионалам в области бухгалтерии и налогообложения.

Как исправить ошибку в отчете?

При составлении отчета могут возникнуть ошибки, которые потребуют исправления. Чтобы успешно исправить ошибку в отчете, необходимо следовать определенной последовательности действий. Вот несколько шагов, которые помогут вам исправить ошибки в отчете:

1. Выявите ошибку

Первым шагом является выявление ошибки в отчете. Проанализируйте всю информацию в отчете и обратите внимание на возможные расхождения, неправильные расчеты или отсутствующие данные.

2. Определите причину ошибки

После выявления ошибки, определите ее причину. Возможно, ошибка произошла из-за неправильного ввода данных, ошибки в формулах расчета или неполной информации. Точное определение причины ошибки поможет вам предпринять правильные действия для ее исправления.

3. Опишите ошибку в отчете

Чтобы успешно исправить ошибку, необходимо хорошо описать ее в отчете. Напишите детальное объяснение ошибки, указывая все необходимые детали и контекст. Это поможет другим лицам, которые будут исправлять отчет, лучше понять ошибку и принять меры для исправления.

4. Укажите правильное значение или данные

Определите правильное значение или данные, которые должны быть внесены в отчет. Убедитесь, что выбран правильный метод расчета или заполнения информации.

5. Исправьте ошибку в отчете

Следующим шагом является фактическое исправление ошибки в отчете. Внесите необходимые изменения или исправления, убедившись в правильности вводимых данных или расчетов.

6. Проверьте исправления

После внесения исправлений в отчет, тщательно проверьте его на наличие других ошибок. Перепроверьте все измененные данные и убедитесь, что они соответствуют требованиям и правильно расчитаны.

7. Сохраните отчет

После успешного исправления ошибки, сохраните отчет снова. Убедитесь, что все внесенные изменения были сохранены корректно и отчет готов к использованию.

Следуя этим шагам, вы сможете успешно исправить ошибку в отчете. Важно быть внимательным, тщательно проверять информацию и делать исправления аккуратно, чтобы отчет был точным и достоверным.

Что вы узнаете из формы 169 за январь 2026 года?

Что содержится в форме 169 за январь 2026 года?

Форма 169 за январь 2026 года содержит следующие сведения:

- Информацию о наименовании и ИНН налогоплательщика;

- Перечень доходов, включая заработную плату, проценты, выплаты по инвестиционным договорам и другие источники доходов;

- Сведения о расходах, включая затраты на материалы, аренду, транспортные расходы и прочие расходы;

- Сведения о статусе налоговой резидентности;

- Сведения о суммах налоговых платежей и задолженностях по налогам;

- Прочую информацию, необходимую для расчета налоговых обязательств.

Зачем нужно заполнять форму 169 за январь 2026 года?

Заполнение формы 169 за январь 2026 года является обязательным для налогоплательщиков. Этот документ позволяет контролировать налоговые обязательства и правильно распределять налоговые платежи в соответствии с законодательством. Кроме того, форма 169 за январь 2026 года может быть использована в качестве основы для анализа финансового состояния организации и разработки налоговых стратегий.

Какие последствия могут быть при неправильном заполнении формы 169 за январь 2026 года?

Неправильное заполнение формы 169 за январь 2026 года может привести к различным негативным последствиям:

- Налоговые проверки и штрафные санкции со стороны налоговых органов;

- Упущение возможности получения налоговых вычетов и льгот;

- Потеря доверия со стороны партнеров и клиентов из-за некорректной отчетности;

- Подозрения в налоговых преступлениях и возможные уголовные последствия.

В целях избежания таких последствий необходимо тщательно заполнять форму 169 за январь 2026 года и своевременно предоставлять все необходимые документы и сведения о налоговой деятельности.

Какие советы можно дать по заполнению формы 169 за январь 2026 года?

Для успешного заполнения формы 169 за январь 2026 года рекомендуется:

- Точно следовать инструкциям по заполнению;

- Внимательно проверить правильность указанных данных и рассчитанных сумм;

- Хранить документы, подтверждающие указанные доходы и расходы;

- Консультироваться с профессионалами, если возникают вопросы или неясности в отношении заполнения формы.

Соблюдение этих рекомендаций поможет избежать ошибок и неправильной информации в форме 169 за январь 2026 года, а также минимизировать риски возникновения проблем с налоговыми органами.

Персональные данные и сведения о выплатах

Для корректного заполнения формы 169 необходимо предоставить персональные данные и сведения о выплатах работников.

Персональные данные

Персональные данные работников являются конфиденциальными и подлежат защите. В соответствии с требованиями законодательства, организация обязана соблюдать принципы обработки персональных данных, включая:

- Сбор данных только при наличии законного основания, согласия работника или иного правового основания;

- Обработку данных только в целях, заданных законом или согласно условиям договора;

- Хранение данных в безопасной форме;

- Передачу данных только лицам, имеющим право на их получение;

- Уничтожение данных по истечении срока их необходимости.

Организация должна осуществлять защиту персональных данных, включая предотвращение несанкционированного доступа к ним и уничтожение по истечении срока их хранения.

Сведения о выплатах

В форме 169 необходимо указать сведения о выплатах работникам за отчетный период. Эти сведения могут включать:

- Заработную плату;

- Дополнительные выплаты, такие как премии, вознаграждения и стимулирующие выплаты;

- Выплаты по отпускам и больничным;

- Оплату сверхурочной работы;

- Выплаты по материальной помощи и компенсациям.

Все сведения о выплатах должны быть точными и соответствовать фактическим данным. Они также должны быть подтверждены соответствующими документами, такими как трудовой договор, расчетный лист и т.д.

Эти сведения играют важную роль в формировании налоговой базы работника и определении размера социальных отчислений.

Базовые правила при заполнении отчета

1. Правильность и актуальность информации

Перед заполнением отчета убедитесь, что у вас есть актуальная информация по всем необходимым показателям. Проверьте правильность расчетов и подготовьте все необходимые документы.

2. Четкость и ясность

Отчет должен быть понятным и легко читаемым. Используйте четкие формулировки и структурируйте информацию. Избегайте двусмысленности и неопределенности.

3. Соблюдение правил форматирования

При заполнении отчета следуйте правилам форматирования, указанным в инструкции или требованиях. Указывайте все необходимые данные и используйте правильные единицы измерения.

4. Проверка и контроль

Перед отправкой отчета выполните его проверку и контроль. Убедитесь, что все заполнено корректно и соответствует требованиям. Используйте проверочные списки или программы для обнаружения возможных ошибок.

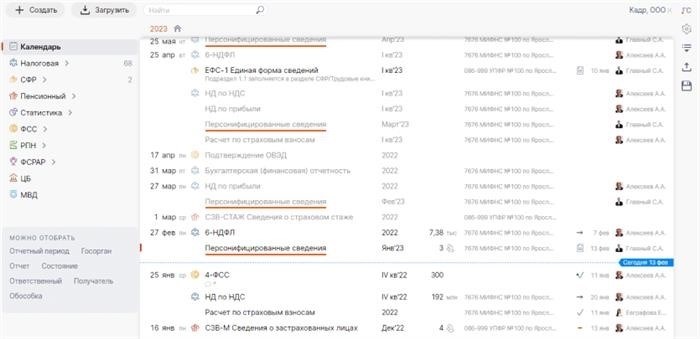

5. Своевременная отправка

Отчет должен быть отправлен в установленные сроки. Следите за датой и выделяйте достаточно времени для подготовки и отправки отчета. Используйте электронные платформы или сервисы для быстрой и удобной отправки.

6. Сохранение документов

Храните копии отчетов и всех необходимых документов в течение требуемого срока. Это поможет в случае проверки или аудита, а также позволит быстро найти нужную информацию при необходимости.

7. Обратитесь за помощью

Если вы не уверены в правильности заполнения отчета или у вас возникли вопросы, обратитесь за помощью к специалистам или юристам. Они могут дать вам необходимую консультацию и помочь избежать ошибок.

- Проверьте правильность и актуальность информации

- Соблюдайте четкость и ясность в отчете

- Учитывайте правила форматирования

- Проверьте и контролируйте отчет перед отправкой

- Своевременно отправляйте отчет в установленные сроки

- Храните копии отчетов и документов

- Обратитесь за помощью, если нужно

| Правило | Описание |

|---|---|

| Правильность и актуальность информации | Убедитесь в наличии актуальной информации перед заполнением отчета |

| Четкость и ясность | Сделайте отчет понятным и легко читаемым для пользователя |

| Соблюдение правил форматирования | Указывайте все необходимые данные и используйте правильные единицы измерения |

| Проверка и контроль | Не забудьте проверить отчет перед отправкой |

| Своевременная отправка | Отправляйте отчет в установленные сроки |

| Сохранение документов | Храните копии отчетов и всех необходимых документов |

| Обратитесь за помощью | Получите консультацию специалиста при необходимости |

Заполняя отчет, необходимо соблюдать ряд базовых правил: проверять данные на правильность и актуальность, оформлять отчет четко и ясно, соблюдать правила форматирования, проверять отчет перед отправкой, отправлять его вовремя, хранить копии документов и обращаться за помощью к специалистам, если это необходимо.

Штрафы за непредставление персонифицированных сведений

В соответствии с действующим законодательством, отсутствие представления персонифицированных сведений может повлечь за собой применение штрафных санкций. Штрафы устанавливаются с целью обеспечения сохранности и достоверности информации о гражданах.

Персонифицированные сведения и их значение

Персонифицированные сведения представляют собой информацию о конкретном гражданине, и включают в себя такие данные, как ФИО, дата рождения, паспортные данные и прочие сведения, позволяющие идентифицировать личность человека.

Персонифицированные сведения имеют особое значение для обеспечения защиты прав и интересов граждан, а также для эффективной работы органов государственной власти, судебной системы и правоохранительных органов.

Непредставление персонифицированных сведений

Непредставление персонифицированных сведений может быть признано нарушением законодательства, и влечь за собой следующие последствия:

- Штрафные санкции. Органы государственной власти имеют право назначать штрафы юридическим и физическим лицам, не представившим персонифицированные сведения. Размер штрафа может зависеть от различных факторов, включая характер нарушения и общую сумму информации, которая не была представлена.

- Административные меры воздействия. В некоторых случаях, нарушение обязательства предоставления персонифицированных сведений может рассматриваться как административное правонарушение, за которое должны быть предусмотрены административные меры воздействия, такие как административные штрафы или лишение прав.

- Уголовная ответственность. В случаях, когда отсутствие представления персонифицированных сведений является умышленным нарушением закона и вызывает серьезные последствия, лицо или организация могут быть привлечены к уголовной ответственности.

В целях соблюдения требований законодательства и предотвращения возможных штрафных санкций, юридические и физические лица должны аккуратно и своевременно предоставлять персонифицированные сведения. Это важное условие для обеспечения защиты прав и интересов граждан, а также эффективной работы органов государственной власти.

Как подать корректирующие сведения

Иногда при заполнении формы 169 могут возникать ситуации, когда введенные данные оказываются некорректными или требуют дополнительной корректировки. В таких случаях необходимо подать корректирующие сведения, чтобы избежать возможных ошибок или недочетов в документе.

Подача корректирующих сведений может быть осуществлена следующими способами:

1. Онлайн-заявка

Самым удобным и быстрым способом подачи корректирующих сведений является онлайн-заявка. Для этого необходимо перейти на официальный сайт налоговой службы и заполнить соответствующую форму с указанием необходимых изменений. В данном случае вы сможете быстро отправить заявку и отслеживать ее статус в личном кабинете.

2. Личное обращение

Если вы предпочитаете общение в живую, вы всегда можете обратиться в налоговую службу лично. Профессиональные сотрудники помогут вам заполнить корректирующие сведения и дадут подробную информацию о всех требованиях и необходимых документах.

3. Почтовая отправка

Для тех, кто предпочитает бумажную форму документооборота, доступна возможность отправки корректирующих сведений по почте. В этом случае вам необходимо заполнить специальную форму, приложить все необходимые документы и отправить их в налоговую службу. Учтите, что в данном случае срок обработки заявки может занять больше времени.

Важные моменты при подаче корректирующих сведений:

- Тщательно проверьте все данные перед отправкой заявки;

- Укажите только те изменения, которые требуют корректировки;

- Приложите все необходимые документы в соответствии с требованиями налоговой службы;

- Отслеживайте статус вашей заявки, чтобы быть в курсе всех изменений и результатов.

Подача корректирующих сведений является важной процедурой, которая позволяет избежать ошибок в документе и обеспечить точность информации. В случае возникновения вопросов или затруднений, рекомендуется проконсультироваться со специалистами налоговой службы.

Могут ли перссведения быть нулевыми

1. Понятие перссведений

Перссведения включают в себя такие данные, как ФИО, дата рождения, адрес проживания, номер документа, и другая информация, которая позволяет идентифицировать человека. Они хранятся в различных базах данных и используются для различных целей, например, для оформления документов или проведения исследований.

2. Возможность нулевых данных

В некоторых случаях перссведения могут быть нулевыми или отсутствовать в базе данных. Это может произойти, например, если человек только что сменил адрес проживания и его данные еще не обновились в базе данных. Также возможна ситуация, когда человек еще не предоставил свои данные для включения их в базу данных.

3. Последствия нулевых данных

Нулевые перссведения могут создать определенные проблемы. Например, если у человека отсутствует информация о месте проживания в базе данных, он может не получить важные документы или письма. Также нулевые данные могут затруднить проверку личности и нарушить работу системы идентификации.

4. Предотвращение нулевых данных

Чтобы предотвратить наличие нулевых данных, следует своевременно предоставлять информацию о себе в соответствующие базы данных. Особенно важно обновлять данные при изменении адреса проживания, смене документов, или других важных изменениях. Также рекомендуется регулярно проверять наличие своих данных в базах данных и обращаться в организации, если они отсутствуют или нуждаются в обновлении.

Чем новый отчет отличается от бывшего СЗВ-М

Отчетность для разных категорий работников

СЗВ-М применялась для отчетности о заработной плате всех работников предприятия, включая их фамилии, имена и отчества. В свою очередь, форма 169 предназначена только для отчетности по работникам до 2026 года рождения, при этом не требуется указывать полные ФИО. Новая отчетность содержит информацию о суммах начислений и вычетов, а также отражает размеры социальных выплат.

Электронное представление

СЗВ-М в основном представлялась в бумажном виде. Но форма 169 возможна только в электронном виде, что значительно упрощает и ускоряет процесс передачи информации. Предприятия могут автоматически сформировать отчет в нужном формате и отправить его в соответствующий орган.

Дополнительные сведения

В отличие от СЗВ-М, форма 169 содержит дополнительные сведения о работнике, именно:

- ИНН работника;

- серия и номер паспорта;

- Адрес регистрации;

- Адрес проживания.

Изменение структуры и данных

Несмотря на базовое сходство с СЗВ-М, форма 169 отличается структурой и данными. В новом отчете есть следующие сведения:

- Итого начисления;

- Итого удержания;

- Начисления по видам выплат и страхования;

- Удержания по видам;

- Сумма для выплаты.

Изменение сроков представления

Ранее СЗВ-М подавалась в определенные сроки, однако форма 169 также имеет продолжительность срока представления. За январь 2026 года предприятия должны представить новый отчет до 20 числа февраля.

Появление новой отчетности — это важный шаг в развитии системы отчетности и учета заработной платы работников. Форма 169 позволяет упростить процесс представления отчетности и более точно отобразить финансовые показатели предприятия.

Штраф за непредоставление сведений или ошибки в отчете

В соответствии с действующим законодательством, предприятия и организации обязаны своевременно предоставлять налоговую отчетность. Нарушение этого обязательства может повлечь за собой применение штрафных санкций со стороны налоговых органов.

Штраф за несдачу отчетности

Если предприятие или организация не представляют свою отчетность в установленные сроки или не предоставляют необходимые сведения, на них может быть наложен штраф. Размер штрафа устанавливается в соответствии с налоговым законодательством и зависит от конкретного нарушения.

Штраф за ошибки в отчете

При обнаружении ошибок в налоговой отчетности, налоговые органы также могут применить штрафные санкции. В зависимости от характера ошибки и масштабов нарушения, размер штрафа может быть разным.

Как избежать штрафа

Чтобы избежать наложения штрафа за непредоставление сведений или ошибки в отчете, необходимо проявлять ответственность и внимательно выполнять все налоговые обязательства. Важно следить за сроками подачи отчетности и тщательно проверять ее наличие на предмет ошибок.

- Учитывайте налоговый календарь и своевременно подавайте отчетность.

- Внимательно проверяйте отчетность на наличие ошибок и неточностей.

- Консультируйтесь с профессионалами для уверенности в правильности заполнения.

Результаты несоблюдения требований

Несоблюдение требований по предоставлению сведений или наличие ошибок в отчете может повлечь за собой не только наложение штрафа, но и возникновение дополнительных проблем с налоговыми органами.

| Нарушение | Размер штрафа |

|---|---|

| Несдача отчетности | От 5 000 до 30 000 рублей |

| Ошибки в отчете | От 500 до 5 000 рублей за каждую ошибку |

Поэтому рекомендуется всегда своевременно и правильно предоставлять отчетность, чтобы избежать штрафных санкций и возможных проблем с налоговыми органами.

Кто должен представлять новый отчет в ФНС

В соответствии с законодательством РФ, новый отчет в ФНС должен быть представлен следующими лицами:

1. Индивидуальные предприниматели

Индивидуальные предприниматели в обязательном порядке должны представить новый отчет в ФНС. Этот отчет является одним из основных документов, которые позволяют контролировать налогообложение деятельности предпринимателя.

2. Юридические лица

Юридические лица также должны представить новый отчет в ФНС. Этот отчет является основным документом, который позволяет контролировать правильность и своевременность уплаты налогов юридическими лицами.

3. Российские организации с участием иностранных инвестиций

Российские организации, в которых доля иностранных инвестиций превышает определенный порог, также должны представить новый отчет в ФНС. Это связано с необходимостью контроля за иностранными инвестициями и связанными с ними налогообложением.

4. Органы государственной власти и местного самоуправления

Органы государственной власти и местного самоуправления также обязаны представить новый отчет в ФНС. Это позволяет государству контролировать использование бюджетных средств и обеспечить прозрачность финансовой деятельности органов власти.

5. Другие лица, определенные законодательством

В некоторых случаях, законодательство может устанавливать обязательность представления нового отчета в ФНС для других лиц, не указанных выше. Например, это могут быть участники долевого строительства или лица, получающие высокодоходные пенсии.

В целом, представление нового отчета в ФНС является обязательным для различных категорий физических и юридических лиц, а также органов государственной власти и местного самоуправления. Это позволяет обеспечить контроль и прозрачность налогообложения и финансовой деятельности в стране.

Уведомление об исчисленных налогах

Форма 169 за январь 2026 года представляет собой уведомление об исчисленных налогах на начало текущего финансового года. В нем указываются основные налоговые ставки, применяемые к различным категориям налогоплательщиков, а также суммы налогов, исчисленные для каждой из этих категорий.

В уведомлении об исчисленных налогах также могут быть указаны суммы имеющихся налоговых льгот, которые могут быть применены в соответствии с действующими законодательством. Это может помочь налогоплательщикам снизить свои налоговые обязательства и оптимизировать свои налоговые платежи.