При продаже автомобиля обычно возникает вопрос о налогообложении полученной суммы. Однако, если соблюдены определенные условия, можно избежать уплаты налогов.

Как санкционирует ФНС в случае просрочки

Органы Федеральной налоговой службы (ФНС) имеют право применять различные меры санкций в отношении налогоплательщиков, которые не соблюдают установленные законом сроки уплаты налогов и сборов. Размер наказания зависит от степени просрочки и уровня наличия налоговой задолженности.

Уведомление о просрочке

В случае просрочки выплаты налогов и сборов ФНС отправляет уведомление о необходимости выполнить уплату в соответствии с установленными сроками. На данном этапе налогоплательщику предоставляется возможность исправить ситуацию и регуляризовать свои обязательства перед государством.

Штрафы за просрочку

Если налогоплательщик не выполняет свои обязательства в установленные сроки, ФНС имеет право взыскать штрафные санкции. Размер штрафа зависит от длительности просрочки и суммы задолженности. Ставка штрафных санкций определяется в соответствии с действующими нормативными актами Российской Федерации.

Пени за просрочку

В случае просрочки налогоплательщиком выплаты налогов и сборов, ФНС начисляет пени за каждый день просрочки. Ставка пени устанавливается в соответствии с нормативными актами и может зависеть от вида налога и срока просрочки.

Блокировка счетов

Если налогоплательщик не исправляет ситуацию и не уплачивает задолженность, ФНС может воспользоваться мерой блокировки счетов налогоплательщика. В таком случае, все финансовые операции на счетах подлежат задержанию и перечислению на погашение задолженности перед ФНС.

Приостановление деятельности компании

В случае повторной просрочки и невыплаты налогов и сборов, ФНС может приостановить деятельность компании. В таком случае, компания теряет право на совершение коммерческих операций до момента погашения задолженности перед государством.

Уголовная ответственность

В случае систематической просрочки и неуплаты налогов и сборов, ФНС может возбудить уголовное дело в отношении налогоплательщика. В таком случае, налогоплательщику грозит наказание в форме штрафа, лишения свободы или исправительных работ.

В целях уклонения от наказания и санкций со стороны ФНС, необходимо своевременно выполнять свои обязанности в отношении уплаты налогов и сборов. В случае возникновения трудностей, рекомендуется обратиться за консультацией к специалистам в области налогообложения для правильного выполнения требований и предотвращения негативных последствий.

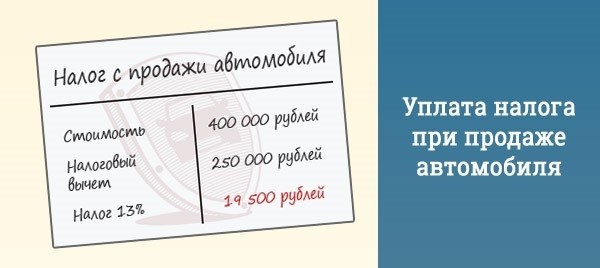

Размер налога с продажи машины

При продаже автомобиля в РФ возникает налог на доходы физических лиц (НДФЛ), который взимается с продавца. Размер этого налога зависит от различных факторов, включая стоимость автомобиля, срок владения и наличие налоговых вычетов.

Основные факторы, влияющие на размер налога:

- Стоимость автомобиля. Как правило, налог с продажи автомобиля рассчитывается как 13% от стоимости, указанной в договоре купли-продажи.

- Срок владения. Если автомобиль был в собственности менее трех лет, то налоговая база увеличивается на 10% за каждый год владения. Например, если вы владели автомобилем два года, то налоговая база увеличится на 20%. Однако, при сроке владения более трех лет, налоговая база больше не увеличивается.

- Налоговые вычеты. В определенных случаях можно получить налоговый вычет на сумму, потраченную на покупку автомобиля или на его содержание. Налоговый вычет может уменьшить размер налога с продажи автомобиля.

Например, если стоимость автомобиля составляет 1 000 000 рублей и вы владели им два года, то налог с продажи будет рассчитываться следующим образом:

| Стоимость автомобиля | 1 000 000 рублей |

|---|---|

| Срок владения | 2 года |

| Налоговая база | 1 200 000 рублей (1 000 000 + 20%) |

| Налог (13% от налоговой базы) | 156 000 рублей |

Знание размера налога с продажи автомобиля позволяет планировать свои финансы при его продаже и учесть возможные налоговые вычеты. Важно обратиться к специалистам, которые помогут рассчитать размер налога и обеспечат юридическую грамотность сделки.

Как рассчитать НДФЛ с продажи авто?

1. Определение стоимости приобретения.

Для расчета НДФЛ необходимо знать стоимость приобретения автомобиля. Введение понятия исходной (начальной) стоимости позволяет исключить возможность неправомерного прироста дохода. Исходной стоимостью приобретения автомобиля считается сумма денег, которые были затрачены на его покупку.

2. Определение стоимости продажи.

При расчете НДФЛ следует учесть стоимость продажи автомобиля. Ставка НДФЛ составляет 13% от разницы между исходной стоимостью и стоимостью продажи. В случае, если автомобиль был в эксплуатации менее трех лет и стоимость продажи превышает исходную стоимость, необходимо учесть сумму разницы при расчете НДФЛ.

3. Пример расчета НДФЛ с продажи автомобиля.

| Исходная стоимость автомобиля | 700 000 рублей |

|---|---|

| Стоимость продажи автомобиля | 800 000 рублей |

Разница между стоимостью продажи и исходной стоимостью составляет 100 000 рублей. НДФЛ будет рассчитываться как 13% от этой суммы.

4. Уплата НДФЛ.

НДФЛ, рассчитанный с продажи автомобиля, должен быть уплачен в налоговый орган. Для этого необходимо заполнить декларацию по форме 3-НДФЛ и внести соответствующую сумму в бюджет.

Важно помнить, что НДФЛ с продажи автомобиля должен быть учтен и оплачен в течение 30 дней со дня совершения сделки.

Расчет НДФЛ с продажи автомобиля является важным аспектом, который необходимо учитывать при реализации автомобиля. Соблюдение законодательства и уплата соответствующего налога поможет избежать неприятных последствий и возможных штрафов.

Особенности налогообложения при продаже коммерческих транспортных средств

1. Налог на добавленную стоимость (НДС)

При продаже коммерческого транспортного средства, продавец обязан уплатить налог на добавленную стоимость (НДС). Ставка этого налога составляет 20%. Однако в определенных случаях возможна применение льготной ставки 10%. Важно отметить, что при продаже ТС, которое было приобретено с применением льготной ставки НДС, продавец обязан уплатить разницу между примененной льготной ставкой и стандартной ставкой НДС.

2. Передача транспортного средства с правом требования о выплате цены

При продаже коммерческого транспортного средства с передачей права требования о выплате цены, продавец должен учесть следующие моменты:

- Данная операция облагается налогом на прибыль предприятия. Налоговая база определяется как разница между суммой дохода от продажи и суммой расходов, связанных с приобретением и продажей ТС.

- В случае, если продавец является плательщиком единого налога на вмененный доход, уплата налога на прибыль не производится.

- При этом, продавец обязан уплатить НДС по стандартной ставке.

3. Продажа ТС, имуществом организации

Если коммерческое ТС является имуществом организации, возникает следующая ситуация:

| Ситуация | Особенности налогообложения при продаже |

|---|---|

| Продажа на балансе предприятия | Продажа облагается НДС. |

| Продажа после списания с баланса | Продажа не облагается НДС, но возможно обложение налогом на прибыль. |

4. Продажа ТС, приобретенного с применением льготной ставки НДС

При продаже коммерческого ТС, которое было приобретено с применением льготной ставки НДС, может возникнуть обязанность уплатить разницу между примененной льготной ставкой и стандартной ставкой НДС. Данная обязанность возникает, если продажа происходит в течение срока, установленного законодательством.

Таким образом, продажа коммерческих транспортных средств сопровождается рядом особенностей налогообложения, которые необходимо учитывать. Важно провести все расчеты и обязательно проконсультироваться с юристом или бухгалтером для надлежащего соблюдения налогового законодательства.

В каких случаях продажа авто не облагается налогом

При продаже автомобиля может возникнуть вопрос о необходимости уплаты налога с этой сделки. Однако существуют определенные случаи, когда продажа авто освобождается от налогообложения. Рассмотрим основные из них:

1. Продажа авто в собственности менее 3 лет

Если автомобиль находится в личной собственности менее 3 лет, его продажа считается необлагаемой налогом. Это значит, что вы не будете обязаны выплачивать никаких налоговых сборов государству.

2. Продажа авто, полученного в наследство

Если вы продаете автомобиль, который получили в наследство после смерти родственника, налог с этой сделки не взимается. Унаследованный автомобиль можно продать без оплаты налога независимо от срока его нахождения в вашей собственности.

3. Продажа авто переданным подарком

Если автомобиль был вам передан в качестве подарка, его продажа также освобождается от налога. Важно помнить, что подарок должен быть оформлен правильно и подтвержден соответствующими документами.

4. Продажа авто, вырученная от страхового возмещения

Если вы продаете автомобиль, который был поврежден и ремонтировался за счет страхового возмещения, налог с этой сделки не взимается. Однако необходимо иметь документальное подтверждение о получении страхового возмещения и его использовании на ремонт автомобиля.

5. Продажа авто с явным убытком

Если цена продажи автомобиля значительно ниже его стоимости по итогам дорогостоящего ремонта или других обстоятельств, налог с этой сделки не взимается. Однако в этом случае необходимо предоставить документальные подтверждения о суммах расходов на восстановление авто.

6. Продажа авто, купленного до 2000 года

Если автомобиль был приобретен до 2000 года и вы продаете его, налог с этой сделки не взимается. Это правило справедливо независимо от суммы продажи и срока нахождения авто в вашей собственности.

7. Продажа авто, заключенная в договоре обмена

Если вы заключаете сделку по обмену автомобиля на другой автомобиль, налог с этой сделки не взимается. Важно иметь соответствующий договор, который оформлен в соответствии с законодательством.

Как рассчитать налог с продажи автомобиля для физических лиц

Продажа автомобиля может означать не только получение прибыли, но и необходимость уплаты налога. Для физических лиц величина налога вычисляется на основе разницы между стоимостью продажи и первоначальной стоимостью приобретения автомобиля.

Шаг 1. Определение первоначальной стоимости автомобиля

Первоначальная стоимость автомобиля определяется как сумма средств, которые были потрачены на его приобретение. Включаются в эту стоимость все платежи, включая покупную цену, комиссии, налоги, таможенные сборы, затраты на регистрацию и технический осмотр, а также расходы на приобретение дополнительного оборудования или аксессуаров.

Шаг 2. Определение стоимости продажи автомобиля

Стоимость продажи автомобиля — это сумма средств, полученных от его продажи. Включайте в эту стоимость только денежные средства. Если вместе с автомобилем продается другое имущество (например, дополнительные колеса или радио), их стоимость необходимо вычесть из общей стоимости продажи.

Шаг 3. Вычисление разницы между стоимостью продажи и первоначальной стоимостью

Вычислите разницу между стоимостью продажи и первоначальной стоимостью автомобиля. Если стоимость продажи выше первоначальной стоимости, то вам необходимо будет уплатить налог с полученной прибыли.

Подсчитайте сумму налога, умножив разницу между стоимостью продажи и первоначальной стоимостью налоговой ставкой. Налоговая ставка может зависеть от страны, региона и законодательства, поэтому проконсультируйтесь с юридическими специалистами или налоговыми органами для получения точной информации о текущей ставке.

Пример рассчета налога с продажи автомобиля

| Первоначальная стоимость автомобиля | 250 000 рублей |

|---|---|

| Стоимость продажи автомобиля | 300 000 рублей |

| Разница | 50 000 рублей |

| Налоговая ставка | 13% |

| Рассчитайте налог | 50 000 рублей x 0.13 = 6 500 рублей |

Таким образом, в этом примере при продаже автомобиля за 300 000 рублей и первоначальной стоимости в 250 000 рублей, налог с продажи составит 6 500 рублей.

Учтите, что эти шаги являются лишь общим руководством, и необходимо учитывать также различные налоговые особенности, дедукции и льготы, которые могут существовать в вашей стране и регионе. Поэтому всегда рекомендуется обратиться к профессиональным консультантам для получения персонализированной информации и рекомендаций по рассчету налога с продажи автомобиля.

Как заплатить НДФЛ?

Вот шаги, которые нужно сделать, чтобы заплатить НДФЛ:

1. Определить сумму дохода

Сумма дохода может включать заработную плату, проценты от депозитов, доходы от сдачи имущества в аренду, продажи акций и другие источники доходов.

2. Заполнить декларацию

Для оплаты НДФЛ необходимо заполнить декларацию доходов. Декларация подается в налоговую службу и содержит информацию о всех полученных доходах за год.

3. Рассчитать сумму налога

На основе заполненной декларации налоговая служба рассчитывает сумму НДФЛ, которую нужно заплатить. Сумма налога зависит от доходов и уровня налогообложения.

4. Оплатить налог

После получения расчета налога необходимо оплатить его в установленные сроки. Оплату можно произвести через банк, порталы государственных услуг или налоговые платежные агенты.

5. Предоставить отчетность

После оплаты НДФЛ необходимо предоставить отчетность налоговой службе. Это может быть справка о доходах или копия уплаченного налога. Отчетность позволяет подтвердить факт оплаты налога.

6. Сохранить документы

Важно сохранить все документы, связанные с оплатой НДФЛ, в том числе декларацию, расчет налога и квитанции об оплате. Это позволит иметь полную отчетность при необходимости.

Пла

Популярные вопросы и ответы

1. Сколько времени нужно владеть автомобилем, чтобы при его продаже не возникал налог?

Для того чтобы не платить налог с продажи автомобиля, необходимо владеть им более 3-х лет. Если продающий автомобиль владеет им менее 3-х лет, то он обязан уплатить налог с продажи налоговой инспекции.

2. Какой налог нужно заплатить при продаже автомобиля?

При продаже автомобиля после 3-х лет владения налог платить не нужно. Если автомобиль был владен менее 3-х лет, то размер налога определяется как процент от стоимости автомобиля. Точный размер налога можно узнать в налоговой инспекции.

3. Какой налог возникает при продаже автомобиля, который был куплен на ипотеку?

При продаже автомобиля, который был приобретен с использованием ипотеки, налог платить не нужно, если с момента приобретения прошло более 3-х лет. Если автомобиль был владен менее 3-х лет, то применяются общие правила налогообложения продажи авто.

4. Можно ли избежать налога при продаже автомобиля, если он был куплен в другой стране?

Если автомобиль, приобретенный в другой стране, находится на территории РФ менее 6 месяцев, то налог при его продаже будет взиматься по общим правилам. Если с момента ввоза автомобиля прошло более 6 месяцев, то владелец не обязан платить налог с продажи.

Продажа автомобиля может повлечь за собой налоговые обязательства. Однако, при соблюдении определенных условий, можно избежать уплаты налога или снизить его размер. Важно тщательно изучить законодательство и проконсультироваться с налоговыми специалистами, чтобы правильно оценить свои налоговые обязательства при продаже авто.

Когда налог с продажи авто можно не платить?

В России налог с продажи автомобиля обычно взимается при его продаже или передаче в подарок. Однако существуют некоторые ситуации, когда налог с продажи авто можно не платить. Рассмотрим их подробнее:

1. Автомобиль является собственностью более 3 лет

- Если владелец автомобиля владеет им более 3 лет, то он освобождается от уплаты налога с продажи авто.

- Для подтверждения срока владения автомобилем необходимо предоставить документы, подтверждающие дату и порядок его приобретения, например, куплю-продажу или договор дарения.

2. Продажа автомобиля между близкими родственниками

- Если автомобиль продается между близкими родственниками (например, между родителями и ребенком), то налог с продажи авто не взимается.

- При этом необходимо предоставить документы, подтверждающие родственные отношения между сторонами.

3. Владелец автомобиля является инвалидом

- Если владелец автомобиля имеет инвалидность, то он освобождается от уплаты налога с продажи авто.

- Для получения данной льготы необходимо предоставить документы, подтверждающие инвалидность.

4. Продажа автомобиля в рамках наследования

- Если автомобиль продается в рамках наследования, то также не требуется уплата налога с продажи авто.

- Для подтверждения факта наследования необходимо предоставить соответствующие документы, например, завещание или свидетельство о праве на наследство.

Важно отметить, что для освобождения от уплаты налога с продажи авто необходимо правильно оформить соответствующие документы и предоставить их в налоговую службу. Также следует учитывать, что налоговые правила могут различаться в разных регионах России, поэтому рекомендуется уточнять информацию в своем налоговом органе.

Как оплатить налог с автомобиля: основные правила

1. Определите сумму налога

Сумма налога зависит от множества факторов, включая марку и модель автомобиля, его возраст, объем двигателя и тарифную ставку. Для определения точной суммы налога рекомендуется обратиться к специалистам в налоговой службе.

2. Выберите удобный способ оплаты

Оплату налога с автомобиля можно осуществить различными способами:

- в офисе налоговой службы;

- через интернет-банкинг;

- через системы электронных платежей.

Выберите наиболее удобный способ оплаты в соответствии со своими предпочтениями.

3. Учтите сроки оплаты

Оплата налога с автомобиля должна быть произведена в установленные законом сроки. Обычно срок оплаты начинается с начала календарного года и продолжается до определенной даты (например, до 31 марта). Проследите, чтобы оплата была произведена вовремя, чтобы избежать штрафных санкций.

4. Сохраните документацию

После оплаты налога обязательно сохраните документы, подтверждающие факт оплаты. Это может быть квитанция из банка или другой платежной системы. В случае споров или проверок со стороны налоговых органов, эти документы могут служить вам важным подтверждением.

5. Воспользуйтесь налоговыми льготами

В некоторых случаях вы можете иметь право на налоговые льготы при оплате налога с автомобиля. Например, если автомобиль находится в ипотеке или является объектом лизинга. Уточните возможные льготы у налогового органа или у специалистов в этой области.

Владение автомобилем несет в себе определенные обязанности, и одна из них — оплата налога. Следуя приведенным выше основным правилам, вы сможете справиться с этой задачей без проблем и избежать неприятностей со стороны налоговых органов.

Нужно ли платить налог при продаже автомобиля в 2026 году?

1. Налог на имущество физических лиц

При продаже автомобиля владелец может столкнуться с налогом на имущество физических лиц. Он зависит от стоимости транспортного средства и пропорционален его цене. В зависимости от региона и категории автомобиля, налог может быть снижен или отсутствовать полностью.

2. Уплаты при перепродаже автомобиля

При перепродаже автомобиля владелец должен учесть возможные уплаты, связанные с этим действием. Одной из таких уплат является плата за перерегистрацию автомобиля на нового владельца. Ее размер может варьироваться в зависимости от региона и стоимости автомобиля.

3. Освобождение от уплаты налога

Некоторые случаи продажи автомобиля могут быть освобождены от уплаты налога. Например, если продажа происходит в пределах семьи, то налог может не взиматься. Также, если автомобиль находится в собственности менее одного года, то возможно освобождение от уплаты налога.

4. Документальное оформление

При продаже автомобиля важно правильно оформить все необходимые документы и соблюдать законодательство. Наличие всех необходимых документов поможет избежать неприятных ситуаций и возможных штрафов. Важно помнить, что владелец должен предоставить новому владельцу не только технический паспорт, но и договор купли-продажи, который должен быть нотариально заверен.

- При продаже автомобиля в 2026 году возможно взимание налога на имущество физических лиц.

- При перепродаже автомобиля необходимо учесть возможные уплаты, такие как плата за перерегистрацию.

- Освобождение от уплаты налога может быть предусмотрено в некоторых случаях, например, при продаже в пределах семьи или при наличии автомобиля менее одного года.

- Важно оформить все необходимые документы и соблюдать законодательство при продаже автомобиля.

| Пункт | Содержание |

|---|---|

| 1 | При продаже автомобиля может взиматься налог на имущество физических лиц. |

| 2 | Перепродажа автомобиля может подразумевать уплату платы за перерегистрацию. |

| 3 | Освобождение от уплаты налога возможно в некоторых случаях. |

| 4 | Важно оформить все необходимые документы при продаже автомобиля. |

Важно помнить, что информация о налогообложении при продаже автомобиля может изменяться и требует проверки у специалистов.

Способы расчета налога

Расчет налога при продаже автомобиля зависит от нескольких факторов, включая срок владения авто, его стоимость и налоговые законы страны. Существуют различные способы определения суммы налога, которые могут быть использованы при продаже автомобиля. Рассмотрим некоторые из них:

1. Простой расчет на основе стоимости автомобиля

Один из самых простых способов расчета налога — это использование процентной ставки на основе цены автомобиля. Налог может быть рассчитан как определенный процент от стоимости автомобиля. Например, если ставка налога составляет 5%, а стоимость автомобиля — 10 000 долларов, то налог будет равен 500 долларам.

2. Учет стоимости автомобиля и срока его владения

Другой способ расчета налога — это учет как стоимости автомобиля, так и срока его владения. Налог может быть рассчитан как процент от стоимости автомобиля, умноженный на количество лет владения им. Например, если ставка налога составляет 5% и автомобиль был владен 3 года, то налог будет равен 15% от стоимости автомобиля.

3. Учет депрециации автомобиля

При расчете налога также может учитываться депрециация автомобиля, то есть снижение его стоимости со временем. Налог может быть рассчитан как процент от суммы депрециации плюс стоимость автомобиля в текущем году. Например, если депрециация автомобиля за год составляет 1000 долларов, а стоимость автомобиля в текущем году — 9000 долларов, то налог будет равен 5% от 1000 долларов (депрециация) плюс 5% от 9000 долларов (стоимость автомобиля в текущем году).

4. Использование налоговой таблицы

Для расчета налога также может быть использована налоговая таблица, которая содержит различные ставки налога в зависимости от стоимости автомобиля и его срока владения. Налог может быть рассчитан путем определения соответствующей ставки в таблице и умножения ее на стоимость автомобиля. Например, если стоимость автомобиля составляет 15 000 долларов и он был владен 4 года, то налог можно рассчитать по таблице.

| Стоимость автомобиля | Срок владения | Ставка налога |

|---|---|---|

| 10 000 долларов | 1 год | 3% |

| 15 000 долларов | 2 года | 5% |

| 20 000 долларов | 3 года | 7% |

| 25 000 долларов | 4 года | 9% |

Это только некоторые способы расчета налога при продаже автомобиля. Расчет может варьироваться в зависимости от различных факторов, поэтому рекомендуется проконсультироваться с налоговыми консультантами или ознакомиться с соответствующими налоговыми законами перед реализацией автомобиля.

Когда нужно платить налог

При покупке или продаже автомобиля, владелец обязан уплатить налог, если выполняются определенные условия.

Вот список ситуаций, когда нужно платить налог:

1. Покупка нового автомобиля

Если вы приобретаете новый автомобиль у официального дилера, вы обязаны уплатить налог на прибыль организации. Это расчетный налог, который взимается с продажи товаров.

2. Перепродажа автомобиля

Если вы продаете свой автомобиль, который находится в вашей собственности менее трех лет, вы обязаны уплатить налог на имущество физических лиц. Этот налог распространяется на продажу товаров, принадлежащих физическим лицам.

3. Владение автомобилем более трех лет

Если вы владеете автомобилем более трех лет, вы освобождены от уплаты налога на имущество физических лиц при продаже автомобиля.

4. Продажа автомобиля после трех лет без реализации

Если вы продаете свой автомобиль после трех лет владения и не являетесь предпринимателем, то вы не обязаны уплачивать налог на прибыль организации.

5. Владение автомобилем в качестве предпринимателя

Если вы владеете автомобилем в качестве предпринимателя, то вам может потребоваться уплата различных налогов, таких как НДС или налог на прибыль организации. Эти налоги зависят от вашей деятельности и доходов.

6. Переезд в другую страну

Если вы планируете постоянный переезд в другую страну, вам необходимо узнать о налоговых обязательствах этой страны. В некоторых случаях, продажа автомобиля при переезде может привести к налогообложению.

Не забывайте, что налоговые правила могут отличаться в разных странах и юрисдикциях. Всегда консультируйтесь с профессиональным налоговым консультантом или юристом, чтобы быть уверенными в своих обязательствах перед налоговыми органами.

Что за налог?

Разновидности налогов

Существует множество разновидностей налогов, каждый из которых имеет свои особенности и способы их уплаты. Некоторые из наиболее распространенных видов налогов:

- НДС (налог на добавленную стоимость): уплачивается при продаже товаров и оказании услуг.

- Налог на доходы физических лиц: уплачивается с доходов, полученных физическими лицами.

- Налог на прибыль организаций: уплачивается с прибыли, полученной юридическими лицами.

- Транспортный налог: уплачивается за право владеть и использовать транспортные средства.

- Земельный налог: уплачивается за право владеть и использовать землю.

Налоговая база и ставка налога

Налоговая база – это сумма, которая является основанием для начисления налога. Она может рассчитываться на основе различных факторов, например, доходов или стоимости имущества.

Ставка налога – это процент, которым умножается налоговая база для определения суммы налога. Каждый вид налога имеет свою ставку, которая определяется законодательством.

Налог при продаже автомобиля

В России при продаже автомобиля взимается транспортный налог, который уплачивается в местный бюджет. Размер налога зависит от характеристик автомобиля, таких как мощность двигателя и возраст.

| Мощность автомобиля (л.с.) | Ставка налога |

|---|---|

| До 100 | 15 рублей за каждый лошадиный силу |

| От 101 до 150 | 25 рублей за каждый лошадиный силу |

| От 151 до 200 | 35 рублей за каждый лошадиный силу |

| Свыше 200 | 45 рублей за каждый лошадиный силу |

Если вы планируете продать автомобиль, обратитесь к законодательству своей страны или к специалистам, чтобы узнать, какое количество времени необходимо владеть автомобилем, чтобы быть освобожденным от уплаты налога при его продаже.

Важно знать о налогах

Перед продажей автомобиля важно ознакомиться с законодательством и требованиями по уплате налогов. Обязательное уплату налога при продаже может установлено национальным или региональным законодательством. Определенные правила и сроки уплаты налога могут варьироваться в зависимости от места, где вы проживаете.

Необходимо учитывать, что налоговое законодательство может изменяться, поэтому рекомендуется получать актуальную информацию у официальных источников или у юриста.

С какой суммы берется налог

При продаже автомобиля в России предусмотрен налог на доходы физических лиц. Однако не все автовладельцы обязаны платить этот налог. Есть несколько категорий людей, которые освобождены от уплаты налога:

- Лица, владеющие автомобилем менее трех лет и не являющиеся ИП или юридическими лицами

- Лица, выручившие не более 250 000 рублей при продаже автомобиля

- Инвалиды и участники боевых действий

- Лица, получившие наследство или дарение в виде автомобиля

Для всех остальных автовладельцев, у которых сумма продажи автомобиля превышает 250 000 рублей и которые владели автомобилем более трех лет, предусмотрена уплата налога на доходы физических лиц. Сумма налога рассчитывается исходя из стоимости автомобиля и времени его владения. Более подробную информацию о расчете налога можно найти на официальном сайте Федеральной налоговой службы.