При расчете налогообложения по НДС может возникнуть необходимость обратиться к конкретной странице и разделу документации. В данной статье рассмотрим, как быстро и точно найти страницу 180 в разделе 8 НДС, чтобы получить необходимую информацию.

Что проверяют инспекторы

Инспекторы осуществляют контроль за соблюдением налогового законодательства и правильным расчетом и уплатой НДС. В ходе проверок они направлены на выявление нарушений и недостатков, а также на оценку достоверности предоставленной информации.

Основные аспекты проверки

1. Правильность расчета и уплаты НДС

Инспекторы проверяют, соответствуют ли расчеты и уплаты НДС требованиям законодательства. Они анализируют проведение операций с НДС, правильность оформления налоговых накладных, а также правильность учета налоговых операций.

2. Достоверность предоставленной информации

Инспекторы проверяют достоверность и правильность предоставленной налогоплательщиком информации и документов. Они анализируют подлинность и соответствие документов и данных, используемых для расчета и уплаты НДС.

3. Соблюдение сроков представления отчетности

Инспекторы проверяют соблюдение налогоплательщиком сроков представления налоговой отчетности. Они анализируют своевременность предоставления налоговых деклараций, а также правильность и полноту заполнения отчетных документов.

Методы проверки

1. Аудит налоговых деклараций

Инспекторы анализируют налоговые декларации, представленные налогоплательщиком, с целью проверки правильности расчета и уплаты НДС. Они сопоставляют данные, указанные в декларациях, с другими документами и источниками информации.

2. Проверка бухгалтерской и налоговой отчетности

Инспекторы анализируют бухгалтерскую и налоговую отчетность налогоплательщика, чтобы убедиться в правильности и полноте заполнения отчетных документов. Они проверяют соответствие данных, указанных в отчетности, представленным документам и фактическим операциям.

3. Проверка документации

Инспекторы проводят проверку предоставленных налогоплательщиком документов, связанных с операциями по НДС. Они анализируют правильность оформления налоговых накладных, счетов-фактур, договоров и других документов, а также их соответствие требованиям и применимым законодательным актам.

Итоги проверки

1. Выявление нарушений и недостатков

В результате проверки инспекторы могут выявить нарушения и недостатки в соблюдении налогового законодательства и правильном расчете и уплате НДС. Это может привести к применению штрафных санкций и предписаний об исправлении нарушений.

2. Оценка достоверности предоставленной информации

Инспекторы могут оценить достоверность предоставленной налогоплательщиком информации и документов. Если будут обнаружены факты подтасовки данных или предоставления ложной информации, это может привести к привлечению к ответственности налогоплательщика.

3. Разрешение операций по НДС

В случае положительного результата проверки инспекторы могут разрешить налогоплательщику проведение операций по НДС без каких-либо ограничений или претензий.

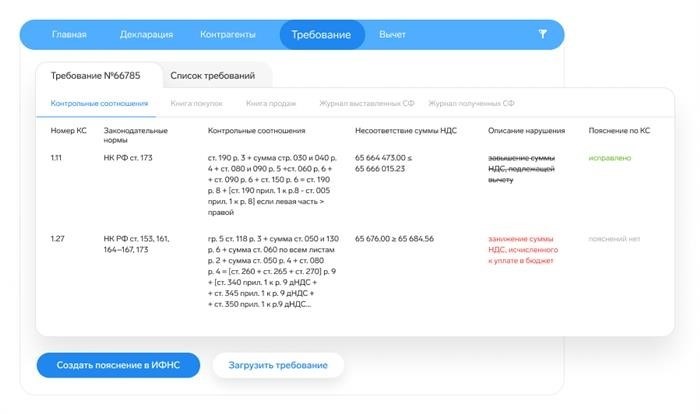

Что такое контрольные соотношения и зачем их проверять

Зачем нужно проверять контрольные соотношения:

- Выявление ошибок в регистрации НДС: проверка контрольных соотношений позволяет установить возможные расхождения между уплаченным и указанным в отчетности НДС. Это помогает предотвратить возможные штрафные санкции со стороны налоговых органов.

- Повышение эффективности налогового учета: регулярная проверка контрольных соотношений помогает выявить систематические ошибки в учете и взаиморасчетах. Это позволяет принять меры для их исправления и улучшить качество налогового учета.

- Предотвращение нарушений налогового законодательства: контрольные соотношения позволяют отслеживать уровень соблюдения предприятием налогового законодательства. При обнаружении нарушений можно предпринять меры для их устранения и снижения рисков возможных налоговых проверок и аудитов.

- Обеспечение финансовой прозрачности: проверка контрольных соотношений помогает подтвердить достоверность финансовой отчетности предприятия и создать доверие со стороны стейкхолдеров и инвесторов.

Контрольные соотношения являются важным инструментом для налогового учета и контроля за правильностью уплаты НДС. Проверка их соответствия помогает предотвратить ошибки, повысить эффективность учета и соблюдение налогового законодательства, а также обеспечить финансовую прозрачность предприятия.

Проверить суммы налога, подлежащие восстановлению

В процессе обращения за восстановлением налога важно проверить правильность сумм, подлежащих возврату. Это необходимо для избежания ошибок и возможных нарушений закона.

Ниже представлены основные заполнения и проверки, которые следует выполнить при восстановлении налога:

1. Проверить суммы налогового кредита

Перед тем, как подать на восстановление налога, убедитесь, что суммы налогового кредита были правильно рассчитаны. Проверьте следующее:

- Корректность указанных сумм в реестре налогового кредита.

- Достоверность данных, включая номер и дату налоговой накладной, по которой был получен налоговый кредит.

2. Сверить суммы налоговых обязательств

Убедитесь, что сумма налоговых обязательств, подлежащих восстановлению, расчитана правильно. Проверьте следующее:

- Корректность указанных сумм в реестре налоговых обязательств.

- Достоверность данных, включая номер и дату налоговой накладной, которая является основанием для восстановления.

3. Проверить налоговый период и сроки

Убедитесь, что налоговый период и сроки подачи заявления о восстановлении налога указаны правильно. Это необходимо для соблюдения требований закона. Проверьте следующее:

- Корректность указанного налогового периода, к которому относятся суммы налогового кредита и налоговые обязательства.

- Соблюдение установленных сроков подачи заявления о восстановлении налога.

4. Проверить прочие реквизиты и документы

Помимо сумм и сроков, проверьте также прочие реквизиты и документы, связанные с восстановлением налога. Проверьте следующее:

- Корректность указанных реквизитов, таких как данные о юридическом лице или индивидуальном предпринимателе.

- Наличие всех необходимых документов, таких как копии налоговых накладных или расчетов налога.

Проверка и сверка сумм налога, подлежащих восстановлению, является важным шагом для обеспечения правильности и законности процесса. Следуя указанным выше рекомендациям, вы сможете избежать возможных ошибок и проблем при восстановлении налога.

Типичные ошибки и расхождения в НДС

Ошибки при заполнении декларации НДС:

- Неверное указание суммы налога в декларации НДС;

- Неправильное определение ставки НДС;

- Неверное заполнение графы «Сумма налога к погашению» в декларации НДС.

Ошибки при учете НДС:

- Неправильное начисление НДС на товары и услуги;

- Неверное определение базы для расчета НДС;

- Некорректное учет расходов по НДС.

Основные причины расхождений в НДС:

- Ошибки в документах поставщика и покупателя;

- Несоответствия в предоставлении и получении актов-фактур;

- Несоблюдение сроков и порядка предъявления претензий;

- Ошибки в системе учета и отчетности налогоплательщика.

Как избежать ошибок в НДС:

- Правильно заполнять декларацию НДС, проверять все цифры и суммы;

- Тщательно учитывать и проверять документы поставщика и покупателя;

- Правильно определять ставку НДС в соответствии с законодательством;

- Соблюдать сроки и порядок предъявления претензий;

- Контролировать систему учета и отчетности налогоплательщика.

Цитата:

Внимательность и аккуратность в учете и отчетности по НДС являются важными факторами для предотвращения ошибок и расхождений.

Налоговым агентам: проверить правомерность налоговых вычетов

Проверка правомерности налоговых вычетов является важным этапом финансового анализа и позволяет выявить возможные нарушения и проблемы в налогообложении. Для успешной проверки можно использовать следующие методы и инструменты:

- Анализ документации: критическое изучение всех документов, связанных с налоговыми вычетами. Это включает учетные записи, бухгалтерские отчеты, договоры и другие документы, которые подтверждают правомерность налоговых вычетов.

- Сверка данных: сопоставление данных, представленных налоговым агентом, с требованиями налогового кодекса. Данные должны быть достоверными и соответствовать нормативным актам.

- Экспертное мнение: при необходимости можно обратиться к юристам или налоговым консультантам для получения экспертного мнения о правомерности налоговых вычетов.

Важно отметить, что проверка правомерности налоговых вычетов должна проводиться с соблюдением требований законодательства и принципов налогового администрирования. Неверные налоговые вычеты могут привести к серьезным налоговым санкциям и негативным последствиям для бизнеса.

| Преимущества проверки налоговых вычетов |

|---|

| 1. Выявление возможных нарушений в налогообложении |

| 2. Оптимизация налоговых показателей компании |

| 3. Повышение финансовой прозрачности и доверия со стороны налоговых органов |

Важно помнить, что контроль правомерности налоговых вычетов является важным элементом финансового планирования и помогает обеспечить стабильность и устойчивость бизнеса.

Код ошибки по НДС

Основные коды ошибок по НДС

- Код ошибки 01: Ошибка в исчислении НДС

- Код ошибки 02: Ошибка в учете и предъявлении НДС

- Код ошибки 03: Ошибка в определении налоговой базы по НДС

- Код ошибки 04: Ошибка в применении налоговых льгот по НДС

- Код ошибки 05: Ошибка в учете и предъявлении корректировки НДС

- Код ошибки 06: Ошибка в предоставлении документов по НДС

- Код ошибки 07: Ошибка в учете и отражении НДС в книге продаж и покупок

- Код ошибки 08: Ошибка в учете и отражении НДС при ввозе товаров

Пример кода ошибки по НДС

Например, код ошибки 01 может указывать на то, что НДС был исчислен неправильно, что может быть следствием неправильного применения ставки НДС, ошибочного расчета налоговой базы, недекларирования определенных операций и т.д.

Действия при возникновении кода ошибки по НДС

- Выявление ошибки: При возникновении кода ошибки следует внимательно изучить связанные с ней документы и провести анализ проведенных операций.

- Устранение ошибки: После выявления ошибки необходимо принять меры по ее устранению, внести соответствующие исправления в бухгалтерские и налоговые документы.

- Корректировка отчетности: После устранения ошибки необходимо внести соответствующие изменения в отчетность перед налоговыми органами.

- Консультация с юристом: При возникновении сложных или спорных ситуаций рекомендуется обратиться к квалифицированному юристу для консультации и помощи в решении вопросов, связанных с ошибками по НДС.

Значимость знания кодов ошибок по НДС

Знание и понимание кодов ошибок по НДС имеет большое значение для бухгалтеров и специалистов по налоговому учету. Это позволяет минимизировать возможные ошибки в учете и отчетности, а также эффективно реагировать на возникшие проблемы. Кроме того, это способствует соблюдению требований налогового законодательства и предотвращает возможные штрафы и санкции со стороны налоговых органов.

Зачем нужна проверка декларации по НДС

Почему проверка декларации по НДС важна?

- Соблюдение законодательства: Проверка декларации помогает убедиться в соответствии расчетов с требованиями налогового законодательства, что позволяет избежать возможных штрафов и санкций.

- Идентификация ошибок: Проверка декларации помогает выявить и исправить возможные ошибки в расчете НДС, такие как неправильное определение налоговой базы, неправильный учет ставки НДС и другие.

- Предотвращение налоговых рисков: Проверка декларации позволяет предотвратить возможные налоговые риски, связанные с неправильным расчетом и уплатой НДС, а также сократить вероятность налогового контроля и внеплановых проверок со стороны налоговых органов.

- Оптимизация налогообложения: Проверка декларации позволяет выявить возможности для оптимизации налогообложения, такие как правильное применение льготных ставок НДС, использование права на вычет, корректировку налоговых обязательств и др.

Как осуществляется проверка декларации по НДС?

Проверка декларации по НДС может проводиться как внутренними специалистами предприятия, так и внешними аудиторами или налоговыми органами. При проверке обычно осуществляется следующее:

- Проверка правильности заполнения декларации, включая соблюдение требований формы и последовательность расчетов.

- Сверка данных декларации с входящими и исходящими налоговыми накладными, счетами-фактурами и другими документами, подтверждающими операции по НДС.

- Анализ налоговой базы и учета ставки НДС, включая проверку обоснованности использования льготных ставок и правильности определения налоговой базы.

- Проверка правильности учета корректировок, связанных с изменением условий сделок или расчетов по НДС.

- Выявление возможных ошибок и расхождений, подсчет суммы НДС к уплате или к возврату.

Проверка декларации по НДС является важным инструментом для обеспечения правильного расчета и уплаты НДС, а также для предотвращения возможных ошибок и налоговых рисков. Она позволяет вовремя выявить и исправить ошибки, оптимизировать налогообложение и добиться соответствия требованиям законодательства.

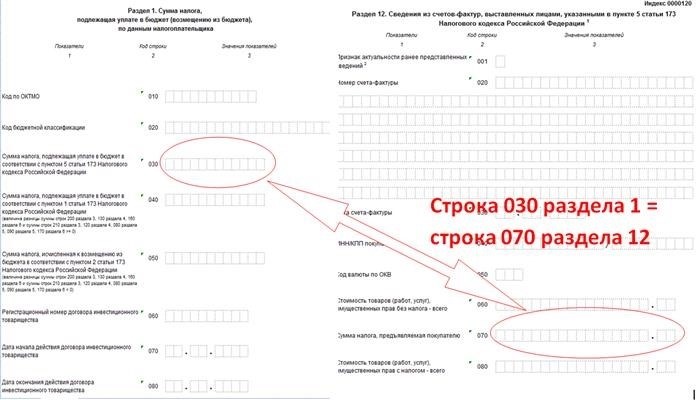

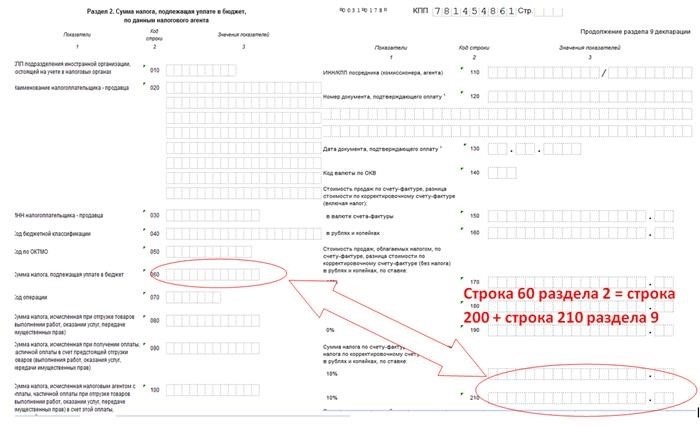

Декларация по НДС 2019 года и контрольные соотношения

Контрольные соотношения по НДС – это показатели, которые используются для проверки правильности расчетов по налогу. Они служат инструментом для налоговых органов, позволяющим выявить возможные нарушения и ошибки в заполнении декларации.

Что такое декларация по НДС 2019 года?

Декларация по НДС 2019 года – это отчетный документ, который подается в налоговую службу по итогам налогового периода. В нем указываются все операции, связанные с оборотом товаров и услуг, и рассчитывается сумма налога, подлежащая уплате в бюджет. Декларация должна быть заполнена в соответствии с действующим законодательством.

Как правильно заполнить декларацию?

Заполнение декларации по НДС требует внимательности и точности, чтобы избежать ошибок и проблем с налоговой службой. Важно учесть основные моменты при заполнении:

- Проверьте правильность информации о своей организации: наименование, ИНН, КПП и адрес.

- Сводная ведомость по проводкам – важный блок декларации. В ней указываются суммы доходов и расходов, на которые начисляется или уплачивается НДС.

- Проверьте правильность расчета суммы НДС, учитывая разные ставки и особенности.

- Внимательно заполните раздел «Контрольные соотношения». Необходимо указать суммы НДС, которые были получены и уплачены по операциям, связанным с источниками дохода, а также контрольные цифры, которые позволяют проверить правильность расчетов.

- Проверьте правильность заполнения всех остальных разделов декларации, убедитесь, что указаны все необходимые суммы и данные.

Имеющиеся контрольные соотношения

| На что обращать внимание в контрольных соотношениях | Какие данные указывать |

|---|---|

| Общая сумма доходов организации | Сумма всех полученных доходов, включая НДС |

| Сумма НДС, начисленного по месту нахождения организации | Сумма НДС, начисленного согласно действующим ставкам |

| Сумма НДС, уплаченного по месту нахождения организации | Сумма НДС, уплаченного по всем операциям |

Правильное заполнение декларации по НДС и контрольных соотношений позволит избежать проблем с налоговыми органами и обеспечит корректные расчеты по налогу на добавленную стоимость.

О последнем изменении Контрольных соотношений

Недавно вступили в силу последние изменения в Контрольных соотношениях, которые важно учесть для эффективного ведения бухгалтерии и учета НДС.

Основные изменения:

- Введение требований по документальному оформлению контрольных соотношений;

- Изменение порядка расчета контрольных соотношений для различных видов операций;

- Обновление форм и сроков представления отчетности контролирующим органам.

Требования к документальному оформлению:

Новые правила предусматривают подробное документирование контрольных соотношений, включая:

- Заполнение расчетных документов с учетом новых требований;

- Сохранение оригиналов документов в течение установленного срока;

- Предоставление финансовой и налоговой отчетности в цифровом формате.

Изменения порядка расчета:

Контрольные соотношения теперь рассчитываются с учетом новых формул и коэффициентов. Например, для общей суммы приобретенных товаров и услуг включается не только сумма, но и НДС.

| Старое правило | Новое правило | |

|---|---|---|

| Приобретенные товары | Только сумма | Сумма + НДС |

| Приобретенные услуги | Только сумма | Сумма + НДС |

Обновление представления отчетности:

Контролирующие органы теперь требуют представление отчетности в электронном виде в установленные сроки. Это позволяет упростить процедуру проверки и снизить вероятность ошибок.

Важно помнить, что неправильное оформление Контрольных соотношений или невыполнение требований может привести к наложению штрафов и других административных санкций.

Чтобы успешно применять последние изменения в практике бухгалтерии и учета НДС, необходимо детально изучить новые правила, обновить процедуры внутри компании и подготовиться к эффективному представлению отчетности.

Иностранным организациям, состоящим на учете в России: особенности и налогообложение

Иностранные организации, которые зарегистрированы в России и состоят на учете в соответствующих органах, подлежат особому режиму и налогообложению. В этом материале рассмотрим основные аспекты, которые следует учесть в данной ситуации.

Состояние на учете в России

Иностранные организации могут пройти процесс регистрации и встать на учет в налоговых органах России. Этот шаг является обязательным для тех организаций, которые планируют осуществлять деятельность в России на постоянной основе.

Основные преимущества регистрации включают:

- Обеспечение правовой защиты и безопасности деятельности;

- Возможность осуществления коммерческих сделок с российскими компаниями;

- Доступ к льготам и особенностям налогообложения.

Особенности налогообложения для иностранных организаций

Иностранные организации, зарегистрированные в России, обязаны выполнять налоговые обязательства в соответствии с российским законодательством. Основные налоги, которые они обязаны уплачивать, включают:

- Налог на добавленную стоимость (НДС). Иностранные организации, осуществляющие поставки товаров или услуг в Россию, обязаны рассчитывать и уплачивать НДС. В этом случае, они имеют право на возврат НДС, уплаченного при покупке товаров или услуг в России.

- Налог на прибыль. Иностранные организации, осуществляющие деятельность в России, обязаны уплачивать налог на прибыль с полученной в России прибыли. Размер налога определяется в соответствии с российскими налоговыми ставками.

- Акцизный налог. Иностранные организации, осуществляющие поставки товаров, на которые предусмотрено взимание акцизного налога в России, обязаны уплачивать этот налог. Размер налога определяется в зависимости от вида товара.

Состоять на учете в России для иностранных организаций предоставляет ряд преимуществ и возможностей. При этом, они также обязаны выполнять налоговые обязательства в соответствии с российским законодательством. Налогообложение включает уплату НДС, налога на прибыль и акцизного налога в зависимости от вида деятельности и поставляемых товаров.

Получите бесплатную проверку контрагента

В бизнесе важно иметь верное представление о своих партнерах и контрагентах. Это позволяет избегать неприятных ситуаций и обезопасить свою компанию от возможных рисков.

Мы предлагаем вам возможность бесплатно получить проверку вашего контрагента, чтобы вы могли принимать обоснованные решения и минимизировать возможные финансовые потери.

Почему важно проверять контрагента?

Проверка контрагента позволяет получить информацию о его надежности, финансовом состоянии, репутации и истории взаимодействия с другими партнерами. Это помогает избежать неплатежей, проблем с долгами и юридическими спорами.

Что вы получаете при проверке контрагента?

Проверка контрагента предоставляет вам полную информацию о его деятельности, включая:

- Сведения о юридическом статусе и наличии задолженностей

- Финансовые показатели и отчетность

- Сведения о руководителях и учредителях

- История юридических процедур и судебных дел

- Репутация и отзывы партнеров

Как получить бесплатную проверку контрагента?

Для того чтобы получить бесплатную проверку контрагента, вам достаточно оставить свои контактные данные и информацию о компании. Мы свяжемся с вами в ближайшее время и предоставим вам полный отчет о вашем контрагенте.

Не рискуйте своими финансами и репутацией – получите проверку контрагента бесплатно прямо сейчас!

Контрольные соотношения, из-за которых декларация считается непредставленной с 01.07.2021

С 1 июля 2021 года вступают в силу новые контрольные соотношения, которые влияют на представление декларации по НДС. Эти соотношения важны для соблюдения налогового законодательства и минимизации рисков налоговых проверок. Ниже представлены ключевые изменения, которые следует учесть при подготовке и представлении декларации с 01.07.2021 года:

1. Контроль соотношения «приобретение от нерезидента» — «поступление денежных средств от нерезидента»

Согласно новым правилам, приобретение товаров и услуг от нерезидентов должно быть сопоставлено с поступлением денежных средств от нерезидентов. В случае, если сумма приобретения превышает сумму поступления, декларация по НДС будет считаться непредставленной. Это может быть связано с недостаточным осведомленностью о валютных курсах, комиссионных сборах и других факторах, которые влияют на конечную сумму поступлений от нерезидентов.

2. Контроль соотношения «поступление денежных средств от нерезидента» — «приобретение от резидента»

Важно учесть, что поступление денежных средств от нерезидента также следует сопоставить с приобретением товаров и услуг от резидентов. Если сумма поступления превышает сумму приобретения, это может указывать на неправомерные действия и использование схем уклонения от уплаты НДС. В таком случае декларация по НДС также может быть признана непредставленной.

3. Контроль соотношения «поступление денежных средств от нерезидента» — «поступление на расчётный счёт»

Новые правила также предусматривают контроль соотношения между поступлением денежных средств от нерезидента и поступлением на расчетный счет. Если сумма поступления на расчетный счет превышает сумму поступления от нерезидента, это может указывать на нарушение порядка проведения расчетных операций и использование лжедокументов. В таком случае декларация по НДС будет считаться непредставленной.

4. Контроль признака «наличие договора с нерезидентом»

Одним из важных контрольных соотношений является наличие договора с нерезидентом, с которым осуществляются взаиморасчеты. Если налогоплательщик не сможет предоставить договор или другие документы, подтверждающие наличие договора, декларация по НДС будет считаться непредставленной. Это связано с необходимостью обеспечения прозрачности и законности операций с нерезидентами.

5. Контрольные примеры налоговых органов

Налоговые органы также будут использовать контрольные примеры для проверки правильности составления и представления декларации по НДС. Это могут быть различные ситуации, связанные с контрольными соотношениями, приведенными выше. Если декларация не соответствует таким примерам, она может быть признана непредставленной.

Все вышеперечисленные контрольные соотношения необходимо учитывать при подготовке и представлении декларации по НДС с 01.07.2021 года. Соблюдение этих правил поможет избежать негативных последствий, связанных с налоговыми проверками и штрафами.

В каких соотношениях чаще допускают ошибки

В процессе работы с различными документами и материалами, как в онлайн среде, так и в оффлайн, мы все время сталкиваемся с ситуацией, когда нужно найти определенную информацию. Однако, в поиске нужных данных, неизбежно возникают ошибки, которые могут запутать пользователя.

Изучение структуры и содержания больших документов, таких как налоговый кодекс, может представлять вызов для многих людей. В случае с поиском страницы 180 в разделе 8 НДС, есть несколько соотношений, в которых чаще допускаются ошибки. Наиболее распространенные из них:

- Неточное указание раздела или главы, что приводит к неправильному результату в поиске;

- Неверное толкование смысла терминов и определений, что приводит к ошибочному выбору нужной страницы;

- Отсутствие знания о структуре документа и его основных разделах, что затрудняет поиск нужного раздела или страницы;

- Некорректное использование поисковых инструментов, что может привести к неправильным результатам.

Для успешного поиска в таких ситуациях рекомендуется обратиться к специалистам или использовать более точные указания, чтобы избежать ошибок. Также, важно быть внимательным при изучении документов и положений, чтобы не упустить важную информацию.