Коэффициент оквэд – это параметр, который используется для определения степени риска деятельности предприятия в рамках определенной отрасли. Формула для расчета коэффициента оквэд является инструментом, позволяющим оценить финансовое положение и уровень конкурентоспособности организации. Расчет коэффициента оквэд может быть полезен при принятии решений о развитии бизнеса и оптимизации процессов.

По видам экономической деятельности

Виды экономической деятельности представляют собой специализированные области, в которых осуществляется производство, обработка или предоставление определенных товаров или услуг. Каждый вид экономической деятельности характеризуется своими особенностями, регулированием и законодательством.

Основные виды экономической деятельности:

- Промышленность

- Сельское хозяйство

- Торговля

- Строительство

- Транспорт и связь

- Финансы и страхование

- Наука и разработка

- Образование

- Здравоохранение

- Туризм и гостиничное дело

Промышленность

Промышленность — это отрасль экономики, связанная с производством различных товаров. Она включает в себя металлургию, машиностроение, химическую промышленность и другие отрасли, занятые обработкой материалов, производством изделий и сбытом готовой продукции.

Сельское хозяйство

Сельское хозяйство — это деятельность, связанная с выращиванием растений и разведением животных для производства продуктов питания и сырья для промышленности. В рамках этой отрасли осуществляется сельскохозяйственное производство, скотоводство, рыбоводство и другие виды деятельности.

Торговля

Торговля — это обмен товарами или услугами с целью получения прибыли. Эта отрасль экономики включает в себя розничную и оптовую торговлю, торговые сети, рынки и интернет-торговлю. Коммерческие предприятия покупают товары у производителей и продают их потребителям, обеспечивая важное звено в цепи поставок.

Строительство

Строительство — это вид экономической деятельности, связанный с возведением и ремонтом зданий, сооружений и инфраструктуры. В рамках этой отрасли осуществляется проектирование, строительство, монтаж и обслуживание различных объектов, включая жилые, коммерческие и гражданское строительство.

Транспорт и связь

Транспорт и связь — это отрасль экономики, которая обеспечивает передвижение людей, грузов и информации. Виды экономической деятельности в этой отрасли включают в себя транспортировку грузов и пассажиров, телекоммуникации, почтовые и курьерские услуги, информационные технологии и связь.

Финансы и страхование

Финансы и страхование — это отрасль экономики, связанная с управлением денежными средствами, инвестициями, банковскими операциями и защитой от рисков. Виды экономической деятельности в этой отрасли включают в себя банковское дело, страхование, инвестиции, а также аудиторскую и консультационную деятельность.

Наука и разработка

Наука и разработка — это отрасль экономики, связанная с исследованиями и разработками новых технологий, продуктов и услуг. В рамках этой отрасли осуществляется фундаментальные и прикладные исследования, инженерные разработки, создание инноваций и запатентованных продуктов.

Образование

Образование — это вид экономической деятельности, связанной с организацией и предоставлением образовательных услуг. В рамках этой отрасли осуществляется дошкольное, школьное, высшее образование, профессиональное обучение и дополнительное образование, подготовка и переподготовка кадров.

Здравоохранение

Здравоохранение — это отрасль экономики, связанная с предоставлением медицинских услуг и уходом за здоровьем населения. Виды экономической деятельности в этой отрасли включают в себя медицинское обслуживание, лечение, диагностику, фармацевтику и медицинское страхование.

Туризм и гостиничное дело

Туризм и гостиничное дело — это отрасль экономики, связанная с организацией путешествий, предоставлением туристических услуг и размещением туристов. В рамках этой отрасли осуществляются туристические агентства, гостиницы, рестораны, курорты и другие виды гостеприимства.

Каждый из видов экономической деятельности играет свою роль в развитии экономики и обеспечении населения товарами и услугами различного назначения. Важно учитывать особенности и ограничения каждого вида деятельности при определении своего направления в бизнесе или профессиональной деятельности.

Распространенные ошибки при определении рентабельности предприятия

1. Неправильное определение затрат

Одной из основных ошибок при расчете рентабельности является неправильное определение затрат. Некоторые предприятия могут упускать из виду определенные затраты или неправильно их учеть. Например, затраты на аренду помещения, коммунальные платежи, страхование и т.д. могут быть упущены. Чтобы избежать этой ошибки, необходимо внимательно проанализировать все затраты предприятия и учесть их при расчете рентабельности.

2. Неправильное определение выручки

Второй распространенной ошибкой является неправильное определение выручки. При расчете рентабельности предприятия необходимо учесть все источники доходов, включая продажу товаров и услуг, получение дивидендов и т.д. Более того, необходимо учесть сезонные колебания и специфику рынка, чтобы получить более точные данные о выручке.

3. Неправильное определение прибыли

Третьей ошибкой, которая может возникнуть при определении рентабельности предприятия, является неправильное определение прибыли. Некоторые предприятия могут недооценивать определенные расходы или преувеличивать доходы. Это может привести к неверным результатам при расчете прибыли и, соответственно, рентабельности. Чтобы избежать этой ошибки, необходимо провести детальный анализ финансовой отчетности и проверить правильность всех финансовых показателей.

4. Неправильное определение периода

Определение правильного периода является одним из ключевых моментов при расчете рентабельности предприятия. Некоторые предприятия могут ошибочно использовать неправильные периоды, что искажает результаты расчетов. Например, использование однодневного периода может привести к завышенным значениям рентабельности. Чтобы избежать этой ошибки, необходимо выбрать правильный период, который отражает реальную деятельность предприятия.

5. Незнание отраслевых особенностей

Одной из наиболее существенных ошибок при определении рентабельности предприятия является незнание отраслевых особенностей. Каждая отрасль имеет свои специфические особенности, которые могут влиять на показатели рентабельности. Например, уровень конкуренции, цикличность отрасли и т.д. могут повлиять на результаты расчета. Чтобы избежать этой ошибки, необходимо учесть особенности отрасли и сравнивать рентабельность с аналогичными предприятиями.

Избегая эти распространенные ошибки при определении рентабельности предприятия, можно получить более точные и надежные результаты, которые позволят принять правильные решения для улучшения эффективности бизнеса.

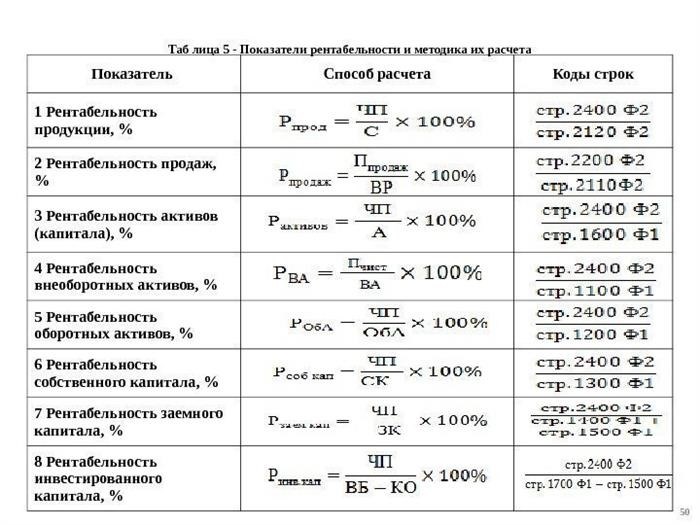

Иные формулы калькуляции рентабельности предприятия

1. Коэффициент рентабельности продаж

Формула: Коэффициент рентабельности продаж = (Чистая прибыль / Выручка) * 100%

Данный коэффициент позволяет определить, какую долю прибыли предприятие получает от реализации своей продукции или услуг. Чем выше значение коэффициента, тем более эффективно предприятие использует свои ресурсы и генерирует прибыль.

2. Коэффициент рентабельности активов

Формула: Коэффициент рентабельности активов = (Чистая прибыль / Средние активы) * 100%

Данный коэффициент позволяет оценить эффективность использования активов предприятия для генерации прибыли. Чем выше значение коэффициента, тем лучше предприятие управляет своими активами и генерирует прибыль.

3. Коэффициент рентабельности собственного капитала

Формула: Коэффициент рентабельности собственного капитала = (Чистая прибыль / Средний собственный капитал) * 100%

Данный коэффициент позволяет оценить доходность инвестиций в собственный капитал предприятия. Чем выше значение коэффициента, тем выше доходность инвестиций и эффективность использования собственного капитала.

4. Коэффициент рентабельности оборотных активов

Формула: Коэффициент рентабельности оборотных активов = (Чистая прибыль / Оборотные активы) * 100%

Данный коэффициент позволяет определить, какую прибыль предприятие получает при использовании своих оборотных активов. Чем выше значение коэффициента, тем более эффективно предприятие использует свои оборотные активы для генерации прибыли.

5. Коэффициент рентабельности инвестиций

Формула: Коэффициент рентабельности инвестиций = (Чистая прибыль / Инвестиции) * 100%

Данный коэффициент позволяет оценить доходность инвестиций предприятия. Чем выше значение коэффициента, тем выше доходность инвестиций и эффективность использования инвестиций.

Пример 1. Калькуляция рентабельности собственного капитала (ROE)

Формула расчета ROE выглядит следующим образом:

ROE = (Чистая прибыль / Собственный капитал) * 100%

Для наглядности рассмотрим пример калькуляции ROE:

-

Чистая прибыль: 2 000 000 рублей

-

Собственный капитал: 10 000 000 рублей

Подставляя значения в формулу, получаем:

ROE = (2 000 000 / 10 000 000) * 100% = 20%

Таким образом, рентабельность собственного капитала компании составляет 20%. Это означает, что каждый инвестированный рубль принес компании 20 копеек чистой прибыли.

ROE является важным индикатором финансового здоровья компании и ее способности генерировать прибыль для акционеров. Более высокий ROE обычно указывает на более эффективное использование собственных средств и привлечение дополнительных инвестиций.

- ROE позволяет оценить эффективность использования капитала компании.

- Формула ROE: (Чистая прибыль / Собственный капитал) * 100%.

- Пример калькуляции ROE: Чистая прибыль — 2 000 000 рублей, Собственный капитал — 10 000 000 рублей.

- ROE = 20% — рентабельность собственного капитала компании.

- Более высокий ROE указывает на более эффективное использование собственных средств и привлечение дополнительных инвестиций.

«Безопасные» нормы рентабельности по отраслям (ВЭД)

В отраслях внешнеэкономической деятельности (ВЭД) существуют различные уровни рентабельности, которые могут быть определены как «безопасные». Рентабельность отрасли может быть понимается как показатель эффективности использования ресурсов компанией и ее способности генерировать прибыль.

Здесь приведены некоторые «безопасные» нормы рентабельности по отраслям:

1. Отрасль производства пищевых продуктов:

- Операционная рентабельность: не менее 10%;

- Рентабельность активов: не менее 15%;

- Рентабельность собственного капитала: не менее 20%;

2. Отрасль информационных технологий:

- Операционная рентабельность: не менее 15%;

- Рентабельность активов: не менее 20%;

- Рентабельность собственного капитала: не менее 25%;

3. Отрасль строительства:

- Операционная рентабельность: не менее 8%;

- Рентабельность активов: не менее 12%;

- Рентабельность собственного капитала: не менее 15%;

Важно отметить, что эти «безопасные» нормы рентабельности могут варьироваться в зависимости от многих факторов, включая конкуренцию, рыночные условия и уровень развития отрасли. Также следует учитывать, что показатели рентабельности могут использоваться в качестве ориентиров, но не являются абсолютными стандартами. Каждая компания должна учитывать свои уникальные особенности и цели при определении своей целевой рентабельности.

Все вышеперечисленные факторы следует учесть при анализе рентабельности внешнеэкономической деятельности и принятии решений по управлению ресурсами компании.

Если нагрузка ниже среднеотраслевой

Если нагрузка на предприятие или организацию ниже среднеотраслевой, то это может иметь как положительные, так и отрицательные последствия. Рассмотрим основные аспекты и возможные варианты развития в данной ситуации.

Переориентация ресурсов

Одним из плюсов снижения нагрузки ниже среднеотраслевой является возможность переориентации ресурсов. Предприятие может распределить свои силы, время и деньги на другие приоритетные задачи, такие как внедрение инноваций, развитие новых продуктов или улучшение качества уже существующих. Это поможет укрепить позиции компании на рынке и обеспечить ее конкурентоспособность.

Сокращение расходов

Если нагрузка ниже среднеотраслевой, то предприятие может сократить свои расходы. Это можно сделать путем оптимизации бизнес-процессов, сокращения штата сотрудников или использования более эффективных технологий и оборудования. Снижение расходов позволит сэкономить средства, которые можно инвестировать в развитие и модернизацию предприятия.

Риск потери рыночной доли

Однако, снижение нагрузки ниже среднеотраслевой может также повлечь ряд отрицательных последствий. Прежде всего, предприятие может потерять свою рыночную долю в отрасли. Это связано с тем, что конкуренты могут использовать более активную маркетинговую и рекламную политику для привлечения клиентов. Чтобы избежать потери рыночной доли, необходимо принимать активные меры по привлечению и удержанию клиентов.

Стагнация развития

Снижение нагрузки ниже среднеотраслевой также может привести к стагнации развития предприятия. Это связано с тем, что компания может снизить активность в развитии новых продуктов, исследовании и внедрении инноваций. В результате это может привести к устареванию предлагаемых товаров или услуг и потере конкурентных позиций.

Ответы на часто задаваемые вопросы

На этой странице вы найдете ответы на часто задаваемые вопросы о коэффициенте ОКВЭД.

Коэффициент ОКВЭД представляет собой числовое значение, используемое для определения степени соответствия деятельности предприятия его основному виду экономической деятельности. Он является одним из факторов, влияющих на размер платы по налогам и отчислений в бюджет. Ниже приведены ответы на вопросы, которые часто возникают по этой теме.

Что такое коэффициент ОКВЭД?

Коэффициент ОКВЭД — это числовое значение, которое присваивается деятельности предприятия для определения его основного вида экономической деятельности. Он используется для расчета размера налоговых платежей и отчислений в бюджет.

Какова формула расчета коэффициента ОКВЭД?

Формула расчета коэффициента ОКВЭД может отличаться в разных странах и регионах. В общем случае он рассчитывается путем деления объема деятельности предприятия по основному виду экономической деятельности на общий объем деятельности предприятия.

Каковы основные преимущества использования коэффициента ОКВЭД?

Использование коэффициента ОКВЭД позволяет достичь следующих преимуществ:

- Более точный расчет размера налоговых платежей и отчислений в бюджет;

- Упрощение процесса учета и анализа экономической деятельности предприятия;

- Повышение прозрачности и надежности данных об экономической деятельности предприятия.

Какие проблемы могут возникнуть при использовании коэффициента ОКВЭД?

При использовании коэффициента ОКВЭД могут возникнуть следующие проблемы:

- Ошибки при определении основного вида экономической деятельности предприятия;

- Необходимость обновления коэффициента ОКВЭД при изменении видов деятельности предприятия;

- Сложности в расчете и интерпретации коэффициента ОКВЭД.

Какие способы решения проблем с использованием коэффициента ОКВЭД существуют?

Существуют следующие способы решения проблем с использованием коэффициента ОКВЭД:

- Проведение анализа источников данных для определения правильного типа экономической деятельности предприятия;

- Регулярное обновление коэффициента ОКВЭД в соответствии с изменениями видов деятельности предприятия;

- Консультации с экспертами в области налогового права и бухгалтерии для правильного расчета и интерпретации коэффициента ОКВЭД.

| Вопрос | Ответ |

|---|---|

| Что такое коэффициент ОКВЭД? | Коэффициент ОКВЭД — это числовое значение, которое присваивается деятельности предприятия для определения его основного вида экономической деятельности. |

| Какова формула расчета коэффициента ОКВЭД? | Формула расчета коэффициента ОКВЭД может отличаться в разных странах и регионах. |

| Каковы основные преимущества использования коэффициента ОКВЭД? | Преимущества использования коэффициента ОКВЭД: более точный расчет размера налоговых платежей, упрощение учета и анализа деятельности предприятия, повышение прозрачности и надежности данных. |

| Какие проблемы могут возникнуть при использовании коэффициента ОКВЭД? | Проблемы при использовании коэффициента ОКВЭД: ошибки при определении вида деятельности предприятия, необходимость обновления коэффициента при изменении видов деятельности, сложности в расчете и интерпретации. |

| Какие способы решения проблем с использованием коэффициента ОКВЭД существуют? | Способы решения проблем с использованием коэффициента ОКВЭД: анализ источников данных, обновление коэффициента при изменении деятельности, консультации с экспертами. |

Базовая формула расчета рентабельности предприятия

Формула расчета рентабельности предприятия:

Рентабельность = (Прибыль / Выручка) * 100%

- Прибыль — это разница между доходами и расходами предприятия за определенный период времени.

- Выручка — это сумма денег, полученная предприятием от реализации товаров или услуг.

Результат расчета рентабельности выражается в процентах и показывает, сколько прибыли приходится на одну единицу выручки. Чем выше рентабельность, тем лучше.

Пример расчета рентабельности предприятия:

| Показатель | Значение |

|---|---|

| Прибыль | 1 000 000 руб. |

| Выручка | 5 000 000 руб. |

Применим формулу:

Рентабельность = (1 000 000 / 5 000 000) * 100% = 20%

Таким образом, рентабельность предприятия составляет 20%, что означает, что на каждую единицу выручки приходится 20% прибыли.

Расчет рентабельности позволяет оценить эффективность деятельности предприятия и принять необходимые меры для повышения прибыли. Увеличение рентабельности может быть достигнуто путем сокращения расходов, увеличения выручки или оптимизации бизнес-процессов.

Для чего нужно знать уровень нагрузки

1. Оптимизация работы и повышение эффективности

Знание уровня нагрузки позволяет оптимизировать работу и повысить ее эффективность. Зная свои пределы, человек или организация могут расставить приоритеты, распределить ресурсы и энергию таким образом, чтобы добиться максимального результата при минимальных затратах.

2. Предотвращение перегрузок и повреждений

Знание уровня нагрузки позволяет предотвратить перегрузки и повреждения. Так, спортсмен, зная свои физические возможности, может строить тренировочный план таким образом, чтобы избежать травм и достичь лучших результатов. То же самое касается и систем или оборудования – знание их уровня нагрузки позволяет избежать перегрузок и повреждений, а также увеличить их срок службы.

3. Планирование и прогнозирование

Знание уровня нагрузки помогает в планировании и прогнозировании. Например, предприятие может определить уровень нагрузки на свои производственные мощности и планировать производственные планы, оптимизировать использование ресурсов и предугадывать возможные проблемы и трудности.

4. Управление рисками

Знание уровня нагрузки позволяет эффективно управлять рисками. Например, при планировании финансовых ресурсов, знание уровня нагрузки на бюджет позволяет распределить средства таким образом, чтобы минимизировать риски и обеспечить финансовую устойчивость.

5. Улучшение качества жизни

Знание уровня нагрузки помогает в улучшении качества жизни. Соблюдение оптимальной нагрузки на организм позволяет более эффективно использовать свои возможности и улучшить физическое и психическое состояние. Контроль нагрузки также предотвращает перенапряжение и снижает риск развития болезней и заболеваний, связанных с перегрузками и стрессом.

По конкретным налогам

Налог на прибыль организации

Налог на прибыль организации является одним из наиболее распространенных конкретных налогов. Он взимается с прибыли, полученной предприятием или организацией в течение определенного отчетного периода. Коэффициент данного налога может зависеть от различных факторов, таких как сумма прибыли, амортизация активов и др.

Налог на добавленную стоимость (НДС)

Налог на добавленную стоимость (НДС) — это налог, который взимается с продажи товаров или услуг. Он рассчитывается как процент от стоимости товара или услуги и добавляется к цене для конечных потребителей. НДС является конкретным налогом, так как его коэффициент зависит от классификации товаров и услуг.

Налог на имущество

Налог на имущество взимается с владельцев недвижимости или ценных бумаг. Он рассчитывается на основе стоимости имущества и может иметь различные ставки в зависимости от его типа. Например, налог на землю может быть определен на основе площади земельного участка, а налог на недвижимость — на основе кадастровой стоимости объекта.

Налог на доходы физических лиц

Налог на доходы физических лиц взимается с доходов, полученных физическими лицами в течение отчетного периода. Он может рассчитываться по различным ставкам в зависимости от величины дохода и типа полученных доходов. Например, доходы от трудовой деятельности, сдачи в аренду имущества, продажи акций и т.д.

Налог на использование недр

Налог на использование недр взимается с организаций, осуществляющих добычу полезных ископаемых. Он рассчитывается на основе объема добычи и ставки налога на использование недр. Этот налог является конкретным, так как его коэффициент зависит от типа добываемого полезного ископаемого и условий деятельности.

Таблица суммарных налогов

| Налог | Определение | Характеристики |

|---|---|---|

| Налог на прибыль организации | Взимается с прибыли организации | Ставка: XX% |

| Налог на добавленную стоимость (НДС) | Взимается с продажи товаров или услуг | Ставка: XX% |

| Налог на имущество | Взимается с владельцев недвижимости или ценных бумаг | Ставка: XX% |

| Налог на доходы физических лиц | Взимается с доходов физических лиц | Ставка: XX% |

| Налог на использование недр | Взимается с организаций, осуществляющих добычу полезных ископаемых | Ставка: XX% |

Конкретные налоги являются важной частью налоговой системы и представляют собой специальные налоги, которые учитывают особенности деятельности и доходов налогоплательщиков. Они рассчитываются на основе различных факторов и могут иметь различные ставки и коэффициенты. Знание и понимание конкретных налогов позволяет эффективно управлять налоговыми обязательствами и оптимизировать налоговые платежи.

Сущность налоговой нагрузки

Основными составляющими налоговой нагрузки являются:

-

Прямые налоги — налоги, которые взимаются непосредственно с доходов физических и юридических лиц. Примерами прямых налогов являются налог на прибыль, налог на доходы физических лиц.

-

Непосредственные налоги — налоги, которые взимаются с товаров и услуг. Примерами непосредственных налогов являются НДС, акцизы.

-

Косвенные налоги — налоги, которые включены в стоимость товаров и услуг и взимаются у потребителей. Примером косвенного налога является налог на продажу имущества.

| Страна | Прямые налоги | Непосредственные налоги | Косвенные налоги |

|---|---|---|---|

| Россия | НДФЛ, налог на прибыль | НДС, акцизы | Налог на продажу имущества |

| США | Федеральный налог на доходы, налог на прибыль | НДС, налог на продажу недвижимости | Штатные и местные налоги на товары и услуги |

| Германия | НДФЛ, налог на прибыль | НДС, акцизы | Налог на продажу имущества |

Налоговая нагрузка оказывает значительное влияние на финансовое состояние граждан и бизнеса. Высокая налоговая нагрузка может снижать мотивацию к работе и предпринимательской активности, а также увеличивать издержки бизнеса и стоимость товаров и услуг для потребителей. Однако, налоговая нагрузка необходима для обеспечения функционирования государства и финансирования социальных программ и инфраструктурных проектов.

Расчет нагрузки в зависимости от режима налогообложения

Существует несколько режимов налогообложения в зависимости от типа деятельности вашего предприятия, например, упрощенная система налогообложения или общая система налогообложения. Каждый режим имеет свои особенности и требования, которые нужно учитывать при расчете налоговой нагрузки.

Для расчета налоговой нагрузки необходимо учитывать различные факторы, такие как общий доход предприятия, налоговые ставки, социальные отчисления и другие. В зависимости от режима налогообложения, эти факторы могут изменяться.

Один из способов определения налоговой нагрузки является использование коэффициента ОКВЭД формула, который учитывает основные параметры вашей деятельности, такие как вид деятельности и количество работников. Формула ОКВЭД позволяет более точно рассчитать налоговую нагрузку и выявить возможности для снижения налоговых платежей.

Важно помнить, что расчет нагрузки может быть сложным процессом, и для получения наиболее точных результатов рекомендуется обратиться к профессионалам в области налогового консалтинга или бухгалтерии. Они смогут оценить вашу ситуацию и помочь вам определить оптимальный режим налогообложения и минимизировать налоговую нагрузку.