Предоплата по договору подряда – важный аспект в бухгалтерии, который требует особого внимания и правильной обработки. В данной статье мы рассмотрим примеры проводок и детальное решение, связанные с предоплатой по договору подряда, чтобы помочь вам разобраться в этом вопросе.

На каком счете отразить НДФЛ с выплат исполнителю

При выплате вознаграждения или оплаты услуг исполнителю по договору подряда удерживается НДФЛ. НДФЛ представляет собой налог на доходы физических лиц, который удерживается и перечисляется в бюджет государства. Отражение НДФЛ в бухгалтерском учете важно для соблюдения законодательства и правильного формирования налоговой отчетности.

Отражение НДФЛ с выплат исполнителю

Сумма НДФЛ удерживается от выплаты исполнителю и перечисляется в бюджет по следующей схеме:

- Счет 70 «Расчеты с персоналом по оплате труда». На этом счете отражается сумма выплаты исполнителю без учета удержания НДФЛ.

- Учетная запись: Дебет счета 70 «Расчеты с персоналом по оплате труда», Кредит счета 68 «Расчеты по налогам и сборам».

- Счет 68 «Расчеты по налогам и сборам». На этом счете отражается удержанная сумма НДФЛ.

- Учетная запись: Дебет счета 68 «Расчеты по налогам и сборам», Кредит счета 58 «Внебюджетные фонды».

- Счет 58 «Внебюджетные фонды». На этом счете отражается перечисленная сумма НДФЛ в бюджет.

- Учетная запись: Дебет счета 58 «Внебюджетные фонды», Кредит счета 51 «Расчетный счет».

Пример отражения НДФЛ с выплат исполнителю

Предположим, что сумма выплаты исполнителю по договору подряда составляет 10 000 рублей, а ставка НДФЛ равна 13%. В этом случае:

- Начислится и удержится сумма НДФЛ, равная 1 300 рублей (10 000 рублей * 13%).

- Сумма выплаты исполнителю без учета НДФЛ будет равна 8 700 рублей (10 000 рублей — 1 300 рублей).

- Счет 70 «Расчеты с персоналом по оплате труда» будет дебетован на сумму 8 700 рублей.

- Счет 68 «Расчеты по налогам и сборам» будет кредитован на сумму 1 300 рублей.

- Счет 58 «Внебюджетные фонды» будет дебетован на сумму 1 300 рублей.

- Счет 51 «Расчетный счет» будет кредитован на сумму 1 300 рублей.

Отражение НДФЛ с выплат исполнителю включает использование счетов 70, 68, 58 и 51. Это позволяет правильно учесть сумму выплаты исполнителю без учета НДФЛ, удержанную сумму НДФЛ и перечисленную сумму НДФЛ в бюджет. Соблюдение правил отражения НДФЛ в бухгалтерском учете является важным аспектом для бизнеса с целью обеспечения законности и точности финансовой информации.

Проводки по НДФЛ

Виды доходов и ставки НДФЛ

Доходы физических лиц могут быть различными: заработная плата, проценты по вкладам, арендная плата и т.д. Каждый вид дохода облагается своей ставкой НДФЛ:

- 13% — применяется к доходам от трудовой деятельности;

- 9% — применяется к доходам от иных источников (арендная плата, проценты, авторские вознаграждения и т.д.);

- 6% — применяется к доходам, полученным при продаже имущества, находящегося в собственности более трех лет.

Определение ставки НДФЛ производится по каждому виду дохода отдельно.

Проводки по начислению и уплате НДФЛ

Начисление и уплата НДФЛ требуют проведения определенных бухгалтерских проводок.

К примеру, при начислении заработной платы проводка будет выглядеть следующим образом:

| Счет | Дебет | Кредит |

| 70 «Расчеты с персоналом по оплате труда» | Сумма начисленной заработной платы | |

| 69 «Расчеты по налогам и сборам» | Сумма начисленного НДФЛ |

Также проводки необходимо осуществлять при уплате НДФЛ в бюджет:

| Счет | Дебет | Кредит |

| 69 «Расчеты по налогам и сборам» | Сумма уплаченного НДФЛ | |

| 51 «Расчетный счет» | Сумма уплаченного НДФЛ |

Отражение НДФЛ в отчетности

Начисленный и уплаченный НДФЛ должны быть отражены в отчетности компании.

Начисленный НДФЛ указывается в таблице 4 «Изменение сумм налоговой задолженности» в налоговой декларации по НДФЛ. Уплаченная сумма НДФЛ указывается в таблице 6 «Налоговые платежи».

Предоставление правильной и своевременной отчетности является обязательным для предотвращения возможных нарушений и штрафных санкций со стороны налоговых органов.

Особенности налогового учета

Правильное ведение налогового учета играет важную роль в финансовой деятельности предприятия. Именно налоговый учет позволяет учесть и отразить все операции, связанные с налогообложением. Ниже представлены основные особенности налогового учета.

1. Отчетность

При ведении налогового учета предприятие обязано соблюдать требования налогового законодательства в части отчетности. Отчеты предоставляются в налоговые органы и должны быть составлены на основе документов, соответствующих требованиям закона.

2. Учет операций

На предприятии ведется учет всех операций, связанных с налогообложением. Это включает в себя учет доходов, расходов, налоговых агентов, предполагаемых отчислений, а также налоговых льгот и иных налоговых условий.

3. Взаимодействие с налоговыми органами

На предприятии должны быть организованы все необходимые процессы для взаимодействия с налоговыми органами. Это включает сдачу отчетности, выплату налогов, предоставление документов по требованию налоговых органов и решение возникающих вопросов в процессе налоговой проверки.

4. Контроль и анализ

При ведении налогового учета предприятие должно иметь возможность контролировать и анализировать свою налоговую деятельность. Это включает контроль правильности расчетов, анализ изменений законодательства, участие в налоговых проверках и проведение внутреннего контроля.

5. Особенности отдельных видов налогов

Каждый вид налога имеет свои особенности в учете и отчетности. Например, НДС требует учета поступлений и полученных счетов-фактур, а при уплате налога на прибыль необходимо учитывать отдельные виды расходов и отчислений.

6. Использование специализированного программного обеспечения

Для систематизации и упрощения процессов налогового учета многие предприятия используют специализированное программное обеспечение. Это позволяет автоматизировать учет операций, генерировать отчеты, контролировать сроки сдачи отчетности и обеспечивать эффективное взаимодействие с налоговыми органами.

| Особенности налогового учета | Примеры |

|---|---|

| Обязательность отчетности | Составление и сдача налоговых деклараций |

| Учет операций | Регистрация доходов и расходов по налогам |

| Взаимодействие с налоговыми органами | Сдача документов по требованию налоговых органов |

| Контроль и анализ | Проверка правильности расчетов и анализ налоговой деятельности |

| Особенности отдельных видов налогов | Учет поступлений и полученных счетов-фактур при НДС |

| Использование программного обеспечения | Автоматизация учета операций и генерация отчетов |

Таким образом, налоговый учет представляет собой сложную и ответственную систему, требующую соблюдения законодательства и грамотного подхода к ведению учета операций. Правильное ведение налогового учета позволяет предприятию избежать штрафов и проблем с налоговыми органами, а также обеспечить финансовую прозрачность своей деятельности.

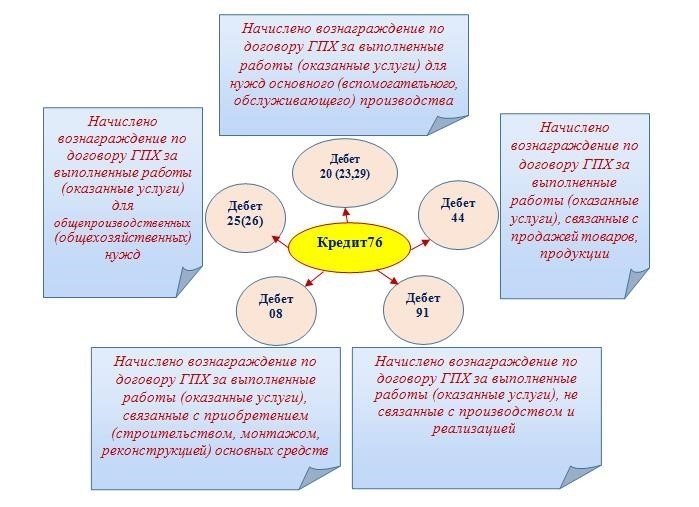

Какие счета использовать для расчетов по договору ГПХ

1. Счет 60 «Расчеты с поставщиками и подрядчиками»

Для отражения расчетов с подрядчиками по выполнению работ по договору ГПХ используется счет 60. На этом счете отражаются дебетовая и кредитовая задолженности перед подрядчиком, связанные с оплатой за выполненные работы.

2. Счет 91 «Доходы от прочих операций» и счет 76 «Расчеты с разными дебиторами и кредиторами»

Счет 91 применяется для отражения доходов, полученных от выполненных работ по договору ГПХ. Этот счет используется для отражения доходов, не связанных с основной деятельностью предприятия.

Счет 76 используется для отражения задолженностей по договорам, которые не относятся к основному виду деятельности организации, в том числе расчетов по договору ГПХ.

3. Счет 62 «Расчеты с персоналом по оплате труда»

Договор ГПХ может предусматривать выполнение работ с привлечением собственных сотрудников подрядчика. Для отражения расчетов с персоналом подрядчика по оплате труда используется счет 62. На этом счете отражается заработная плата и социальные отчисления, связанные с выполнением работ по договору ГПХ.

4. Счет 68 «Расчеты по налогам и сборам, удержанным из выплат работникам»

Если заказчик удерживает налоги и сборы из оплаты работ по договору ГПХ, то эти суммы отражаются на счете 68. На этом счете указывается сумма удержанных налогов и сборов, которые должны быть перечислены в соответствующие бюджеты.

| № | Наименование счета |

|---|---|

| 60 | Расчеты с поставщиками и подрядчиками |

| 91 | Доходы от прочих операций |

| 76 | Расчеты с разными дебиторами и кредиторами |

| 62 | Расчеты с персоналом по оплате труда |

| 68 | Расчеты по налогам и сборам, удержанным из выплат работникам |

В ходе расчетов по договору ГПХ важно правильно указывать счета, чтобы корректно отразить финансовые операции в бухгалтерском учете. Использование указанных выше счетов позволит правильно отражать расчеты по договору ГПХ и обеспечить достоверность финансовой отчетности.

Договор ГПХ: на каком счёте учитывать расчёты

При заключении договора гражданско-правового характера (ГПХ), стороны обязаны проводить расчеты, которые подлежат учету в бухгалтерии. Важно правильно определить счет, на котором будут отражены эти расчеты.

1. Счет «Расчеты с поставщиками и подрядчиками» (счет 62)

Согласно Плану счетов бухгалтерского учета, счет 62 предназначен для учета расчетов с поставщиками и подрядчиками. Поэтому, в случае договора ГПХ, когда осуществляются взаиморасчеты с подрядчиками, все расчеты будут отражаться на этом счете.

2. Признание расчетов с поставщиками и подрядчиками

Расчеты с подрядчиками могут быть признаны в момент заключения договора или в момент фактического выполнения работ/услуг. Если согласно договору предусмотрена предоплата, то она будет учитываться на счете «Расчеты с поставщиками и подрядчиками» (счет 62). В то же время, оплата за оказанные услуги будет также отражаться на этом же счете.

3. Расчеты с подрядчиками и обороты по счету 62

Расчеты с подрядчиками оформляются в виде платежных поручений, счетов-фактур или договоров. Каждое документальное подтверждение будет служить основанием для отражения операций на счете 62.

При заключении договора ГПХ и осуществлении предоплаты, обороты по счету 62 будут следующими:

- Поступление денежных средств на счет подрядчика — кредит счета 62;

- Выплата предоплаты по договору — дебет счета 62;

- Зачисление оказанных услуг/выполненных работ подрядчика — кредит счета 62;

- Оплата оказанных услуг/выполненных работ — дебет счета 62.

Таким образом, при заключении договора ГПХ и осуществлении расчетов с подрядчиками, все операции отражаются на счете «Расчеты с поставщиками и подрядчиками» (счет 62). Это позволяет правильно отразить все финансовые потоки, связанные с выполнением договорных обязательств.

Проводки по страховым взносам

Причины уплаты страховых взносов связаны с обязательствами, которые лежат на предприятиях и организациях перед государством по обеспечению социального и медицинского обеспечения своих сотрудников. Взносы уплачиваются на страхование от несчастных случаев на производстве, медицинское обслуживание и пенсионное обеспечение.

Главные виды страховых взносов:

- Единый социальный налог (ЕСН)

- Страховые взносы в Федеральный фонд обязательного медицинского страхования (ФФОМС)

- Страховые взносы в Фонд социального страхования Российской Федерации (ФСС)

- Страховые взносы в Пенсионный фонд Российской Федерации (ПФР)

Проведение правильных проводок по страховым взносам является важным аспектом в бухгалтерии предприятий и организаций. Неправильное проведение проводок может привести к ошибкам в отчётности и нарушению законодательства.

Проводки по страховым взносам:

| Код счета | Наименование счета | Дебет | Кредит |

|---|---|---|---|

| 70.1 | Расчеты по заработной плате и социальным отчислениям | Сумма страховых взносов | |

| 69 | Расчеты с персоналом по оплате труда и отчислений на социальные нужды | Сумма страховых взносов |

На зарплатный счет предприятия учитываются начисления на заработную плату сотрудников, а также страховые взносы, которые перечисляются в страховые фонды. Таким образом, на счет 70.1 «Расчеты по заработной плате и социальным отчислениям» проводится дебет суммы страховых взносов. Соответственно, на счет 69 «Расчеты с персоналом по оплате труда и отчислений на социальные нужды» проводится кредит суммы страховых взносов.

Правильное проведение проводок по страховым взносам позволяет предприятиям и организациям отчетливо видеть затраты на социальную защиту сотрудников, а также соответствие расходов нормативным требованиям. Это важная часть финансового учета, которая способствует управлению финансовыми ресурсами предприятия и обеспечению его устойчивого развития.

Учетные долгосрочных договоров

Принципы учета долгосрочных договоров

Основной принцип учета долгосрочных договоров состоит в том, что они должны быть отражены на балансе предприятия. Для этого необходимо определить стоимость договора, которая включает все расходы и доходы, связанные с его исполнением на протяжении всего срока.

-

Определение стоимости долгосрочного договора:

Для определения стоимости долгосрочного договора необходимо учесть все суммы, которые будут связаны с его исполнением. Возможными расходами могут быть затраты на материалы, оплату труда, услуги третьих лиц и другие расходы.

-

Распределение стоимости договора по периодам:

Затраты и доходы, связанные с долгосрочным договором, следует равномерно распределять по периодам его исполнения. Для этого используются методы амортизации и пропорционального распределения, в зависимости от характера договора.

-

Отражение долгосрочных договоров в отчетности:

Долгосрочные договоры должны быть отражены в финансовой отчетности предприятия. Они влияют на показатели прибыли и убытка, активов и обязательств, их надо учитывать как в текущем, так и в долгосрочной перспективе.

Пример учета долгосрочного договора:

| Период | Расходы | Доходы |

|---|---|---|

| Период 1 | 100 000 рублей | 0 рублей |

| Период 2 | 100 000 рублей | 50 000 рублей |

| Период 3 | 100 000 рублей | 150 000 рублей |

В данном примере долгосрочный договор на трехлетний срок. За каждый период исполнения договора предусмотрены определенные расходы и доходы. Они равномерно распределяются по периодам, что позволяет более точно отражать финансовое состояние предприятия.

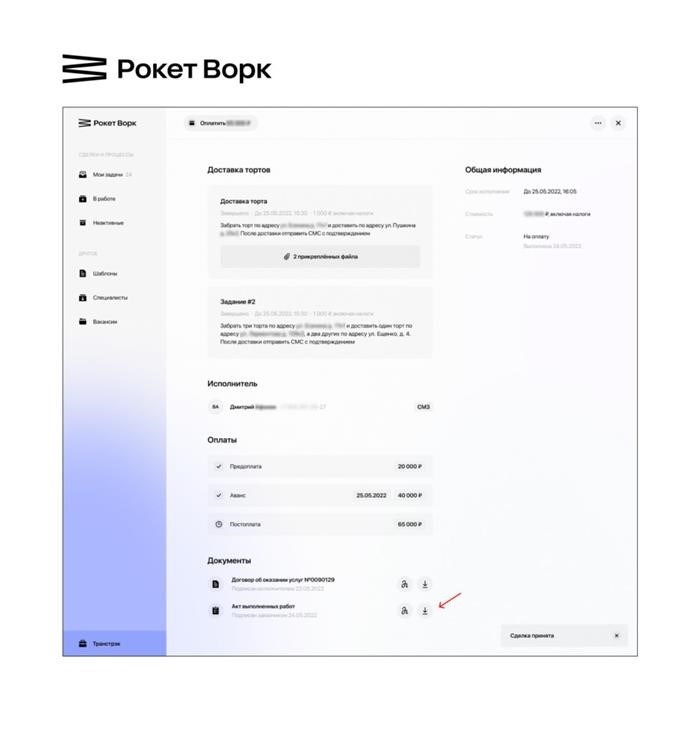

Проводка в бухучете по выплате начисленного вознаграждения

1. Список документов и данных

Перед проводкой необходимо составить список документов и данных, которые потребуются для корректной записи операции. Важно иметь следующую информацию:

- ФИО работника;

- Сумма начисленного вознаграждения;

- Номер и дата договора (если применимо);

- Данные банковского счета сотрудника;

- Номер и дата документа, подтверждающего выполнение работ или оказание услуг.

2. Создание проводки

Проводка по выплате начисленного вознаграждения оформляется в бухгалтерской программе или вручную в учетной системе предприятия. Необходимо выбрать соответствующий счет и указать следующую информацию:

- Дебетовый счет (счет, с которого списываются средства);

- Кредитовый счет (счет, на который зачисляются средства);

- Сумма перечисления;

- Описание операции (например, «выплата за выполненную работу по договору подряда»);

- Прочие данные, требуемые для учетной записи.

3. Регистрация проводки

После создания проводки необходимо осуществить ее регистрацию в бухгалтерии компании. Это может быть выполнено отдельным сотрудником, ответственным за бухгалтерский учет, или с использованием специализированного программного обеспечения.

4. Подготовка документов

На основании проводки необходимо подготовить соответствующие документы, подтверждающие операцию. Это могут быть счета-фактуры, платежные поручения или другие документы в соответствии с внутренними правилами и требованиями предприятия.

| Документ | Описание |

|---|---|

| Счет-фактура | Документ, выставляемый продавцом товаров или услуг и содержащий информацию о стоимости и количестве поставленных товаров или оказанных услуг. |

| Платежное поручение | Документ, оформляемый плательщиком для осуществления перечисления денежных средств на счет получателя. |

5. Проведение операции

После регистрации проводки и подготовки документов можно приступить к проведению операции. Это может быть выполнено через банковский интернет-портал, систему электронных платежей или с использованием других доступных инструментов.

Таким образом, правильная проводка в бухучете по выплате начисленного вознаграждения включает подготовку документов, создание и регистрацию проводки, а также проведение операции. Важно соблюдать все необходимые требования и правила для корректного учета финансовых операций.

Доход при УСН

Доход при УСН определяется на основе доходов и расходов организации и рассчитывается исключительно для налогообложения. Важно отметить, что доход для упрощенной системы налогообложения не совпадает с доходами, указанными в бухгалтерском учете.

Для расчета дохода при УСН необходимо учитывать только те доходы, которые были получены по договорам поставки товаров, выполнения работ или оказания услуг. Также важно исключать доходы, которые не облагаются налогом по УСН, например, доходы от продажи активов.

В целом, рассчитывая доход при УСН, необходимо тщательно изучить правила и ограничения, установленные законодательством в отношении этого режима налогообложения. Только тогда можно быть уверенным в правильности расчета и уплаты налога с учетом предусмотренных особенностей УСН.