Банковская комиссия в получении материнского капитала является важным фактором, который определяет условия кредитования и размер суммы, доступной клиентам. Комиссия может зависеть от различных факторов, таких как банковская политика, рыночные условия, платежеспособность заемщика и характеристики кредита.

Порядок действий после получения свидетельства на материнский капитал

1. Ознакомьтесь с условиями использования материнского капитала

Перед тем как начать использовать материнский капитал, важно ознакомиться с условиями его использования. Следует изучить информацию о том, какие цели можно достичь с помощью детского капитала, и какие ограничения применяются в использовании этих средств.

2. Выберите способ использования материнского капитала

Вторым шагом после получения свидетельства на материнский капитал будет выбор способа использования этих средств. Детский капитал можно использовать на покупку или строительство жилья, образование ребенка, оплату долгов родителей или на накопительную пенсию. Важно выбрать направление использования средств, соответствующее вашим текущим потребностям и планам.

3. Подготовьте необходимые документы

Прежде чем приступить к оформлению материнского капитала, необходимо собрать и подготовить необходимые документы. Обычно требуется предоставить свидетельство о рождении ребенка, паспорт заявителя, свидетельство о браке (если вы состоите в браке), а также документы, подтверждающие выбранное направление использования капитала.

4. Обратитесь в банк или организацию, занимающуюся выдачей материнского капитала

Окончательный шаг в оформлении материнского капитала — обратиться в банк или организацию, которая занимается выдачей детского капитала. При этом необходимо предоставить все необходимые документы и заполнить соответствующие формы. После этого вам будет предоставлена возможность получить материнский капитал.

Порядок действий после получения свидетельства на материнский капитал включает ознакомление с условиями использования средств, выбор способа использования, подготовку необходимых документов и обращение в банк или организацию, выдающую детский капитал. Соблюдение всех этих этапов поможет получить доступ к своим средствам и реализовать задуманные планы.

Собираем документы для ПФР

Взаимодействие с Пенсионным фондом России (ПФР) часто требуется в различных ситуациях, связанных с пенсионными выплатами, страховыми взносами и другими социальными вопросами. Для того чтобы ускорить процесс общения с ПФР, важно правильно собрать и предоставить необходимые документы.

Далее представлен список основных документов, которые обычно требуются при обращении в Пенсионный фонд России.

1. Паспорт гражданина Российской Федерации

Перед обращением в ПФР удостоверьтесь, что у вас есть паспорт гражданина Российской Федерации с пропиской. Паспорт будет основным документом, удостоверяющим вашу личность.

2. СНИЛС

СНИЛС (Страховой номер индивидуального лицевого счета) является обязательным для всех граждан России. Убедитесь, что у вас есть СНИЛС и он вам известен, так как он будет использоваться для идентификации в системе Пенсионного фонда.

3. Свидетельство о рождении

Если вы обращаетесь в ПФР как родитель, вам понадобится свидетельство о рождении вашего ребенка. Учтите, что свидетельство о рождении должно быть оригинальным или нотариально заверенной копией.

4. Трудовая книжка

В случае обращения в ПФР касательно пенсионных вопросов, вам потребуется трудовая книжка, в которой отражены записи о местах работы и стаже. Убедитесь, что трудовая книжка заполнена и заверена работодателями.

5. Договор/акт приема-передачи

Если вы являетесь предпринимателем или владельцем бизнеса, при обращении в ПФР может потребоваться договор или акт приема-передачи имущества, который подтверждает ваш статус и деятельность.

6. Документы о доходах

При запросе на социальные выплаты или пенсию, вам потребуется подтверждение ваших доходов. Это могут быть справки о заработной плате, выписки из банковских счетов, договоры аренды или другие документы, подтверждающие вашу финансовую состоятельность.

7. Документы о недвижимом имуществе

Если у вас есть недвижимое имущество, такое как квартира или дом, вам потребуется предоставить документы, подтверждающие ваши права на это имущество. Это могут быть свидетельства о праве собственности или другие документы, удостоверяющие вашу собственность на недвижимость.

8. Документы о семейном положении

При обращении в ПФР в связи с изменениями в вашем семейном положении (брак, развод, смерть супруга и т.д.), вам потребуются документы, подтверждающие эти изменения. Это могут быть свидетельство о браке, свидетельство о разводе или свидетельство о смерти супруга.

9. Медицинские документы

При обращении в ПФР с медицинскими вопросами, вам потребуется предоставить медицинские документы. Это могут быть выписки из медицинских карт, справки о состоянии здоровья или другие документы, отражающие ваше медицинское состояние.

10. Документы о смерти

При обращении в ПФР в случае смерти родственника, вам потребуется предоставить соответствующие документы, подтверждающие факт смерти. Это могут быть свидетельство о смерти, медицинское свидетельство о смерти или другие документы, удостоверяющие факт смерти.

Обратите внимание, что перечень документов может варьироваться в зависимости от конкретной ситуации. Поэтому перед обращением в Пенсионный фонд России рекомендуется ознакомиться с требованиями и дополнительно уточнить необходимые документы для вашего случая.

Как происходит выплата

Выплата через кассу банка

Основной способ осуществления выплаты – обращение клиента в кассу банка. Для этого клиент должен предоставить документы, подтверждающие его личность, а также записаться на прием кассира.

- Клиент предоставляет документы, подтверждающие его личность (паспорт, водительское удостоверение и т.д.);

- Кассир проверяет подлинность документов и устанавливает соответствие с идентификационными данными клиента;

- Кассир заполняет необходимые документы (кассовый ордер или иной акт), на основании которых выплата будет осуществлена;

- Клиент подписывает документы и получает свои денежные средства.

Выплата через банковский счет

Выплата может также осуществляться на банковский счет клиента. Для этого клиент должен предоставить реквизиты своего счета.

- Клиент предоставляет реквизиты своего банковского счета (номер счета, БИК и название банка);

- Банк выполняет проверку реквизитов и устанавливает соответствие с данными клиента;

- Банк осуществляет перевод денежных средств на указанный счет клиента;

- Клиент получает уведомление о зачислении средств на свой счет.

Выплата через платежные системы

Выплата также может осуществляться через платежные системы, такие как электронные кошельки или системы денежных переводов. Для этого клиент должен иметь аккаунт или доступ к такой системе.

| Платежная система | Процесс выплаты |

|---|---|

| Электронные кошельки (Яндекс.Деньги, WebMoney и др.) | Клиент осуществляет запрос на выплату средств с кошелька на свой банковский счет или банковскую карту, соблюдая требования системы. |

| Системы денежных переводов (Western Union, MoneyGram и др.) | Клиент предоставляет данные получателя и сумму перевода, после чего осуществляет перевод через специализированный терминал или пункт обслуживания. |

Важно помнить, что процесс выплаты может различаться в зависимости от политики банка, требований платежной системы или законодательства, поэтому всегда следует ознакомиться с указаниями и инструкциями, предоставленными банком или платежной системой.

Сколько берут за обналичивание материнского капитала

Материнский капитал представляет собой государственную выплату, которую могут получить российские граждане при рождении или усыновлении второго и последующих детей. Капитал можно использовать для улучшения жилищных условий, оплаты образования детей или накопления на пенсию. Однако, в процессе обналичивания материнского капитала возникают определенные банковские комиссии и расходы.

Процесс обналичивания материнского капитала

Для обналичивания материнского капитала гражданин должен предоставить банку следующие документы:

- Заявление на получение материнского капитала;

- Паспорт гражданина;

- Свидетельство о рождении (усыновлении) ребенка;

- Свидетельство о браке (при необходимости);

- Документы, подтверждающие право на материнский капитал (свидетельство о государственной регистрации рождения, свидетельство о регистрации договора о передаче материнского капитала).

После предоставления всех необходимых документов, банк проводит проверку и выплачивает материнский капитал на счет заявителя. Однако для данной операции банки взимают комиссию, которая зависит от условий и тарифов каждого конкретного банка.

Размер комиссии за обналичивание материнского капитала

Конкретный размер комиссии при обналичивании материнского капитала может быть разным в разных банках, и обычно указывается в их тарифах или устанавливается индивидуально. Комиссия может рассчитываться в процентах от суммы материнского капитала или в виде фиксированной суммы. Например, комиссия может составлять 1-2% от суммы или быть в размере 500-1000 рублей.

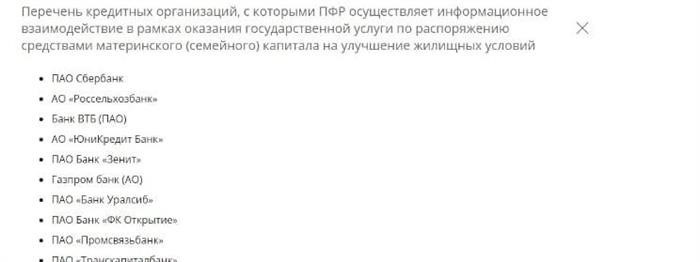

Как выбрать банк с минимальной комиссией

Для выбора банка с минимальной комиссией за обналичивание материнского капитала следует ознакомиться с тарифами разных банков и сравнить условия предоставления услуги. Рекомендуется также обратиться к знакомым или коллегам, которые уже осуществляли обналичивание материнского капитала, и узнать их опыт и рекомендации.

Важно помнить, что обналичивание материнского капитала может быть связано с дополнительными расходами. Поэтому перед выбором банка следует также ознакомиться с дополнительными услугами и комиссиями, которые могут быть взимаемыми за другие операции (например, снятие наличных или перевод денег на другой счет).

Требования для будущего дома

При строительстве будущего дома необходимо учитывать ряд требований, которые помогут создать комфортное и безопасное жилище. Эти требования включают в себя:

1. Экологическая безопасность

Один из важных аспектов для будущего дома — экологическая безопасность. Строительные материалы должны быть экологически чистыми и не содержать вредных веществ. Также следует учесть возможность использования возобновляемых источников энергии в доме с целью уменьшения негативного воздействия на окружающую среду.

2. Энергоэффективность

Для снижения энергозатрат и максимального использования естественного освещения и вентиляции необходимо учесть энергоэффективность при проектировании дома. Использование современных технологий и материалов позволяет создать дом, который потребляет минимальное количество энергии.

3. Прочность и долговечность

Строительство дома должно быть основано на прочных и долговечных материалах и конструкциях. Стены, крыша, фундамент и другие элементы дома должны быть спроектированы и выполнены с учетом нагрузок, которые они будут выдерживать.

4. Безопасность

Дом должен быть оснащен современными системами безопасности, такими как пожарная сигнализация и система защиты от проникновения. Также необходимо учесть пожаробезопасность при выборе строительных материалов и систем отопления.

5. Удобство и функциональность

Удобство и функциональность помещений в доме — одно из главных требований. Правильное планирование помещений, учет потребностей и предпочтений будущих жителей поможет создать комфортабельные условия проживания.

6. Архитектурный дизайн

Оригинальный и функциональный архитектурный дизайн дома поможет создать привлекательное и уникальное здание. Выбор стиля, цветовой гаммы, использование интересных деталей помогут сделать дом привлекательным как внутри, так и снаружи.

7. Устойчивость к изменениям климата

С учетом изменений климата следует выбирать материалы и строительные решения, которые будут устойчивы к экстремальным погодным условиям, таким как сильный ветер, засуха или паводки.

8. Социальная инфраструктура

Важным фактором при выборе места для строительства дома является наличие развитой социальной инфраструктуры: школы, магазины, медицинские учреждения и т.д. Близость к таким объектам обеспечит удобство и комфорт в повседневной жизни.

Соблюдение этих требований поможет создать дом, который будет комфортным, безопасным и удовлетворит потребности будущих жителей.

Использование МСК для строительства жилых домов на садовых участках

Московская Строительная Комиссия (МСК) выступает важным инструментом для разрешения строительства жилых домов на садовых участках. Ее роль заключается в контроле за соблюдением норм и правил строительства для обеспечения безопасности и качества новых объектов.

Преимущества строительства жилых домов на садовых участках с помощью МСК:

- Законность и юридическая поддержка: МСК гарантирует соблюдение законодательства и нормативных актов при строительстве домов на садовых участках. Это позволяет избежать проблем с законом и межличностными конфликтами.

- Грамотные исследования и контроль: МСК проводит исследования по геологическим условиям и прочности грунта на месте строительства, что позволяет предотвратить возможные опасности и аварийные ситуации. Кроме того, комиссия контролирует качество строительных материалов и работ.

- Экологическая безопасность: МСК устанавливает строгие требования к соблюдению экологических норм и учету особенностей садового участка при проектировании и строительстве дома. Это способствует сохранению природного биоразнообразия и предотвращению загрязнения окружающей среды.

Процесс получения разрешения на строительство с использованием МСК:

- Подача заявки: Интересующийся строительством должен подать заявку в МСК на получение разрешения.

- Оценка заявки: МСК проводит оценку заявки и анализирует ее соответствие нормам и правилам.

- Выдача разрешения: После положительной оценки заявки, МСК выдает разрешение на строительство.

- Контроль строительства: МСК проводит регулярные проверки и контроль за процессом строительства, чтобы обеспечить соблюдение всех требований и норм.

- Окончание строительства и сдача объекта: После завершения строительства и выполнения необходимой документации, МСК проводит финальный инспекторский контроль и дает разрешение на эксплуатацию жилого дома.

Использование МСК при строительстве жилых домов на садовых участках становится все более популярным в современном мире. Это обеспечивает законность и безопасность процесса строительства, а также гарантирует высокое качество жилых объектов.

Как получить сертификат на маткапитал?

Какие документы нужны для получения сертификата на маткапитал?

Для получения сертификата на материнский капитал необходимо предоставить следующие документы:

- Заявление на получение сертификата на материнский капитал;

- Паспорт заявителя;

- Свидетельство о рождении или удочерении ребенка (ребенков);

- Документы, подтверждающие российское гражданство заявителя;

- Свидетельство о браке или разводе, если применимо;

- Документы, подтверждающие усыновление, в случае если ребенок (дети) были усыновлены;

- Документы, подтверждающие смерть или нетрудоспособность одного из родителей, если применимо.

Как подать заявление на получение сертификата на маткапитал?

Для подачи заявления на получение сертификата на материнский капитал необходимо обратиться в органы Пенсионного фонда Российской Федерации или в учреждение банка, аккредитованное Пенсионным фондом, с предоставленными документами, указанными выше.

Как долго ждать получения сертификата на материнский капитал?

Срок получения сертификата на материнский капитал составляет до 30 рабочих дней с момента подачи заявления и предоставления всех необходимых документов. После получения сертификата, его можно использовать для решения различных жилищных, образовательных и других социально значимых вопросов.

Покупка квартиры с материнским капиталом: пошаговая инструкция

Шаг 1: Подготовка документов

Перед покупкой квартиры с материнским капиталом необходимо подготовить определенный пакет документов:

- Паспорт матери;

- Свидетельство о рождении ребенка (или документы об усыновлении);

- Свидетельство о заключении брака (при необходимости);

- Документы, подтверждающие право собственности на квартиру, которую планируется приобрести;

- Документы о предыдущих операциях с материнским капиталом (если таковые были).

Шаг 2: Консультация в банке

Для получения информации о возможностях использования материнского капитала на покупку квартиры, необходимо обратиться в банк. Сотрудник банка сможет проинформировать о доступных программ и условиях.

Шаг 3: Поиск подходящей квартиры

После получения информации о возможностях использования материнского капитала, начинается поиск подходящей квартиры. Важно учитывать размер материнского капитала, а также соотношение его стоимости и стоимости желаемого жилья.

После выбора квартиры необходимо заключить договор купли-продажи с продавцом. В договоре должна быть прописана информация о стоимости квартиры, порядке оплаты и условиях сделки.

Шаг 5: Подача заявления в банк

Далее требуется подать заявление в банк на использование материнского капитала для покупки квартиры. В заявлении следует указать необходимую информацию о квартире и предоставить все необходимые документы.

Шаг 6: Рассмотрение заявления банком

После подачи заявления банк проводит рассмотрение и решает о возможности использования материнского капитала на покупку квартиры. В случае положительного решения, банк выдает заявителю разрешение на использование материнского капитала.

Шаг 7: Передача суммы материнского капитала

После получения разрешения от банка, необходимо оформить передачу суммы материнского капитала на счёт продавца квартиры. Для этого следует обратиться в юридическую организацию или нотариуса.

Шаг 8: Переоформление права собственности

После передачи суммы материнского капитала продавцу квартиры и его получения, необходимо провести переоформление права собственности на нового владельца, то есть на покупателя.

Следуя этим пошаговым инструкциям, можно без проблем использовать материнский капитал при покупке жилья.

Рефинансирование ипотеки с материнским капиталом

Рефинансирование ипотеки с использованием средств материнского капитала представляет собой возможность получить дополнительные финансовые ресурсы на более выгодных условиях. Конечная сумма займа может использоваться для погашения текущей ипотечной задолженности, что позволяет снизить размер ежемесячных платежей или сократить срок кредита.

Основными факторами, которые влияют на возможность рефинансирования ипотеки с материнским капиталом, являются:

-

Доступность программы рефинансирования: не все банки предоставляют условия для использования материнского капитала в качестве источника финансирования.

-

Условия займа: ставка по кредиту, срок договора и другие финансовые условия варьируются в зависимости от выбранного банка.

-

Сумма материнского капитала: источник финансирования должен быть достаточным для погашения текущей ипотечной задолженности, а также покрытия дополнительных расходов, таких как комиссии и страхование.

-

Срок жизни материнского капитала: время, в течение которого можно использовать средства материнского капитала, ограничено законодательством, поэтому необходимо учитывать этот фактор при рефинансировании ипотеки.

| Преимущество | Описание |

|---|---|

| Снижение ежемесячных платежей | Благодаря использованию средств материнского капитала возможно уменьшить размер ежемесячного платежа по ипотечному кредиту. |

| Сокращение срока кредита | Дополнительные средства помогут погасить задолженность и ипотеку быстрее, что приведет к сокращению срока кредита. |

| Улучшение финансового положения | Рефинансирование ипотеки позволяет снизить финансовую нагрузку и улучшить свое финансовое положение в долгосрочной перспективе. |

Важно помнить, что каждый банк имеет свои условия рефинансирования и сроки действия программы использования материнского капитала. Перед принятием решения о рефинансировании рекомендуется провести детальный анализ условий ипотечного кредита и изучить возможности использования материнского капитала.

Какие документы нужны банку в Москве

При обращении в банк в Москве для получения услуг или кредита, необходимо предоставить определенный набор документов. Важно иметь полное представление о необходимых документах, чтобы избежать лишних проблем и задержек.

Паспорт

Основным документом, который требуется предоставить в банк, является паспорт. Банк обязан проверить вашу личность и убедиться, что вы являетесь законным владельцем счета или заявителем на кредит.

Свидетельство о регистрации

Банк также может потребовать свидетельство о вашей регистрации. Этот документ подтверждает ваше место жительства и может быть необходим для различных банковских операций.

Свидетельство о браке или разводе

Если вы обращаетесь в банк в качестве супруга или бывшего супруга, вам может потребоваться предоставить свидетельство о браке или разводе. Это помогает банку установить ваш семейный статус и определить вашу ответственность перед совместными финансовыми обязательствами.

Справка о доходах

В случае, если вы обращаетесь за кредитом или другими финансовыми услугами, банк может запросить справку о ваших доходах. Это может быть справка о зарплате, выписка из бухгалтерии или другие документы, подтверждающие вашу финансовую стабильность.

Выписка из банка

Для подтверждения ваших финансовых средств и истории банковских операций, банк может попросить предоставить выписку из вашего счета или депозита. Это помогает банку оценить вашу платежеспособность и принять решение о предоставлении услуг или кредита.

Другие документы

Кроме перечисленных выше документов, каждый банк может иметь свои специфические требования. Некоторые из таких дополнительных документов могут включать справку о наличии имущества, документы о праве собственности и другие подтверждающие документы.

Важно помнить

Предоставление всех необходимых документов является обязательным условием для получения услуг или кредита от банка в Москве. Каждый банк имеет свои правила и требования, поэтому не забудьте уточнить их до обращения. Подготовьте все документы заранее, чтобы избежать неприятных ситуаций и ускорить процесс обслуживания.

Продажа квартиры, приобретенной с использованием материнского капитала

Порядок продажи квартиры, купленной с использованием материнского капитала

Если вы решаете продать квартиру, приобретенную с использованием материнского капитала, следует учесть следующие моменты:

- 1. Необходимо продать квартиру не ранее, чем через 3 года с момента ее приобретения с использованием материнского капитала.

- 2. Продажу квартиры можно осуществить самостоятельно или с помощью посредников, таких как риэлторское агентство или юристы.

- 3. При продаже квартиры вы должны учесть сумму сбережений, которые были использованы для ее приобретения, и компенсировать эту сумму в государственный бюджет.

Вычет налога при продаже квартиры

При продаже квартиры, купленной с использованием материнского капитала, существуют налоговые вычеты, которые могут помочь вам сэкономить средства. К таким вычетам относятся:

- Вычет налога на прибыль. Если вы продаете квартиру после 3-х лет с момента ее приобретения, вы можете освободиться от уплаты налога на прибыль от продажи.

- Налоговый вычет по расходам на улучшение жилищных условий. Если вы проводили ремонт или улучшения в квартире, то данные расходы можно учесть при налогообложении.

Особенности оформления документов

При продаже квартиры, купленной с использованием материнского капитала, необходимо обратить внимание на следующие документы:

| Документы приобретателя | Документы продавца |

|---|---|

| 1. Паспорт | 1. Паспорт |

| 2. Свидетельство о рождении продавца | 2. Документы, подтверждающие право собственности |

| 3. Документы о переходе права собственности на квартиру | |

| 4. Договор купли-продажи |

Зависимость банковской комиссии в получении материнского капитала при продаже квартиры не существует, так как комиссия взимается при открытии счета и осуществлении операций с материнским капиталом, а не при его продаже.

Комиссия Банка за получение материнского капитала

Чтобы рассчитаться на комиссию, банки устанавливают специальные проценты с разными ставками. Какие факторы влияют на размер платы и есть ли способы для ее снижения?

1. Банковские комиссии

Банковская комиссия за получение материнского капитала может составлять разную сумму. Величина платы зависит от условий, сроков и размера выплаты. Она может быть фиксированной или рассчитываться как процент от суммы капитала. Некоторые банки также могут взимать комиссию за оформление документов или проведение операций.

Размер комиссии может составлять несколько сотен рублей или даже достигать нескольких процентов от суммы материнского капитала.

2. Основные факторы, влияющие на комиссию банка

Размер комиссии банка зависит от нескольких факторов:

- Регион – в разных регионах размер комиссии может быть разным.

- Банк – каждый банк устанавливает свои ставки и условия для получения материнского капитала.

- Сумма выплаты – чем больше сумма, тем выше может быть комиссия.

- Время ожидания получения капитала – срочные выплаты могут включать дополнительные комиссии.

3. Снижение комиссии

Существует несколько способов снизить комиссию за получение материнского капитала:

- Выбор банка с наименьшей комиссией – перед обращением, стоит изучить предложения разных банков и выбрать наиболее выгодное.

- Оптимальная сумма – рассчитывайте сумму выплаты, чтобы минимизировать комиссию.

- Правильное оформление документов – избегайте ошибок и задержек при подаче документов, чтобы избежать пени и дополнительных комиссий.

- Внимательное изучение условий – перед подписанием договора внимательно прочитайте его, чтобы не пропустить ненужные детали и дополнительные платежи.

При получении материнского капитала важно учитывать возможные банковские комиссии. Размер комиссии зависит от разных факторов, и выбор банка может оказаться решающим фактором. Основные рекомендации по снижению комиссии – ознакомление с условиями, правильное оформление документов и оптимальный размер суммы выплаты. Обращайтесь с вопросами к банковским специалистам, чтобы уточнить все детали, связанные с комиссиями и получением материнского капитала.

Срок действия программы

Срок действия программы по получению материнского капитала зависит от нескольких факторов. Рассмотрим основные из них:

1. Годы начала программы

Программа материнского капитала была введена в России в 2007 году. Однако, с течением лет, вносятся изменения и дополнения, которые влияют на сроки ее действия и условия получения.

2. Возраст ребенка

Программа предусматривает получение материнского капитала на ребенка, который появился на свет после 1 января 2007 года. Срок действия программы не ограничен и применяется к детям разного возраста.

3. Дополнительные условия

В некоторых случаях, условия получения материнского капитала могут содержать дополнительные ограничения, влияющие на сроки действия программы. Например, существующие ограничения на получение материнского капитала для многодетных семей, чтобы они не превышали определенный доход, могут повлиять на сроки действия программы.

4. Правила получения

Правила получения материнского капитала также определяют сроки действия программы. Например, наличие необходимых документов, соблюдение процедур и сроков подачи заявления и другие административные нюансы могут повлиять на сроки получения материнского капитала.

5. Изменения в законодательстве

Сроки действия программы по получению материнского капитала могут быть изменены путем внесения соответствующих изменений в законодательство России. Это может произойти в результате изменения политики государства или обновления программы для учета текущей социально-экономической ситуации.

6. Консультации специалистов

Для получения актуальной информации и уточнения сроков действия программы по получению материнского капитала рекомендуется обращаться к юристам или специалистам, которые будут осведомлены о текущем законодательстве и получат информацию о всех изменениях в программе.

Можно ли обналичить материнский капитал – законные способы обналичивания

Законные способы обналичивания материнского капитала:

- Приобретение жилья: Одним из основных способов использования материнского капитала является приобретение или улучшение жилищных условий для семьи. Для этого необходимо обратиться в банк, где возможно получение ипотечного кредита с использованием материнского капитала в качестве первоначального взноса.

- Формирование пенсии: Другим законным способом использования материнского капитала является его направление на накопительную пенсионную систему. Это позволит увеличить пенсионные накопления матери, что будет полезным для будущего.

- Образование ребенка: Материнский капитал можно вложить в образование ребенка. Например, в оплату обучения в высшем учебном заведении или профессиональном училище.

- Профессиональное обучение: Материнский капитал также можно использовать для профессионального обучения родителей. Например, для получения второго высшего образования или прохождения курсов повышения квалификации.

Нужно отметить, что сумма материнского капитала не может быть обналичена в форме денежных средств наличными. Поэтому, одним из законных способов его использования является его направление на оплату ипотечного кредита или других целей, перечисленных выше.

Таким образом, обналичить материнский капитал можно, следуя законным способам его использования. Важно обратиться в банк или органы, отвечающие за монетизацию материнского капитала, чтобы узнать подробности и требования для получения средств из данной программы.